更新日 2015.11.16

スキャナ保存制度(電子帳簿保存法)の改正

第1回 スキャナ保存は大幅に使いやすく~スキャナ保存制度の改正の概要

TKC全国会 中堅・大企業支援研究会会員

税理士 畑中 孝介

平成27年の税制改正により、電子帳簿保存法の一部が改正され、スキャナ保存制度の要件等が大幅に緩和されました。新制度は平成27年9月30日以後の申請から適用されます。当コラムでは、スキャナ保存制度を中心に電子帳簿保存法の改正について解説します。

平成27年度税制改正により、領収書等のスキャナ保存制度は、対象範囲が拡大するとともに、厳しかった要件が大幅に緩和されました。新制度は27年9月30日以後の申請から適用されます。改正前は、電子帳簿保存法の申請が年間約12,000件提出されているのに対し、うちスキャナ保存の申請件数は年間10~50件と非常に低調な申請件数にとどまっていました。さらに、年間5件~10件の申請が取り下げに至っていることから(注)、使いづらい制度であったことがわかります。

(注)件数は「国税庁:平成26年度税務統計」より

しかし、今回のスキャナ保存制度の改正により制度が大幅に緩和され、いよいよ本格的な電子帳簿時代が幕開けとなると思われます。書類の保管管理コストは大手企業の場合には数千万円~数億円になることもあり、制度の活用によっては大きなコストの削減となります。ぜひ一度検討すべきでしょう。

1.スキャナ保存制度の改正の概要

取引の相手先から受取った請求書等や請求書控等(国税関係書類(決算関係書類を除きます。))について、税務署長等の承認を受けた場合には、書面による保存に代えて、一定の要件の下で、スキャン文書による保存が認められています(法4③)。

今回の改正により

(改正前) 決算関係書類、契約書・領収書の一部を除きます

(改正後) 決算関係書類を除きます となったため、契約書・領収書・請求書等についてはすべてが対象となりました。

※決算関係書類は書面・電子帳簿・マイクロフィルムが対象でスキャナ保存は認められていません。

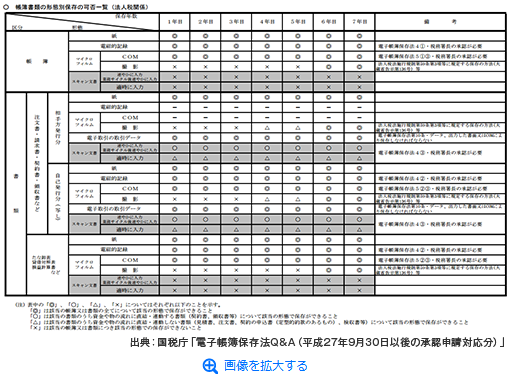

国税関係帳簿書類の保存方法の可否

| 紙保存 | 電子データ・COM保存 (一貫して電子作成) |

スキャナ保存 (紙→スキャナ) |

|||||

|---|---|---|---|---|---|---|---|

| 帳簿 | ○ | 原則 所法148・法法126等 |

◎ | 特例 電帳法4①(承認制) 真実性・可視性の要件:訂正削除履歴等 |

× | ||

| 書類 | 受領 | ○ | 原則 所法148・法法126等 |

◎ | 特例 電帳法4③(承認制) 真実性・可視性の要件:タイムスタンプ等 |

||

| 発行(控) | ○ | 原則 所法148・法法126等 |

◎ | 特例 電帳法4②(承認制) 可視性の要件:検索機能 等 |

◎ | 特例 電帳法4③(承認制) 真実性・可視性の要件:タイムスタンプ等 |

|

- ○:所得税法、法人税法等で保存が義務付けられているもの

- ◎:電子帳簿保存法での保存が可能なもの

- ×:保存が認められないもの

(出典:国税庁「電子帳簿保存法Q&A(平成27年9月30日以後の承認申請対応分)」)

2.主な改正点

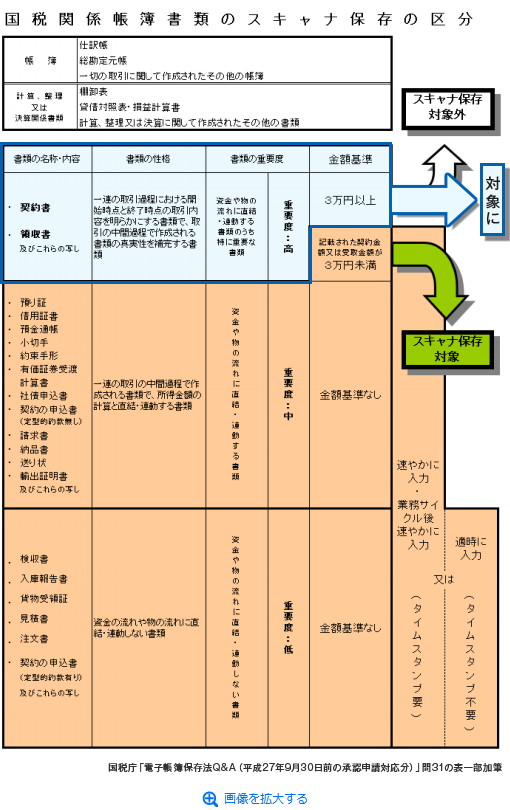

(1) 対象書類が拡大!

対象となる契約書・領収書に係る金額基準(改正前:3万円未満)が廃止。

→すべての契約書・領収書が対象に!

※適正事務処理要件規程の整備が必要です(相互けん制、定期的なチェック及び再発防止策等)。

(2) 業務処理後に保存を行う場合の要件の見直し

重要書類について、業務処理後にスキャナ保存を行う場合に必要とされている関係帳簿の電子保存の承認要件が廃止されました(従前は申請時点で業務サイクル等を申請書に記載することが必要でした)。

(3) タイムスタンプ方式でも可能に

スキャナで読み取る際に入力者等の電子署名を不要とし、タイムスタンプを付すこととするとともに、入力者等に関する情報の保存が要件となりました。

(4) 大きさ情報・カラー保存要件の見直し

重要書類以外の書類については、書類の大きさに関する情報や、カラー保存を不要とし、白色から黒色までの階調(グレースケール)での保存でも要件を満たすこととされました。

※平成27年9月30日以後に行う承認申請から適用されます。

この連載の記事

-

2016.01.12

第4回 緊急追加 スマホ撮影も認められることに!~平成28年度税制改正速報

-

2015.12.14

第3回 適正事務処理要件とは?

-

2015.11.30

第2回 スキャナ保存制度の概要と要件

-

2015.11.16

第1回 スキャナ保存は大幅に使いやすく~スキャナ保存制度の改正の概要

プロフィール

税理士 畑中 孝介(はたなか たかゆき)

TKC全国会 中堅・大企業支援研究会 幹事

TKC企業グループ税務システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC全国会中央研修所租税法小委員会委員

- 略歴

-

ビジネス・ブレイン税理士事務所所長、株式会社ビジネス・ブレイン代表取締役CEO

大手・上場企業の連結納税コンサルティング業務や組織再編アドバイザー業務を行う。上場企業から中小企業・ベンチャー企業・ファンドまで幅広い企業の税務会計顧問業務に従事。TKC企業グループ税務システムの専門委員、中堅・大企業支援研究会幹事等に就任。 - 著書等

-

- 『消費税インボイス制度の実務対応』(TKC出版)

- 『令和4年度 すぐわかるよくわかる 税制改正のポイント』(TKC出版)

- 『企業グループの税務戦略-グループ法人税制・連結納税制度の戦略的活用-』(TKC出版)

- 『CFOのためのサブスクリプション・ビジネスの実務対応』(中央経済社)

- 「旬刊・経理情報」「税務弘報」などにも執筆

- システム・コンサルティング事例

- ホームページURL

- ビジネス・ブレイン税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。