グループ通算制度では、

子法人も含めて全ての法人で

電子申告(法人税)が

義務化されます。

届出書入力フォーム ダウンロードサービス

文字入力が可能な国税庁様式の届出書入力フォーム(PDF形式)がダウンロードできます。

必要事項を入力いただき、印刷して税務署に提出していただけます。

2022年4月1日に「e-Taxによる申告の特例に係る届出書」の新しい様式が公表されました。

新しい様式および手続のご案内はこちらをご参照ください。

電子申告義務化の概要

1.対象税目

法人税及び地方法人税並びに消費税及び地方消費税

地方税の法人住民税及び法人事業税

2.対象法人の範囲

- (1)

- 法人税及び地方法人税,地方税の法人住民税及び法人事業税

内国法人のうち,その事業年度開始の時において資本金の額又は出資金の額が1億円を超える法人

相互会社,投資法人及び特定目的会社

3.対象手続

- 確定申告書

- 中間(予定)申告書

- 仮決算の中間申告書

- 修正申告書及び還付申告書

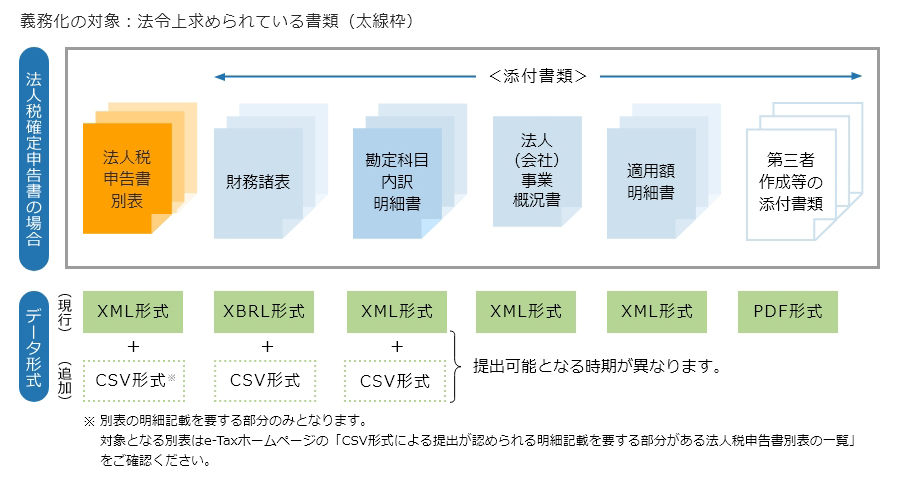

単体法人(法人税確定申告書)

(出典)令和元年8月開催「TKC電子申告セミナー2019」国税庁講演資料より抜粋(編者改)

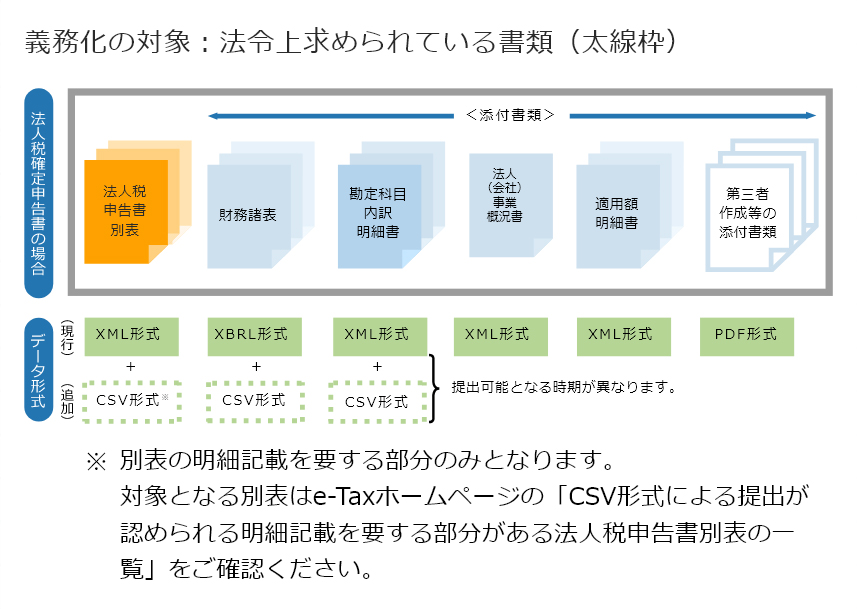

4.対象書類

申告書及び申告書に添付すべきものとされている書類の全て

前述の通り,財務諸表や勘定科目内訳明細書も電子申告義務化の対象書類に含まれます。

5.例外規定

電気通信回線の故障,災害その他の理由によりe-Taxを使用することが困難であると認められる場合で,納税地の所轄税務署長の事前の承認が得られれば,申告書及び添付書類を書面によって提出することが可能となっています。

6.届出規定

電子申告の義務化の対象となる法人は,納税地の所轄税務署長に対し,適用開始事業年度等を記載した届出書(「e-Taxによる申告の特例に係る届出書」)を提出することが必要とされています。既に届出書の様式も国税庁HPにて公開されています*3。

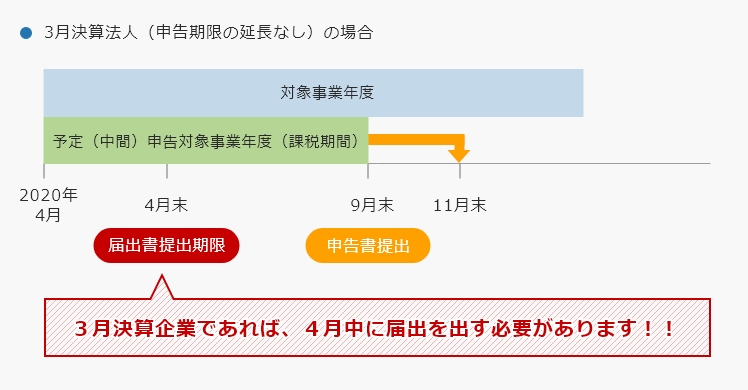

7.適用日

2020年4月1日以後に開始する事業年度(課税期間)から適用されます。

届出書のポイント

資本金が1億円を超える法人は、

例外なく特例の届出書の

提出が必要です。

既に電子申告を実践している法人であっても,電子申告義務化対象法人は

「e-Taxによる申告の特例に係る届出書」を提出する必要があります。

届出のスケジュールは1か月以内

令和2年3月31日以前に設立された法人で令和2年4月1日以後最初に開始する事業年度において義務化対象法人となる場合、当該事業年度開始の日以後1か月以内に提出する必要があります。

提出方法

適用日(令和2年4月1日)以後、「e-Taxによる申告の特例に係る届出書(PDF形式:約135KB)」に記入のうえ、所轄税務署長に提出します。(持参・郵送可)

届出書入力フォーム

ダウンロードサービス

文字入力が可能な国税庁様式の届出書入力フォーム(PDF形式)がダウンロードできます。

必要事項を入力いただき、印刷して税務署に提出していただけます。

ダウンロード

通常の届出同様、電子署名が必要です。

また税理士による代理送信が可能です。

既に電子申告実施済みの場合

e-Taxによる電子申請が可能です。

TKCでは、税務申請書類等を

電子申請できるシステムを提供しています。

TKC税務申請・届出クラウドは、「会社の設立」や「代表者の変更」などの法人の異動に関して提出が必要となる各種申請書や届出書について、作成から各自治体への電子申請までを一貫して支援するクラウドサービスです。

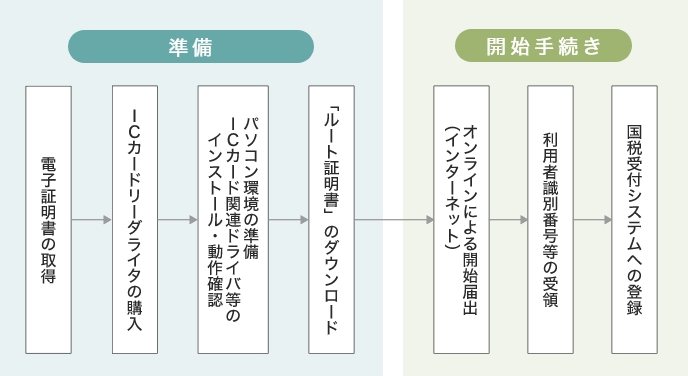

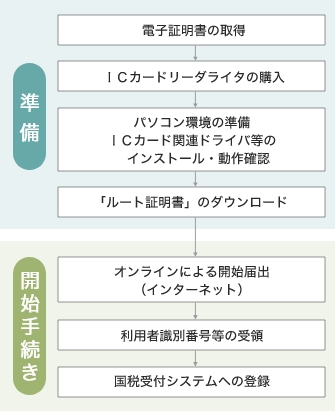

これから電子申告を実施する場合

新たに電子証明書を取得してe-Taxによる電子申請を実施。

この場合には、「電子申告の利用開始届出」も必要です。

電子申告の開始手続きの流れ

電子申告のための“ノウハウ資料”

ダウンロード

60万社以上の電子申告実績を誇るTKCグループが、電子申告義務化に向けての対応をガイドブック化。 これから電子申告を実施される企業様はぜひダウンロードを。

- 時間がない!!

- 電子申告の開始手続きが届出書提出期限までに間に合わない場合は、書面で提出を。

届出書入力フォーム ダウンロードサービス

文字入力が可能な国税庁様式の届出書入力フォーム(PDF形式)がダウンロードできます。

必要事項を入力いただき、印刷して税務署に提出していただけます。

ダウンロード

提出の流れ

-

誰が

電子申告の義務化の

対象となる法人 -

誰に

納税地の

所轄税務署長に -

何を

適用開始事業年度等を

記載した届出書 -

いつ

令和2年4月1日以後

最初に開始する事業年度

(課税期間)開始の日

以後1か月以内 -

どう

書面またはe-Tax

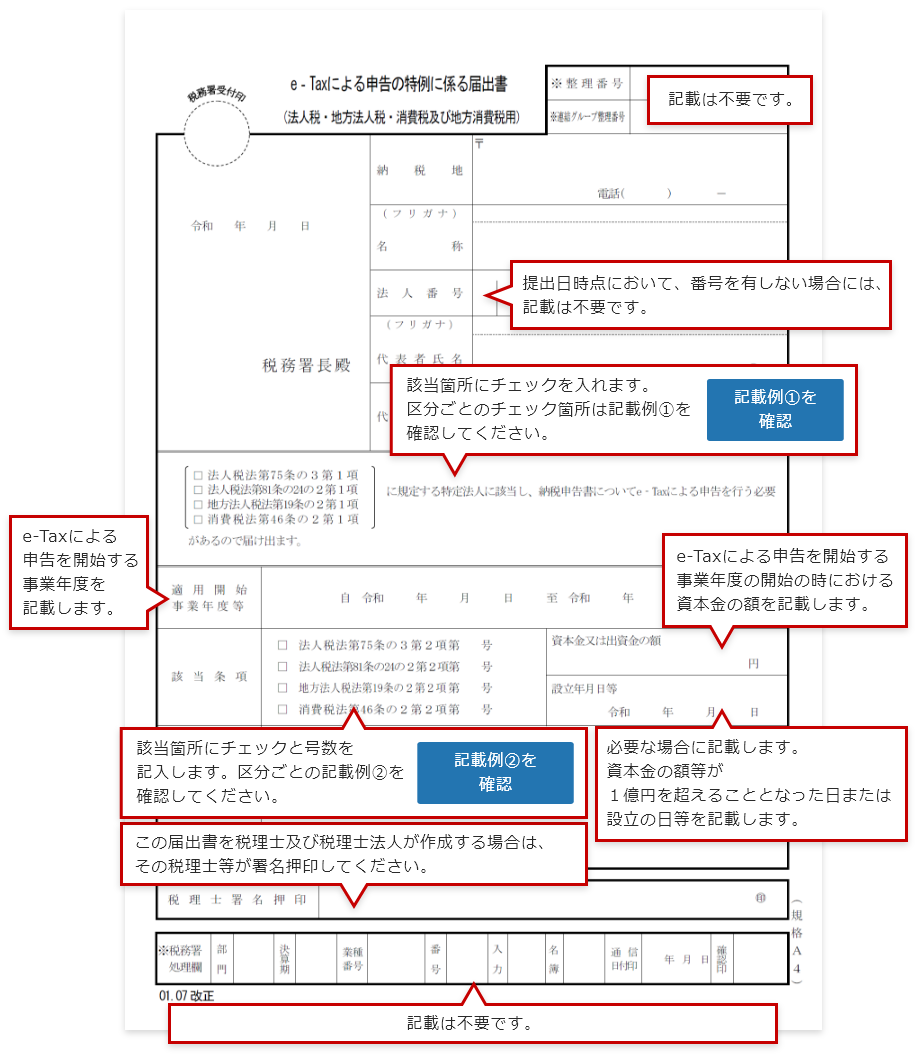

届出書の書き方

届出書本文・区分別条項 記載例

記載例①

各区分の「該当条項」通りにレ印をつけます。

| 特定法人の区分 | 該当条項 | ||

|---|---|---|---|

| ① | 事業年度等の開始の時における資本金の額等が1億円を超える法人 ※ 消費税についても、事業年度開始の時における資本金の額等で判定します。 |

単体法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

| 連結親法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

||

| 連結子法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

||

| ② | 相互会社 | 単体法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

| 連結親法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

||

| 連結子法人 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 ★ |

||

| ③ | 投資法人 (①に掲げる法人を除きます。) |

法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 |

|

| ④ | 特定目的会社 (①に掲げる法人を除きます。) |

法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 |

|

| ⑤ | 国又は地方公共団体 | 法人税法第75条の3第1項 法人税法第81条の24の2第1項 地方法人税法第19条の2第1項 消費税法第46条の2第1項 |

|

★消費税の免除事業者を除きます。

記載例②

各区分の「該当条項」通りにレ印をつけ、号数を記載します。

| 特定法人の区分 | 該当条項 | ||

|---|---|---|---|

| ① | 事業年度等の開始の時における資本金の額等が1億円を超える法人 ※ 消費税についても、事業年度開始の時における資本金の額等で判定します。 |

単体法人 | 法人税法第75条の3第2項 第1号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第1号 消費税法第46条の2第2項 第1号 |

| 連結親法人 | 法人税法第75条の3第2項 第 号 法人税法第81条の24の2第2項 第1号 地方法人税法第19条の2第2項 第1号 消費税法第46条の2第2項 第1号 |

||

| 連結子法人 | 法人税法第75条の3第2項 第 号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第 号 消費税法第46条の2第2項 第1号 |

||

| ② | 相互会社 | 単体法人 | 法人税法第75条の3第2項 第2号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第2号 消費税法第46条の2第2項 第2号 |

| 連結親法人 | 法人税法第75条の3第2項 第 号 法人税法第81条の24の2第2項 第2号 地方法人税法第19条の2第2項 第2号 消費税法第46条の2第2項 第2号 |

||

| 連結子法人 | 法人税法第75条の3第2項 第 号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第 号 消費税法第46条の2第2項 第2号 |

||

| ③ | 投資法人 (①に掲げる法人を除きます。) |

法人税法第75条の3第2項 第3号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第3号 消費税法第46条の2第2項 第3号 |

|

| ④ | 特定目的会社 (①に掲げる法人を除きます。) |

法人税法第75条の3第2項 第4号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第4号 消費税法第46条の2第2項 第4号 |

|

| ⑤ | 国又は地方公共団体 | 法人税法第75条の3第2項 第 号 法人税法第81条の24の2第2項 第 号 地方法人税法第19条の2第2項 第 号 消費税法第46条の2第2項 第5号 |

|

e‐Taxによる申告の特例に係る届出書(法人税・地方法人税・消費税及び地方消費税用)の記載要領等

-

1

この届出書は、法人税法第 75 条の3第1項、同法第 81 条の 24 の2第1項、地方法人税法第 19 条の2第1項又は消費税法第46 条の2第1項に規定する電子情報処理組織による申告の特例の対象となる内国法人等(以下「特定法人」といいます。)が、電子情報処理組織(以下「e-Tax」といいます。)を使用して中間(予定)申告書、仮決算の中間申告書、確定申告書若しくは確定申告書に係る期限後申告書又はこれらの申告書に係る修正申告書(以下「納税申告書」といいます。)及び納税申告書の添付書類を提供する場合に、使用してください。

-

2

この届出書は、内国法人の資本金又は出資金の額(以下「資本金の額等」といいます。)が1億円を超えることとなった日から1月以内に、納税地の所轄税務署長に1通(調査課所管法人にあっては2通)提出してください。 なお、令和2年3月 31 日以前に設立された法人で、令和2年4月1日以後最初に開始する事業年度、連結事業年度、課税事業年度又は課税期間(以下「事業年度等」といいます。)において特定法人に該当する場合には、事業年度等開始の日から1月以内に提出してください。 ただし、次の(1)から(3)までに記載する法人等については、それぞれ次に掲げる日から2月以内に提出してください。

-

(1)

新たに設立された次の法人等については、その設立の日

- イ

設立の時における資本金の額等が1億円を超える法人(法人税法第 75 条の3第1項、同法第 81 条の 24 の2第1項及び地方法人税法第 19 条の2第1項に係る届出(以下「法人税関係届出」といいます。)にあっては、公益法人等を除きます。)

- ロ

相互会社

- ハ

投資法人

- ニ

特定目的会社

- ホ

国又は地方公共団体の特別会計等(消費税第 46 条の2第1項に係る届出(以下「消費税関係届出」といいます。)のみ行う必要があります。)

- イ

-

(2)

法人税関係届出の場合で、新たに収益事業を開始した公益法人等でその開始の時における資本金の額等が1億円を超える法人については、その開始した日

-

(3)

法人税関係届出の場合で、公益法人等(収益事業を行っていないものに限ります。)に該当していた協同組合等の協同組合等に該当することとなった時における出資金の額が1億円を超える場合における当該協同組合等については、その該当することとなった日

-

(注)

消費税について、免税事業者に該当する事業者は、上記提出要件に該当する場合であっても、消費税関係届出は不要です。

なお、上記提出要件とは別に、消費税の免税事業者が課税事業者となる場合には、その課税事業者となる課税期間の初日から1月以内に消費税関係届出を行う必要があります。

-

(1)

-

3

各欄は、次により記載してください。

-

(1)

「法人番号」欄には法人番号(13 桁)を記載してください。 なお、提出日時点において、法人番号を有しない場合には、記載不要です。

-

(2)

届出本文の

-

□ 法人税法第75条の3第1項

-

□ 法人税法第81条の24の2第1項

-

□ 地方法人税法第19条の2第1項

-

□ 消費税法第46条の2第1項

には、該当する□にレ印を付してください。

-

-

(3)

「適用開始事業年度等」欄には、上記(2)の規定に基づき e-Taxによる申告を開始する事業年度等を記載してください。

-

(4)

「該当条項」欄には、特定法人に該当することとなった条項の□にレ印を付した上で、該当する号数を記載してください。

特定法人の区分 記載すべき号数 該当条項 ① 事業年度等の開始の時における資本金の額等が1億円を超える法人

※ 消費税についても、事業年度開始の時における資本金の額等で判定します。1 法人税法第75条の3第2項

法人税法第81条の24の2第2項

地方法人税法第19条の2第2項

消費税法第46条の2第2項② 相互会社 2 法人税法第75条の3第2項

法人税法第81条の24の2第2項

地方法人税法第19条の2第2項

消費税法第46条の2第2項③ 投資法人

(①に掲げる法人を除きます。)3 法人税法第75条の3第2項

地方法人税法第19条の2第2項

消費税法第46条の2第2項④ 特定目的会社

(①に掲げる法人を除きます。)4 法人税法第75条の3第2項

地方法人税法第19条の2第2項

消費税法第46条の2第2項⑤ 国又は地方公共団体 5 消費税法第46条の2第2項 -

(5)

「資本金又は出資金の額」欄には、上記(3)で記載した事業年度等の開始の時における資本金の額等を記載してください。

-

(6)

「設立年月日等」欄には、上記2に記載された当該届出書の提出を行うべき事実が発生した日(資本金の額等が1億円を 超えることとなった日又は設立の日等)を記載してください。

-

(7)

「税理士署名押印」欄は、この届出書を税理士及び税理士法人が作成した場合に、その税理士等が署名押印してください。

-

(8)

「※」欄は、記載しないでください。

-

(1)

出典:国税庁「e-Taxによる申告の特例に係る届出書」

なお、個別の記載方法等につきましては、所轄税務署までお問合せください。

参考サイト

国税庁HP

law/joho-zeikaishaku/hojin/

group_faq/08.htm

連結法人が通算制度へ移行する場合におけるe-Taxによる申告の特例に係る届出書の提出の要否

TKCHP

グループ通算制度ナビサイト

lp/group_tsusan/

解説動画「2-9制度移行の事務手続き」で当該届出書に関する説明をしています。

電子申告義務化対応特設ページ

lp/denshishinkoku#prepare

「電子申告の開始手続きの流れ」に関する記述があります。

届出書入力フォーム

ダウンロード

文字入力が可能な国税庁様式の届出書入力フォーム

(PDF形式)がダウンロードできます。

必要事項を入力いただき、

印刷して税務署に提出していただけます。

このフォームはSSL通信により、入力された情報を暗号化しております。