更新日 2015.06.22

TKC全国会 中堅・大企業支援研究会会員

公認会計士・税理士 野村 昌弘

平成27年度税制改正により平成27年4月1日以後開始する事業年度から法人税率や法人事業税の所得割の税率が引き下げられました。一方、課税ベースの拡大のため、欠損金の繰越控除制度や受取配当等の益金不算入制度の見直しも行われています。これらの改正は、企業の税金・税効果計算に影響を与えることになります。既に、3月決算会社においては、改正後の税率等を適用して税効果計算を行っていますが、当コラムでは、2回にわたり、第1四半期決算処理上の留意事項として、平成27年度税制改正による税金・税効果の対応について解説します。

第1回では、実効税率の引下げによる税金・税効果への影響について解説しました。第2回は、課税ベースの拡大等のための外形標準課税・住民税均等割の見直し、欠損金の繰越控除制度や受取配当等の益金不算入制度の見直しによる税金・税効果への影響を解説します。

1.外形標準課税・住民税均等割の見直しによる税金への影響

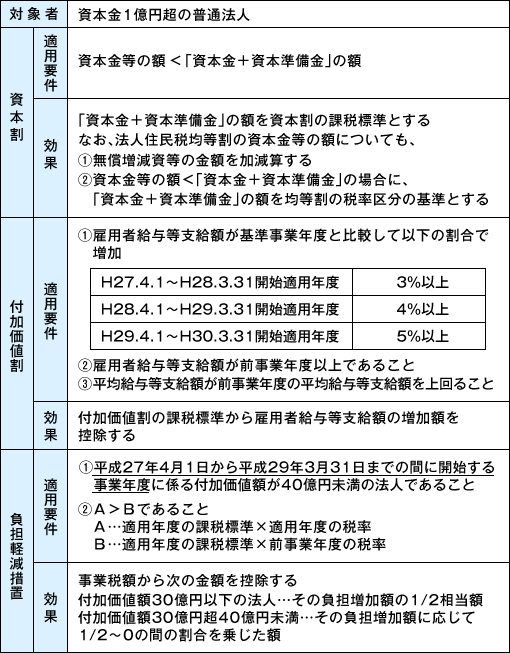

第1回の2.の表にもありますが、今回の改正により、所得割の税率が引き下げられ、外形標準課税である付加価値割・資本割の税率が引き上げられたことから、所得金額が大きい法人にとっては税負担が減少し、赤字法人は税負担が増大します。この影響を緩和するため、いずれも経過措置ですが、①地方税版所得拡大促進税制の創設、②付加価値額40億円未満の法人に対する負担軽減措置が設けられています。

また、今回の改正において、資本金等の額が資本金及び資本準備金の額に満たない場合には、資本金及び資本準備金の額を資本割の課税標準とすることとされ、住民税均等割の課税標準も変更されました。

外形標準課税の見直しに関する改正内容をまとめると、以下のとおりです。

第1四半期決算では、事業税資本割や住民税均等割は改正後の課税標準に基づいて計算する必要があります。過去に自己株式の取得や100%子会社を適格吸収合併したことにより、決算書に計上された資本金及び資本準備金の合計額より資本金等の額の方が低い場合には、確実に増税となります。これに対して、欠損を有している会社が、無償減資による欠損填補を行った場合には、従来は課税標準となる資本金等の額は減少しませんでしたが、改正後は減少することとなったため、均等割が軽減するメリットが生じる場合があります。

また、事業税付加価値割についても、所得拡大促進税制や付加価値額40億円未満の法人に対する負担軽減措置の適用により減少する税額に重要性があれば計算に織り込む必要がある点に留意が必要です。

2.欠損金の繰越控除限度額の見直しによる税金・税効果への影響

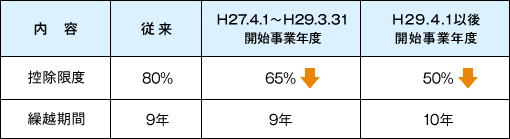

今回の改正により、大法人の欠損金の繰越控除限度額及び繰越期間の見直しが行われました。改正内容は以下のとおりです。

平成28年3月期決算においては繰越控除限度額が従来の80%から65%に引き下げられているため、第1四半期決算においては税金計算上留意が必要です。

また、既に平成27年3月期決算で税効果計上額の見直しをされていると思いますが、繰越欠損金の繰越控除限度額の引下げ及び繰越期間が延長されると、税務上の繰越欠損金について回収可能性が認められる金額が税制改正前後で異なります。「繰延税金資産の回収可能性の判断に関する監査上の取扱い」の会社区分3及び4に該当する会社はスケジューリングの際、留意が必要になります。

3.受取配当等の益金不算入制度の見直しによる税金・税効果への影響

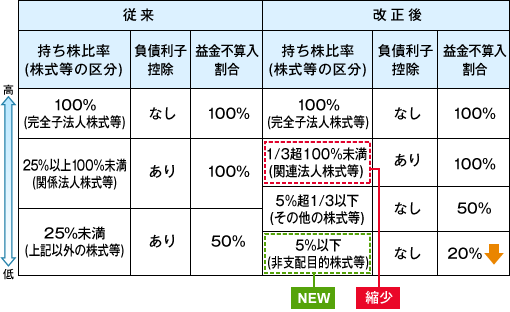

今回の改正により、株式等の区分、負債利子控除、益金不算入割合の見直しが行われました。改正内容は以下のとおりです。

また、改正前は、公社債投資信託以外の証券投資信託の収益分配金について、その収益分配金は株式譲渡益と配当から構成されているとみなして、その1/2を受取配当等の額として、50%益金不算入の対象とされていました。改正後は、原則として全額益金算入とされたため、増税となります。なお、特定株式投資信託(ETF)の収益分配金はその受益権を「非支配目的株式等」に区分して、20%益金不算入の対象とされました。

改正前は、多額の借入金を抱えるため負債利子控除額が配当金を上回り、結果として益金不算入額が生じないケースもありましたが、改正後は「その他の株式等」「非支配目的株式等」に区分される株式を保有する限り、必ず益金不算入額が生じるため、第1四半期決算の税金の見積りにおいても、適用漏れがないよう留意が必要です。この点については、税金費用を簡便法により計算している会社についても、予想年間税金費用の計算における一時差異等に該当しない差異に影響を与えるため、留意が必要と考えられます。

さらに、連結決算上、持分法適用会社の留保利益のうち将来の配当により追加納付が発生すると見込まれる税金額を投資会社の繰延税金負債として計上することとされており(持分法会計に関する実務指針28項、連結財務諸表における税効果会計に関する実務指針35項)、受取配当金の益金不算入として取り扱われない額等に対して繰延税金負債を計上するとされています。これについて、既に平成27年3月期決算において対応済みの会社も多いと思いますが、今回の改正により、益金不算入割合が100%とされる持株比率が25%以上から1/3超に引き上げられたため、持分法適用関連会社の持分比率が25%以上1/3以下の場合には留保利益に対する繰延税金負債を計上する必要がある点に留意が必要です。

以上、平成27年度税制改正のうち特に法人税に関する部分を中心にご説明しました。本コラムが、上場企業や上場企業の子会社・関連会社の経理ご担当者にとって参考の一助となれば幸いです。

(注)上記内容は平成27年5月29日現在の情報に基づいて記載しています。

プロフィール

公認会計士・税理士 野村 昌弘(のむら まさひろ)

TKC全国会 中堅・大企業支援研究会会員

- 著書等

-

- 『グループ経営をはじめよう 改訂版』(共著・税務経理協会)

「税務QA」「税経通信」「日経産業新聞」などにも執筆。

- ホームページURL

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。