巡回監査士・巡回監査士補

- 全日本能率連盟の認証資格

- 会計・税務などの専門的知識を有する

- 資格者17,000名超。受験者7,000名超。

巡回監査士とは

中小企業を支援するための専門的知識を一定以上有し、

税理士とともに「中小企業の存続と発展」を支援する者です。

全日本能率連盟の認証資格

巡回監査士は、コンサルタント系の民間資格認定団体では最も権威のある公益社団法人全日本能率連盟の認証資格です。

- 主に税理士事務所や税理士法人に勤務する職員を対象とし、事務所の職員育成およびその資質向上を図ることを目的としています。

- 資格には、巡回監査士補(認証番号第133号)と巡回監査士(認証番号129号)の2つの資格があります。巡回監査士を目指す方は、まず巡回監査士補の資格を取得してください。

- なお、巡回監査士は2年ごとに更新があります。更新条件(2年間で36時間の研修受講等)をクリアすることで、自己成長し続けることができます。

会計・税務などの専門的知識を有する

中小企業を支援するために求められる会計・税務などの専門的知識を有していることが証明されます。名刺や履歴書にも資格を書けますので、自信や誇りを持てます。

専門的知識

企業会計、税務(所得税法、法人税法、消費税法、相続税法)、経営助言など、6科目の試験に合格した方に資格が付与されます。詳しくは、学ぶメリットと試験情報をご確認ください。

認定証とバッジ

「巡回監査士」には認定証(カード)を発行するとともに、「巡回監査士バッジ」を贈呈します。

資格者17,000名超。受験者7,000名超。

令和7年1月現在、17,059名の「巡回監査士」または「巡回監査士補」が中小企業経営者の親身な相談相手として、全国で活躍しています。

令和6年度の巡回監査士・巡回監査士補試験は、7,618名が受験し、1,653名が合格しました。試験にチャレンジし、合格することで、自信と誇りを手に入れることができます。

学ぶメリット

確かな成長とやりがいを実感しながら

中小企業を伴走支援する巡回監査士に!

巡回監査士補

目安:入所2年以内

中小企業を支援するために求められる基本的な知識を身に付ける!

巡回監査士になる前段階として、巡回監査に関する基本的な知識を習得するとともに、顧問先の月次決算を支援し、個人事業者と法人の決算業務ができるレベルです。

ポイント

- 所長・上司等からの指示事項と指導の下に、簡易な内容の顧問先を担当し、月次から決算申告まで一通りできるようになる。

- 巡回監査の意義や必要性を理解し、業務遂行に必要な税法4科目(所得税、法人税、消費税、相続税)の基礎知識を習得する。

- 経営助言業務で求められる基礎知識(中小会計要領、変動損益計算書、財務分析)を習得する。

巡回監査士

目安:入所5年以内

高度な専門的知識を有し、顧問先の成長発展に貢献できる人財へ!

巡回監査に関する専門的知識とレベルの高い実務能力を身につけ、会計事務所の戦力として、顧問先支援と会計事務所の経営基盤強化の両翼を担う人財となるレベルです。

ポイント

- 月次データや決算書に示された財政状態と経営成績を顧問先に正しく報告。その要因を分析し、改善課題の提案ができる。

- 巡回監査で法にもとづいた正しい税務判断ができ、決算時には各種税制の適用判断ができるようになる。

- 税理士法第33条の2に基づく「申告書の作成に関する計算事項等記載書面」を作成することができる。

巡回監査士の存在が会計事務所の成長のカギとなる

試験情報

試験日程

- 巡回監査士試験 2025年11月4日(火)

- 巡回監査士補試験 2025年11月11日(火)

- 試験申込期間:2025年10月6日(月)~10月28日(火)

巡回監査士・巡回監査士補は、公益社団法人全日本能率連盟認証資格(認証番号第129号、133号)です。

巡回監査士及び巡回監査士補資格認定制度に関する規程はこちら

試験案内

❶ 試験の概要

| 巡回監査士 | 巡回監査士補 | ||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 受験形態 | オンライン試験(IBT方式) オンライン試験を受験者が用意したPCを利用し事務所や自宅等で受験する方式です。【委託業者:日本通信紙株式会社】 |

||||||||||||||||||||||

| 試験科目 (時間割) |

|

||||||||||||||||||||||

|

受験料(※) TKC会員事務所の方はProFITをご確認ください |

2,200円(税込み)/1科目 | 1,650円(税込み)/1科目 | |||||||||||||||||||||

| 支払方法 | クレジットカード、コンビニ決済、Pay-easy決済 | ||||||||||||||||||||||

| 受験資格 | 税理士及び税理士試験合格者 巡回監査士補の有資格者 |

どなたでも可能 | |||||||||||||||||||||

| 申込に必要なもの |

|

||||||||||||||||||||||

| 受験時に持ち込み 可能なもの |

|

||||||||||||||||||||||

消費税額を概算計上した参考価格です

❷ スケジュール

| 巡回監査士 | 巡回監査士補 | |

|---|---|---|

| 試験日 | 2025年11月4日(火) | 2025年11月11日(火) |

| 申込期間 | 2025年10月6日(月)~2025年10月28日(火) | |

| 合格発表日 | 12月15日(月)(※) | |

過年度の合格情報を踏まえた合否結果通知書類については、郵送のみとなりますので、到着までお時間がかかる場合があります。TKC会員事務所の方は事務所の所長先生宛に、一般受験の方は登録いただいた住所にお送りいたします。

❸ 出題範囲と合格基準等

出題範囲と合格基準

| 巡回監査士 | 巡回監査士補 | |||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 出題範囲 | 巡回監査士の出題範囲 | 巡回監査士補の出題範囲 | ||||||||||||||||||||

| 直近の合格率 |

|

|

||||||||||||||||||||

| 合格基準 | ・各科目70%以上の正答率で合格となります。 ・上記6科目に全て合格した者に資格を付与します。 |

|||||||||||||||||||||

過去問題

令和6年度からは、試験問題に加えて模範解答も公表いたします。

また、試験問題や模範解答に関する質問にはお答えいたしかねます。

| 令和6年度 | 令和5年度 | |

|---|---|---|

| 巡回監査Ⅰ | ダウンロード | ダウンロード |

| 巡回監査Ⅱ | ダウンロード | ダウンロード |

| 所得税法 | ダウンロード | ダウンロード |

| 法人税法 | ダウンロード | ダウンロード |

| 消費税法 | ダウンロード | ダウンロード |

| 相続税法 | ダウンロード | ダウンロード |

| 令和6年度 | 令和5年度 | |

|---|---|---|

| 巡回監査Ⅰ | ダウンロード | ダウンロード |

| 巡回監査Ⅱ | ダウンロード | ダウンロード |

| 所得税法 | ダウンロード | ダウンロード |

| 法人税法 | ダウンロード | ダウンロード |

| 消費税法 | ダウンロード | ダウンロード |

| 相続税法 | ダウンロード | ダウンロード |

❹ 資格の更新

巡回監査士の更新について

- (1)「巡回監査士」は2年ごとの更新とし、その間に36時間の継続研修の受講を必須とする。

- (2) 上記(1)の基準を満たさない場合は、更新できないものとする。

- (3)「巡回監査士」の更新ができない場合、認定証は更新(発行)しない。ただし次年度以降、更新要件を満たした場合は、再登録を可能とする。

「巡回監査士補」の更新はありません。

継続研修

継続研修の受講方法については、巡回監査士試験合格者に別途ご連絡いたします。

❺ オンライン試験体験版

オンライン試験の操作方法を事前に体験できます。下記のボタンからご利用ください。

AIを活用したWebカメラによる不正防止対策や採点等は行いません。あくまでもオンライン試験の問題と解答欄のイメージをつかんでいただくものです。

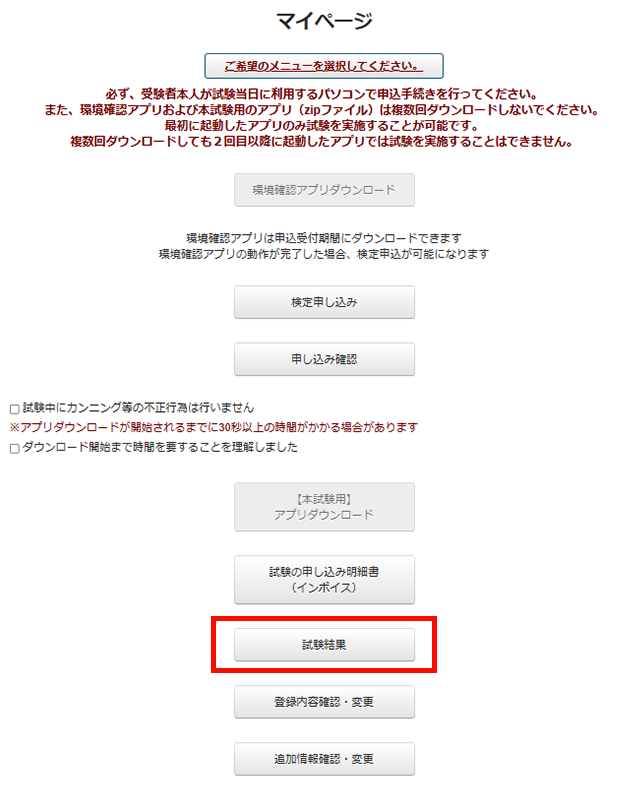

❻ 令和7年度オンライン試験結果発表

令和7年度巡回監査士・巡回監査士補オンライン試験で本年受験した科目の試験結果を、オンライン試験マイページからご確認ください。

(1) オンライン試験のマイページにログインします

必ず今年試験申込を行ったログインIDでログインしてください。

(2) マイページの「試験結果」ボタンをクリックすることで、試験結果を確認することができます。

(閲覧期限は2025年12月31日です)本年受験した科目の結果を表示しています。

過年度の合格情報を踏まえた合否結果通知書類については、郵送のみとなりますので、到着までお時間がかかる場合があります。TKC会員事務所の方は事務所の所長先生宛に、一般受験の方は登録いただいた住所にお送りいたします。

学習教材

専用のテキストと例題集による学習で、

実務に役立つ知識を身に付けることができます。

-

テキスト

合格まででなく、

日々の実務に役立つ情報満載

税法4科目(所得税法、 法人税法、 消費税法、 相続税法)と税法外2科目(職業倫理と巡回監査、 企業会計と経営助言)の分野別に、 幅広く実務に即し、 法改正に対応した最新の内容で構成しています。

-

例題集

テストに沿った問題と解決で

得点力アップと理解度を確認

理論問題・〇Ⅹ問題・計算問題をはじめ、 実践形式の総合問題まで多数収録。問題ごとにテキスト該当ペー ジを記載し、つまずいた問題はテキストに立ち戻れるので理解力の大幅アップにつながります。

各種教材について

【重要なご案内】令和7年度試験対応テキストについて

巡回監査士・巡回監査士補の試験科目「巡回監査Ⅱ(企業会計・経営助言)」の中の「企業会計」について、テキストを改訂しました。

新しいテキストは「実務に役立つ中小企業の会計」です。令和7年度以降の試験では、「実務に役立つ中小企業の会計」を基にした例題集が作成され、試験問題にもなります。

出題範囲は下記のとおりです。

巡回監査士 :全章

巡回監査士補:第1章、第3章、第4章

| 科目 | テキスト | 正誤表 | 例題集 | 正誤表 | |

|---|---|---|---|---|---|

| 巡回監査Ⅰ | 職業倫理 | TKC基本講座(第5版) | 巡回監査Ⅰ・Ⅱ 【職業倫理・巡回監査・企業会計・経営助言】例題集(巡回監査士試験対策編) |

正誤表 | |

| 巡回監査 | |||||

| 巡回監査Ⅱ | 企業会計 | 実務に役立つ中小企業の会計 | |||

| 経営助言 | 実務に役立つ経営助言の基礎知識 | ||||

| 所得税法 | 実務に役立つ所得税法 | 実務に役立つ所得税法例題集(巡回監査士試験対策編) | 正誤表 | ||

| 法人税法 | 実務に役立つ法人税法 | 正誤表 | 実務に役立つ法人税法例題集(巡回監査士試験対策編) | ||

| 消費税法 | 実務に役立つ消費税法 | 実務に役立つ消費税法例題集(巡回監査士試験対策編) | |||

| 相続税法 | 実務に役立つ相続税法 | 実務に役立つ相続税法例題集(巡回監査士試験対策編) | |||

| 科目 | テキスト | 正誤表 | 例題集 | 正誤表 | |

|---|---|---|---|---|---|

| 巡回監査Ⅰ | 職業倫理 | 実務に役立つTKC会計人の基礎知識 | 巡回監査Ⅰ・Ⅱ 【職業倫理・巡回監査・企業会計・経営助言】例題集(巡回監査士補試験対策編) |

正誤表 | |

| 巡回監査 | |||||

| 巡回監査Ⅱ | 企業会計 | 実務に役立つ中小企業の会計 | |||

| 経営助言 | 実務に役立つ経営助言の基礎知識 | ||||

| 所得税法 | 実務に役立つ所得税法 | 実務に役立つ所得税法例題集(巡回監査士補試験対策編) | |||

| 法人税法 | 実務に役立つ法人税法 | 正誤表 | 実務に役立つ法人税法例題集(巡回監査士補試験対策編) | ||

| 消費税法 | 実務に役立つ消費税法 | 実務に役立つ消費税法例題集(巡回監査士補試験対策編) | |||

| 相続税法 | 実務に役立つ相続税法 | 実務に役立つ相続税法例題集(巡回監査士補試験対策編) | |||

網掛けのテキストは巡回監査士・巡回監査士補共通です。

巡回監査士・巡回監査士補テキスト、例題集のご購入

以下の手順よりご購入いただけます

- ①事前登録

- 下記のボタンから「申込みサイトご案内フォーム」に遷移し、お名前とメールアドレスを送信してください。

送信いただいたメールアドレス宛に、購入申込みサイトのURL(TKC出版へリンク)とログインID・パスワードを記載したメールを送信します。 - ②テキスト、例題集の購入

- 送信されたメールに記載されている購入申込みサイトのURLをクリックし、ログインID・パスワードを入力してください。

ログイン後に、テキスト、例題集の一覧が表示されますので、購入申し込みを行ってください。

巡回監査士の受験者は巡回監査士補の資格取得者です。そのため、巡回監査士の教材は巡回監査士補の資格を取得済みの方にのみ販売します。

巡回監査士補の教材はどなたでもご購入いただけます。

体験談

試験合格者の声

-

合格した後の実務でも使えるくらい、

テキストの中身がかなり実践的。巡回監査士のテキストがとても分かりやすく、試験後も事務所に一式そろえています。実務で分からないことがあると、その都度見直し、該当の頁を開いて所長に質問することもあります。今後も手元に置いて活用しようと考えています。

- 入社2年目

- 群馬県

-

試験勉強で得た知識が、

そのまま現場での業務に活きています。試験を通じて得た知識を、現場で再認識する機会が多々ありましたが、知識がなければ気付けずに見逃してしまったこともあると思います。知識を得ることが顧問先支援の質も高める最短の方法だと、試験の価値を実感しました。

- 入社3年目

- 茨城県

-

仕事に必要な知識を

効率よく習得できるチャンス!巡回監査士試験は難しいというイメージがあるかもしれませんが、実務に必要な税務などの知職を効率よく得る絶好の機会です。挑戦するだけでもとても価値がある試験だと実感しています。税理士を目指しており、並行して勉強を進めています。今後も顧問先様の発展のために努力していきます。

- 入社2年目

- 青森県

-

試験合格までのカリキュラムが、

知識習得のペースメーカーに。巡回監査士制度は、会計事務所で働く際に必要な知識を、良質な教材によって効率よく勉強できる、本当に良い仕組みだと感じています。私も自主的に勉強するだけでは今と同じ知職を身に付けるのは難しかったと思いますが、この巡回監査士試験が継続的に勉強するためのペースメーカーになりました。

- 入社4年目

- 静岡県

巡回監査士になって手に入れる4つの価値

-

証明

巡回監査と税法4科目の知識を身につけたことが客観的に証明され、名刺にかけるので、誇りを持てるようになる。

-

信頼

所長先生の右腕として活躍を期待され、顧問先企業から信頼と安心を得られるようになる。

-

成長

試験にチャレンジする緊張感と合格した達成感を味わうことができる。また、資格の更新制度があるので、自己成長し続けられる。

-

待遇

事務所内での地位(昇格)や給与(昇給)など、待遇改善を期待できる。

動画 TKCドラマシリーズ「わたし、税理士になります!巡回監査士編」

動画「事務所総合力を担う巡回監査士!ー経営者から信頼されるスペシャリストを目指そうー」

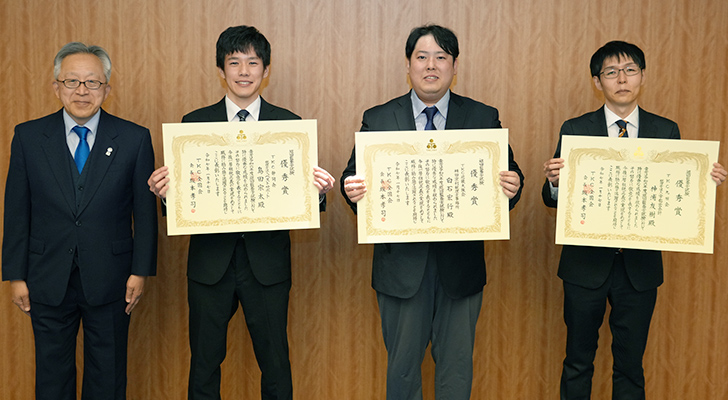

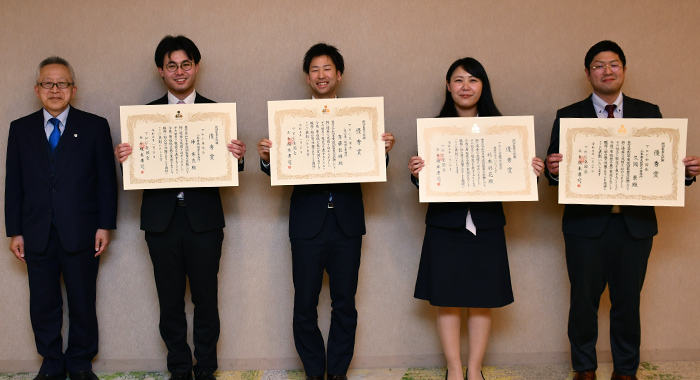

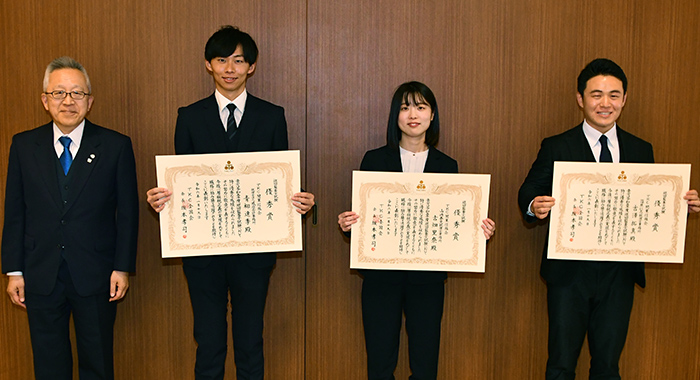

TKC巡回監査職員研修制度 巡回監査士試験優秀者座談会

-

「巡回監査士」は、

職業会計人のスタートライン -

質の高い巡回監査を実践し

信頼される存在になりたい -

「巡回監査」のプロとして、

着実に日々の仕事を全うしたい