寄稿

記帳条件と帳簿の証拠力

令和3年度税制改正において電子帳簿保存法の見直しがなされ、「訂正等履歴(トレーサビリティ)」の要件を必要としない電子帳簿を新設する等とされました。この見直しは、これまでTKC全国会、TKC全国政経研究会がその重要性を訴えてきた「帳簿の証拠力」が、残念ながら、わが国の有識者とりわけ国会議員あるいは関係官庁の方々にまったくといってよいほど理解されていなかったことを意味します。

今、なぜ帳簿の証拠力が重視されるのか

TKC全国会会長 坂本孝司

我々はなぜ帳簿の証拠力をそれほどまでに重視するのか。トレーサビリティ等の記帳条件とどう関係するのか。結論的に申せば歴史的にみて帳簿の証拠力の前提となる記帳条件の範囲を法で定めてその確保に努めた取り組みは人類の叡智であり、そのことは、50年前に飯塚毅博士がTKC全国会を創設した頃のコンピュータ会計はもとより、クラウド会計が浸透しつつある現代においてますます重要になっているからです。

飯塚毅博士は、日本会計研究学会太田賞(現太田・黒澤賞)を受賞した著書『正規の簿記の諸原則』(森山書店、1983年)において、ドイツ租税法上の帳簿の証拠力の存在をわが国で初めて指摘されました。

正規の簿記の諸原則に従って記帳された会計帳簿には、最終的な証拠価値がある。計算誤謬とか、異なる外部証拠の出現とか「その実質的な正当性」(ihre sachliche Richtigkeit, AO§158)を疑わせるに足る状況がない限り、政府はその帳簿による所得計算を是認しなければならず、更正処分をすることはできない、という趣旨の条文である。

歴史的にみて、帳簿の証拠力はイタリアやドイツでは当たり前でしたが、英国にはそのような思考は存在していません。この点がアングロ・サクソン法系(英米法系)の会計制度と、フランコ・ジャーマン法系(大陸法系)の商法商業帳簿制度の決定的な違いでもあります。英国同様に米国にも商法典はないため商業帳簿規定そのものが存在していませんし、米国租税法において会計帳簿に証拠力を認めていません。つまり、アングロ・サクソン法系では帳簿に証拠力を付与するという発想がなく、帳簿の証拠力はフランコ・ジャーマン法系に見られる独特の帳簿観なのです。

それゆえに、ほぼ例外なくアングロ・サクソン系の会計学を学んできている日本の会計学者は、帳簿の証拠力を軽視する傾向にあります。租税法学者であっても帳簿の証拠力に言及した人は皆無といえます。

しかし神戸大学名誉教授であった武田隆二博士(元日本会計研究学会会長、元日本簿記学会会長)が編著『中小会社の会計──中小企業庁「中小企業の会計に関する研究会報告書」の解説』(2003年、中央経済社)のなかで述べられている日本の会計制度の実態を踏まえた提言を私たちは重く受け止めなければなりません。

わが国の会計制度は、その制度が成立した発端とそれを育んできたアメリカ型の文化的土壌がその特質を形づくるものであるが、わが国の国民性の特質から大会社と異なる文化圏の存在することに気づくのが遅かったようである。その異なる中小会社文化圏は、大陸法系の商法典や等しく大陸法に淵源をもつ確定決算主義をベースとする税法を基盤として成り立つものであることが、ようやくにして認識されるようになったことは、正しい道を選んだことになる。

わが国では以前から会計制度における「商業帳簿(帳簿)の法の適用局面」が見失われたままになっています。コンピュータを用いた会計処理や帳簿書類保存のあり方、財務諸表や税務申告書の品質等、会計制度全般にわたって多くの問題が生じています。残念ながら法環境整備が追い付いていない日本において、ITが進展してパソコン会計やクラウド会計が浸透しつつある今日、そうした問題はさらに深刻となっています。

そうした局面において行われたのが今般の電子帳簿保存法の見直しです。そこでいま一度「帳簿の証拠力」とは何であるかについて、わが国商法典の母法であるドイツ法制上の商法商業帳簿規定の生成と発展に焦点を当てながら、考察していきます。

わが国の現行商法には帳簿の証拠力が明示されている

わたしは、飯塚毅博士の『正規の簿記の諸原則』を基盤にさせていただき、『会計制度の解明──ドイツとの比較による日本のグランドデザイン』(2011年、中央経済社)において、より詳細な論証を試みました。そこで研究したのは大きく3点です

- ドイツにおける帳簿の証拠力はいつ、どこで生まれ、どのように発展、生成し、現行ドイツ商法・ドイツ国税通則法に至ったか。

- 帳簿(とりわけ租税法上の帳簿)の証拠力は、どのくらい強い証明度であるのか。

- どのような記帳条件が定められ、帳簿の証拠力に関わってきたか。

ここではまず①と③について触れてみます。

ドイツの商法ないし租税法の文献でよく見かける「正規に(秩序正しく)記帳された帳簿だけに証拠力がある」との命題は歴史に裏付けられたものです。古くはローマの時代から、帳簿の証拠力は商人の特権の一部であり、「文書は、その作成者のための証拠にはならない」、つまり「自己証明は証明にあらず」という原則の明確な例外でした。

ドイツ商法を母法とするわが国の商法第19条は次の通りです。

- 商人の会計は、一般に公正妥当と認められる会計の慣行に従うものとする。

- 商人は、その営業のために使用する財産について、法務省令で定めるところにより、適時に、正確な商業帳簿(会計帳簿及び貸借対照表をいう。以下この条において同じ。)を作成しなければならない。

- 商人は、帳簿閉鎖の時から十年間、その商業帳簿及びその営業に関する重要な資料を保存しなければならない。

- 裁判所は、申立てにより、又は職権で、訴訟の当事者に対し、商業帳簿の全部又は一部の提出を命ずることができる。

第4項で商業帳簿を特別の証拠物として認め、それゆえ第3項で10年間の保管を義務づけています。帳簿はしっかり記帳している健全な商人を守るための証拠物であるという、大きな機能を果たしているわけです。こうした趣旨の規定が現行商法に厳然と存在していることを忘れてはいけません。

それではドイツの商業帳簿制度発展の歴史をみていきます。

ドイツでは多くの記帳条件を設けて帳簿の証拠力を確保してきた

ドイツの商業帳簿の証拠力に関する詳細な規定は、16世紀の都市法典に初めて現れています。その一例として「1520年フライブルク都市法典」があります。

条文には、商工業者は、その債権を帳簿によって明らかにし、かつ証明することができるとあります。債権債務帳は相手に対して商工業者が作成し、誰が見ても疑いの余地がなく秩序正しく記帳されているものであるということです。

秩序正しい記帳の諸原則には、

- 不変の記帳(削除したり、線を引いて消したりしてはならない)

- 文字の限定(金額はアラビア数字ではなくて、数字はアルファベット文字でなければならない)

- 完全網羅的な記帳(債権の発生年月日、債権の発生事由および債務者の名前が明らかでなければならない)

があり、これらを充足した秩序正しい債権債務帳に、法廷における高い証拠力が付与されていたのです。

②の文字の限定において、金額はアラビア数字ではなくてアルファベット文字としたのは、数字だと線を一本足して別の数字にできるからです。そこまでして正しい記帳を重視したのです。 続いて、1794年にはプロシアという有力な国の一般国法の中に商業帳簿の記帳と帳簿の証拠力を認める条文がありました。605条には、「商業帳簿の中に、貼られたり、綴じ込まれたり、または破り取られた紙葉がある場合、または改変により読みにくい箇所がある場合には、その帳簿は証拠力を持たない」とありました。これは「不変の記帳の原則」を意味しています。

訂正履歴を残さなくてはならないと定めた「不変の記帳の原則」

1839年には、ドイツの1都市国家であったヴュルテンベルク王国がフランスの商法に倣い、ドイツ全土に適用させるような商法典草案を作りました。商業帳簿規定の目的を「商業帳簿は文書の側面があり、他の人々に対する証拠資料として用いられ得る。他の側面は、商人にその業務の状況に関する全容を提供する補助資料であることである」と述べています。

商業帳簿には2つの意味があり、1つは商業帳簿規定の機能が「証拠力の定立」で、もう1つは「自己報告による健全経営の遂行」であると明言しています。要は帳簿は法律学的にみれば「あなたを守るための証拠物」で、会計学的にみれば「あなたの経営の状況を知らせる補助材料」ということです。

この商法典草案には記帳条件が数多く盛り込まれています。「各頁への付番」、「時系列的な記帳」、「空行・空白なき記帳」および「不変の記帳」すなわち「挿入および抹消の禁止」および「欄外余白による補充の禁止」が規定されています。当時帳簿は装丁されていたため加除訂正する場合は破らなければならずその跡が残ります。つまり痕跡を残さない改変はあり得ないということです。

1849年の帝国法務省草案にも「商業帳簿の目的」が書かれています。商人は正規に業務を進め、忘却あるいは思い違いによって自らが損害を被らないためにも帳簿を書くようにしなさいと。また、商取引の係争時に正規に記帳された商業帳簿の記入が、事情によっては非常に重要な証拠要素とされるとしていました。

記帳条件も規定されており、現金売上は1日の終わりにその総額を書かなければならない(7条)、商業帳簿は装丁し、各帳簿には通し番号が付され、空白がないようにして、当初の内容は線を引いて消したり、欄外にメモをしてはいけない。修正あるいは追加は当該記帳の終わりの時点で行い、線を引いて消すことはこの時点で承認されなければならない(11条)とあります。要は書いた後に間違いがあった場合には1日の記帳の終わりに訂正仕訳を書かなくてはなりませんでした。それはひとえに帳簿の証拠力のためでした。記帳条件をそこまで重視したのです。

帝国法務省草案は最終的に日の目を見なかったわけですが、その後1856年に策定されたプロシア第1草案に盛り込まれた帳簿の記帳条件と帳簿の証拠力に関する規定は帝国法務省草案とほとんど変わりはありませんでした。

プロシア第2草案に対して1857年にニュルンベルクでドイツの統一商法典の会議が行われました。そこでは第1次修正案として若干の訂正がありましたが記帳条件はそのままです。

その後1861年の一般ドイツ商法典(ADHGB)においてこれまでの法定証拠主義から自由心証主義への変化があったものの、1520年のフライブルク都市法典からの変遷をみると、「正規に記帳された帳簿だけに証拠力がある」との命題は変わりませんでした。「装丁された帳簿」、「各頁への付番」という記帳条件は入り続け、とりわけ1度記入したものを変えてはならず、訂正する場合には当初の記載の内容が分かるようにしなければならないという「不変の記帳」が求められ続けてきました。帳簿の証拠力確保のために一番重要な記帳条件は「不変の記帳」なのです。

1977年に「一目瞭然性」と「再検査可能性」を加えトレーサビリティ確保

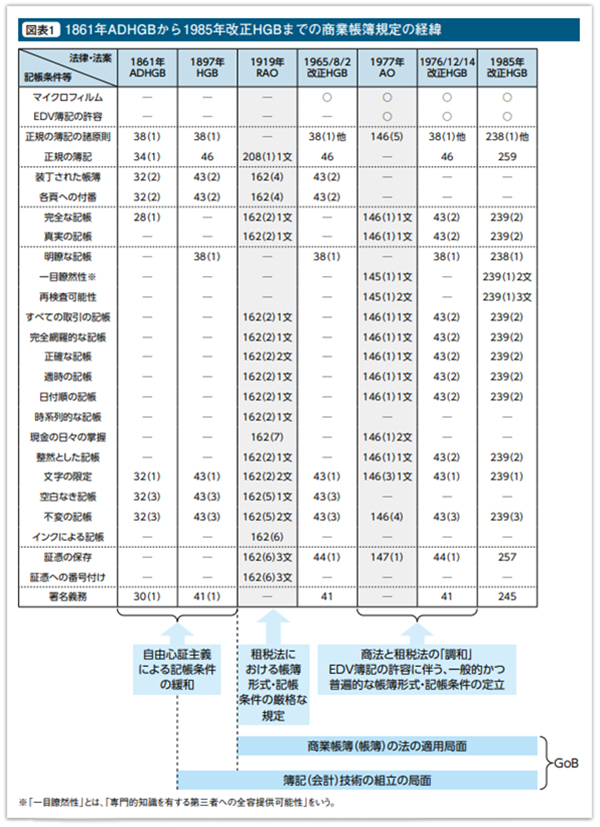

1861年ドイツ商法典(ADHGB)から、1897年に出来た現行の商法典(HGB)までの商業帳簿規定における記帳条件の変遷は【図表1】となります。ご覧いただくと分かるように、1897年HGBには「不変の記帳」以外の記帳条件はそれほど多く入っていません。ところが、(冒頭に紹介した)帳簿の証拠力を明確に規定した1919年ライヒ国税通則法(RAO)には、再び、多くの記帳条件が成文化されています。

ドイツの帳簿書類制度にとってとりわけ重要なのはこのライヒ国税通則法です。ドイツではフランスのように公証手続きを用いずに、正規に秩序正しく記帳された帳簿だけに証拠力があるという信念のもと、数多くの具体的な記帳条件を成文化することで商業帳簿を裁判における重要な証拠資料として位置づけてきました。その思考がライヒ国税通則法の162条と208条に結実しています。

図表をご覧いただくと、「すべての取引の記帳」、「完全網羅的な記帳」、「正確な記帳」、「適時の記帳」、「日付順の記帳」、「時系列的な記帳」、「現金の日々の掌握」、「整然とした記帳」、「文字の限定」、「空白なき記帳」、「不変の記帳」など実に多くの記帳条件があります。帳簿の証拠力のためにここまでしっかり成文化したのです。

1977年に出来た現行国税通則法(AO)では、記帳条件に「一目瞭然性」と「再検査可能性」が新たに加わりました。一目瞭然性とは、専門的知識を有する第三者への全容提供可能性をいいます。第三者とは税理士、経済監査士、税務調査官のことです。再検査可能性とは証憑書類から決算書まで、また決算書から証憑書類まですべて相互に参照できる追跡可能性があるということです。税務調査官から見てもトレーサビリティがあるのは重要なことです。これを日本では今般の電子帳簿保存法見直しでなくそうとしたわけです。

ドイツではなおかつ、国税通則法の記帳条件がのちに基本法である商法に入っていることも注目すべき点です。税法が主導しているのです。それほど税法は帳簿の記帳条件にとって重要な法律なのです。

(出典:坂本孝司『会計制度の解明──ドイツとの比較による日本のグランドデザイン』中央経済社、2011年、107頁図表3-6に基づき作成)

ドイツの「帳簿の証拠力(電子帳簿含む)」確保に向けた歴史をどう生かすか

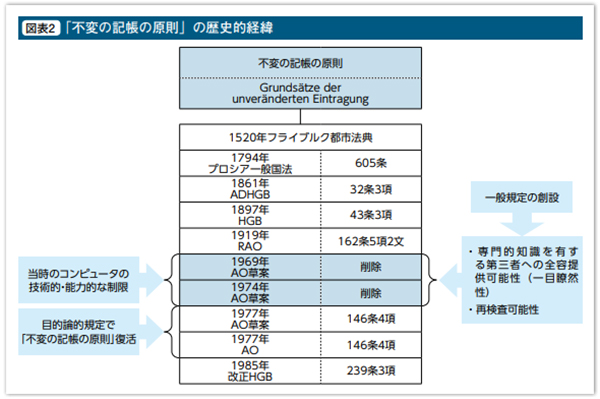

記帳条件の中でも要となる「不変の記帳の原則」の歴史的経緯を確認しておきます。【図表2】をご覧ください。

知っておくべきは、不変の記帳の原則が1969年、1974年の国税通則法(AO)草案時にいったん断念され、その後1977年草案で再び盛り込まれた経緯です。なぜ一度外れたのかというと、1977年国税通則法の草案は、時代の要請であった「データ媒体による帳簿保存」を認める前提で策定されていたからです(詳細は拙著『会計制度の解明』第4章第4節と第8章第2節を参照)。コンピュータの処理能力、記憶能力の問題で、訂正履歴を残すだけの記憶容量がなかったわけです。当時のコンピュータの技術的、能力的な制約ゆえに「不変の記帳の原則」の採用は見送られたのです。この状況は、パソコン・クラウド会計における帳簿の訂正履歴を見える形で残さなくてもよいとしたいまの日本の状況にやや似ていると思いませんか(異なるのは、今日、システムの記憶容量は十分あることです)。

しかし帳簿の証拠力を重視するドイツは賢く、そのとき草案で断念せざるを得なかったその代替案として、さきほど申し上げた一目瞭然性と再検査可能性という記帳条件を加えたのです。しかも最終的にはコンピュータの能力アップにより、採用を見送ろうとしていた不変の記帳の原則も国税通則法に加わることとなり、記帳条件は二重、三重に強くなりました。帳簿の証拠力は記帳条件を法律で定めるからこそ確保できるのです。

私見ではありますが、こうした一連の法改正に当たって、ドイツ連邦税理士会とダーテフ協同組合(1966年に創業した税理士向けコンピュータセンター。創業者は税理士のハインツ・セビガー博士)が主導的役割を果たしたのではないかと考えています。というのも、1977年国税通則法が制定された年の12月28日付けで「ダーテフ簿記の正規性(Ordnungsmaßigkeit der DATEV-Buchführung)」という大臣告示が出ているからです。当時の西ドイツ政府はダーテフだけに電子帳簿の合法性を認めたのです(飯塚毅『正規の簿記の諸原則 改訂版』参照)。ダーテフがドイツ議会・政府・税務当局から絶対的な信頼を受けていたという証左でしょう。

(出典:前掲書136頁図表4-2に基づき作成)

これまで見てきたように、ドイツでは記帳条件を増やし充実させて電子帳簿を含めた帳簿の証拠力を確保してきました。まさに人類の叡智であり、記帳条件と帳簿の証拠力の連動関係が分かります。

翻って現代、わが日本では記帳条件をさらに緩くしてしまいました。DX(デジタルトランスフォーメーション)においてもパソコン・クラウド会計における帳簿のトレーサビリティの確保は、我々税理士が「納税義務の適正な実現を図ること」(税理士法第1条)だけからその重要性を訴えているのでは当然ありません。公認会計士・監査法人、税務調査官であっても当たり前に必要とするものでしょう。

記帳条件は納税者の義務であるとともに、納税者が自らの正当な権利を主張するためにも必要です。TKC会員は月次巡回監査で関与先企業の会計資料と会計記録の適時性や完全網羅性等を検証します。TKCシステムは、民間ではありながら自主規制として、巡回監査を終えたデータの遡及訂正を禁止し、訂正する場合はその痕跡が残り、帳簿のトレーサビリティを確保しています。それは、税理士の使命である納税義務の適正な実現を図るとともに、帳簿の証拠力を高めて健全な納税者を守るためにほかなりません。

このように考えると、今回の電子帳簿保存法の見直しは、適正な納税義務の実現という観点からも、納税者の正当な権利である帳簿の証拠力という観点からも、看過できないものであったことがご理解いただけるのではないでしょうか。要は、私たちが希求し続けている「租税正義の実現」に関わる問題であったのです。

(会報『TKC』令和3年6月号より転載)