対談・講演

「経営者保証ガイドライン」の推進と税理士が果たす役割

伊藤 豊 金融庁監督局長 × 坂本孝司 TKC全国会会長

金融庁は「経営者保証」に依存しない融資慣行の確立を加速させるため、昨年12月に「中小・地域金融機関向けの総合的な監督指針」等の一部改正を行った。金融機関は本年4月から融資に際し経営者に個人保証を求める場合はその理由の説明と記録等が必要となる。中小企業金融が大きな転換期を迎える中、金融庁の伊藤豊監督局長と坂本孝司TKC全国会会長が対談し、本改正の狙いや税理士の役割等について語り合った。

進行 TKC全国政経研究会事務局長 内薗寛仁

とき:令和5年1月19日(木) ところ:金融庁監督局会議室

平成金融危機に直面し健全な金融システムの重要性を痛感。地方創生支援にも注力中

坂本 本日は公務ご多忙のなか対談の時間を設けていただき、ありがとうございます。伊藤局長には、昨年公表された「中小・地域金融機関向けの総合的な監督指針(以下、監督指針)」等の一部改正の趣旨等をお伺いし、意見交換できればありがたく思います。

伊藤 こちらこそ、よろしくお願いします。

──伊藤局長のご経歴を拝見すると、1989年に大蔵省(現財務省)に入省され、証券局や銀行局、2000年の金融庁発足時には金融庁において、また2001年の省庁再編で財務省となってからは主税局などでさまざまな要職を歴任されていますが、特に印象に残っている仕事や出来事について教えていただけますか。

金融庁監督局長 伊藤 豊

伊藤 やはり銀行局の頃でしょうか。いわゆる平成金融危機の只中におり、私は、主に信託銀行と長信銀(長期信用銀行。興銀、長銀、日債銀)を担当していました。日本の金融機関はバブル崩壊以降、1997年の北海道拓殖銀行、山一証券の破たん、その後の大再編やリーマンショック等を経て現在に至っており、その間、監督当局も大蔵省から金融監督庁、金融庁と変わりました。そうした中で仕事をしてきたことから、健全な金融システムの大切さを強く感じています。

坂本 まさに激動の時代に金融行政に携わられてきたのですね。それだけに金融業界への思い入れは強いのではないでしょうか。

伊藤 そうですね。金融機関は足下だけでなく、10年後の健全性も大事です。短期的ではなく長期的に収益を出し、取引先企業から選ばれ信頼され続けるように経営に取り組む必要があります。そのために金融庁はサポートしますし、時には是正していただくための注意喚起も行います。日本だけでなく国際的にみても評価を受けられる金融機関になっていただきたいという思いがあります。

また金融機関も含め、会社や組織は、やはり人の集まりで出来ています。人的資本の重要性が指摘されているように、社員に投資し、いかに高いモチベーションで働いてもらうかが重要です。それは金融庁も同じで、優秀な方に一生懸命働いてもらえる環境の整備や、中途採用等に積極的に取り組んでいます。現在、定員の約3分の1が中途の職員で、金融庁の枢要部分、屋台骨を支えている方もたくさんおられます。

坂本 中途で入られる方の割合がそこまで高いのですね。伊藤局長は以前から「人」に注目され、地域と都市間の人材マッチングにもエネルギーを注がれていると聞いております。

伊藤 ここ数年、「大企業人材を地方へ」を合言葉に、大企業でのキャリアがあり地方で働く意思のある方等をデータベースに登録し、地方銀行や信用金庫等を通じて、地方の中小企業につなぐ橋渡し事業(REVICareer(レビキャリ))に力を入れています。少しでも地方創生につながってほしいと思います。

坂本 私も地方(静岡県浜松市)で会計事務所を開業しておりますが、そうした取り組みはありがたいことです。東京や大阪などの大都市や大企業で仕事をした経験を有する方の力を新たに地方で発揮してもらえる受け皿があるのは、地域活性化において大事です。

経営者保証を求める場合は経営者への説明と記録の義務が金融機関に生じる

──金融庁では「中小・地域金融機関向けの総合的な監督指針」等の一部改正を行い、本年4月1日から適用が開始されます。その狙いについてお聞かせいただけますか。

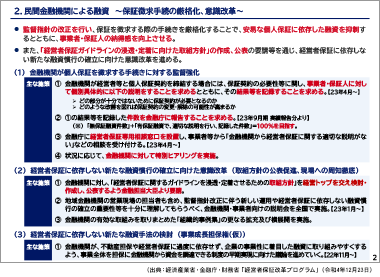

伊藤 ご承知の通り、経営者の個人保証に依存しない融資の促進については、前々から政策課題として取り組んでいました。2013年には「経営者保証に関するガイドライン(経営者保証ガイドライン)」が策定され、大きく一歩前進したと思います。しかしながらその後も経営者保証なしの融資割合が劇的に伸びることはありませんでした。経営者保証は経営の規律付け等に寄与する面があるものの、会社の借金を全て個人保証することによる弊害が大きく、起業や円滑な事業承継、早期の事業再生を妨げる要因となっています。こうした状態を踏まえ、経営者の個人保証に依存しない融資慣行の確立をより加速させるために、監督指針の改正を行いました。ご指摘の通り、改正後の監督指針は本年4月1日から適用されます。

金融庁としては、民間金融機関による融資に関し、経営者の個人保証を徴求する際の手続きを厳格化することで、安易な個人保証に依存した融資を抑制するとともに、経営者(保証人)の納得感を向上させていきます。具体的には、金融機関が融資先企業に対し、経営者保証を付ける理由を経営者(保証人)に具体的に説明したことを記録に残すことを金融庁として各金融機関に求めることが最大のポイントとなります。

金融機関の方々に求めたいのは、「長年の融資慣行だから経営者保証を付けなければお金を貸せない」という発想から早期に転換していただきたいということです。むしろ経営者保証なしで融資できる金融機関に変わってもらえるような努力をしていくべきだろうと思います。今回の監督指針改正の狙いはそこに尽きます。

坂本 中小企業金融の歴史的な転換点と強く感じます。

伊藤 金融庁は特段難しいことを求めているわけではなく、保証契約の必要性に関し「経営者保証ガイドライン」に沿って経営者にきちんと説明し、記録を残すことを求めているだけです。それは至極当たり前で、合理的なことではないでしょうか。もちろん、それは経営者保証の徴求を一切なくすという趣旨ではありません。一般論ですが、法人個人の分離が進んでいないと金融機関が判断した場合などは、経営者保証を徴求するという手段を取らざるを得ないこともあります。

今回の改正は「融資の近代化」に向けて金融庁の方針として決定

伊藤 融資は本来、その会社が将来どのようなキャッシュを稼ぎ出すか等に注目して事業の内容、財務情報等をモニタリングしながら貸すのが基本だと思います。それを、経営者保証──不動産担保等も同様と思いますが──が付いていなければ貸せないというのは本末転倒です。今回の改正を、いわば融資の世界の近代化を少しでも図るきっかけにしてほしいと思いますし、それは金融機関にとっても良いことのはずです。金融機関にはぜひ今回の改正を契機に経営者保証に依存しない融資に能動的に取り組み、「経営者保証なしで融資を行う」というマインドに変わっていただきたいと思います。

同時に、金融機関だけでなく事業者の側も、経営者保証がなくても借りられる会社になるように変わっていくことが大事です。融資慣行を見直していくには、経営者も財務情報の正確な開示など経営の透明化が必要です。また、事業承継時は、法人と経営者個人の資産の分離・区分を行う良い契機になると思います。

坂本 今回の監督指針改正のきっかけをお作りになったのは伊藤局長ですか。

伊藤 私が監督局長に就任する以前から、経営者保証に依存しない融資慣行を確立するという方向性は金融行政方針に掲げており、金融庁全体の認識のもとに決定しています。大切なのは金融機関が経営者保証を付けるという長年の融資慣行から脱却し、保証が必要な場合にはそれを明確に説明できるようになることです。当然私自身の考えとも合致していますので、その実現に向けてしっかり取り組む所存です。

中小企業金融のコペルニクス的転換──金融機関の説明責任の転換

TKC全国会会長 坂本孝司

坂本「経営者保証ガイドライン」を、日本商工会議所・全国銀行協会が事務局を務める研究会が公表したのは2013年12月5日です。私が懇意にしていた中小企業再生支援全国本部顧問(当時)の藤原敬三氏が本研究会の委員で、日頃から中小企業金融には税理士との連携が欠かせないと主張していた藤原氏の尽力によって、ガイドラインには3要件を検証する外部専門家に税理士が明記され、「中小会計要領」に準拠した決算書の重要性なども加わったと伺っています。その後、信用保証協会による経営者保証を見直す資格要件に「税理士による書面添付制度」が設けられ全国の多くの保証協会で利用された時期もありました。しかしながら、ガイドラインが自主的な準則であったことからなかなか運用が進まず今日に至っており、残念に感じておりました。

伊藤 おそらく今までは、支店や営業店等の担当者が経営者保証を付けない融資の審査を本部に回すと、「なぜ経営者保証を取らないのか。その理由は何か」と問われるのが通例で、経営者保証ありきというのが一般的だったと思います。これからは「なぜ経営者保証を取るのか。その理由は何か」へと会話が変わっていくことが大事です。

今回の監督指針改正にあたり、すでに多くの地域金融機関から、「中小企業への融資において経営者保証を取らないというのは信用リスクの面からも難しい」という声が届いています。大切なので繰り返しますが、私は、「今回の監督指針改正は経営者保証を付けるなと言っているわけではない。長年の融資慣行だからと合理的な理由なしに経営者保証を当然のように融資パッケージに組み込むのではなく、保証が必要な場合はその理由を詳細に経営者に説明し、記録に残してほしい」とお伝えしています。従来の発想を根本から変えてほしいのです。

坂本 その意味でまさに今回の監督指針改正は、中小企業金融のコペルニクス的転換(※)ですね。

伊藤 仰る通りで、金融機関による経営者の個人保証を徴求するに当たっての「説明責任の転換」です。

坂本 我々税理士は、金融機関が今回の監督指針改正に適切に対応できるようにご協力、ご支援し、一緒になって中小企業支援に取り組むための努力をしていく必要があると強く思っております。

今、日本の法人の65%強は赤字です。この状態を打開するためにTKC全国会では「巡回監査を断行し、企業の黒字決算と適正申告を支援しよう!」との運動方針を掲げ、中小企業1社1社に光を当てて、個々の経営状況に応じた経営改善支援に取り組んでいます。

今回の監督指針改正では、経営者保証を徴求する場合は、「経営者保証ガイドライン」に基づき、いわゆる3要件についてその企業に具体的に何が不足しているのかその説明を求めています。それは同時に、企業の経営改善というテーマにも通じます。伊藤局長のお話を伺っていると、金融庁にはそういう思いもあるように感じます。

伊藤 まさにそういうことで、私ども金融庁は直接中小企業の経営改善支援などに関する補助事業や制度を持ってはいませんが、今回の改正が、地域金融機関が外部専門家である税理士の方々とも連携して、いわば能動的に中小企業の経営改善に取り組む契機になれば素晴らしいことで、そういった取り組みが地域経済を活性化することに繋がれば良いと考えています。

坂本 その意味で、赤字企業の割合を踏まえ、我々はTKC全国会運動方針の実践を通じて、経営者保証なしで融資できる黒字企業、優良企業へと育成できるように全力を尽くしてまいります。

公私混同をしないことなど「経営者保証ガイドライン」の3要件を満たす中小企業経営者は立派ですから、ガイドラインは「こういう経営者になってほしい」というメッセージでもあります。今回の監督指針改正で、我々もあらためて、関与先企業に「経営者保証ガイドライン」を適用できる企業を目指そうと伝え、そのための経営助言を行います。その思いは地域金融機関も同じだと思いますから、共に中小企業をより良くする運動を行っていきたいと考えています。

※コペルニクス的転換:認識が従来と全く異なるさま(Weblio辞書より)

「経営者保証ガイドライン」適用には税理士等の外部専門家の検証が有効

──経営者保証に関するガイドライン研究会事務局が作成したパンフレット「経営者保証に関するガイドラインをご存じですか」にも、「経営者保証ガイドライン」同様に、「(3要件を指して)上記について外部専門家(公認会計士・税理士等)の検証を受けることが望ましい」と強調して記載されている点が重要だと認識しています。関与先企業とその企業に融資をしている地域金融機関に対し、TKC会員事務所は標準的にそうした検証に係る業務ができる環境が整っています。

坂本 具体的に「経営者保証ガイドライン」の第4項⑴には経営者保証を解除する要件として次の事項が示されています。

①法人と経営者との関係の明確な区分・分離

②財務基盤の強化

③財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保

法人と経営者との関係の明確な区分・分離について、まずTKC会員事務所では標準業務として、関与先企業への初期指導や月次巡回監査を通じて、会計資料の適法性や正確性、適時性等を確かめ会計帳簿の証拠力を強化するとともに、迅速な月次決算、正しい計数に基づいた経営助言を提供しております。

その上で具体的に活用できるのが「中小会計要領チェックリスト」(日本税理士会連合会)です。本チェックリストには、関与先企業に対する税理士による「所見」を記載する欄があります。ここに法人と経営者の資産区分ができているとみなすといったコメントを書くことが可能ですし、税理士の署名も行えます。

もう一つ役立つと考えられるのが、税理士法による書面添付制度です。同法第33条の2による書面は、税理士がその資格をかけて決算書の信頼性を保証するいわば証明書です。そもそも公私混同をしていないことが大前提になりますが、同書面中の「5 その他」欄に、例えば「工場は経営者が所有しているが適切な賃料が支払われており、法人と経営者個人の資産・経理は分離されている」「借入金はあるものの、借入額は合理性がある。事業の継続に問題ないレベルだ」などと記載できます。このように「経営者保証ガイドライン」に関する内容を税理士が書き込み、その書面を金融機関に活用いただければ、中小企業金融に貢献できるのではないかと考えています。

書面添付は現在、約26万社(2021年3月時点)、日本の全法人の約1割近くに実施されています。虚偽記載をすると税理士法違反となり、資格剥奪や業務停止命令などの懲戒処分を受ける可能性がある厳しい制度です。それだけに当該書面は金融機関にとっても信頼に足る判断材料の一つとしていただけると思います。

伊藤 例えば法人・個人の分離では、会計上は綺麗に分かれているが、売上の大部分は社長の給料になっているというような場合もあると思います。金融機関も一律ではなく個々のケースに応じて判断する必要があろうかと思いますが、書面添付制度等はその際にも有効な枠組みだと思います。

中小会計要領、書面添付、MIS等が中小企業金融における「情報の非対称性」解消に

坂本 私は、産業構造や間接金融が主流であることなど、日本と類似点が多々あるドイツ中小企業金融について研究しております。ドイツでは、商法監査とは別に、税理士や経済監査士(公認会計士)が決算証明書(ベシャイニグング:Bescheinigung)の作成を行っています。これが一般化され、ドイツにおける金融規律の健全性のバックボーンになっています。その経緯を辿ると、1961年に、日本の銀行法・信用金庫法にあたる信用制度法(KWG)が制定され、同法第18条において、金融機関に対し、一定額以上の融資に年度決算書の徴求を義務付けたのです。それから3年後の1964年、日本の旧大蔵省銀行局にあたるドイツ連邦金融制度監督局(BAKred)は、「年度決算書の信頼性」を確保するため「税理士等による一定の保証がない年度決算書」は、同法第18条所定の「年度決算書」に相当しない──という解釈を導出し、税理士ないし経済監査士(公認会計士)による「年度決算書の信頼性」に係る証明書を求める通達を出しました。

さらに2002年には、貯蓄銀行(Sparkassen)をはじめとしたドイツ全土の金融機関が、「帳簿記帳に基づく数字がそれ自体として蓋然性があることの説明を、作成された年度決算書に付すように」という要望書を一斉に出したのです。これによって、無担保・無保証融資でなくとも、年度決算書の蓋然性評価が必要とされるようになりました。

それまでも経済監査士協会と連邦税理士会は、連携してベシャイニグングに関する基準書を作成してきましたが、最終的に、経済監査士協会の『年度決算書の作成に関する諸原則』(2009年)を踏まえて、連邦税理士会が『年度決算書の作成に関する諸原則についての連邦税理士会の声明』を2010年に公表しました。このことにより、税理士が中小企業金融における決算書の信頼性を確保する担い手となることがより明確になったわけです。

一方、わが国では監査法人による監査や、決算公告が義務付けられている上場企業や大企業と異なり、中小企業金融においてネックとなるのが「情報の非対称性」を解消する基本的な仕組みがないことです。本来は中小企業にも公認会計士監査が徹底されるのが理想ですが、上場企業への正規の監査は、数千万円の費用がかかります。

書面添付は、税理士が通常の顧問料の中で実施できるため、コスト・ベネフィットの観点からも有用な制度です。書面添付は確定決算主義の仕組みから、決算書を直接保証していませんが、税務申告書の保証をすることによって間接的にそれを証明しています。この仕組みであれば中小企業にとってコストアップすることなく、中小企業金融における「情報の非対称性」の解消につなげることも期待できます。TKC全国会運動の基本は、中小企業自身による適時・正確な記帳を通じて決算書の信頼性を高め、ドイツのように金融機関が税理士と連携することで安心して融資できるような仕組みを作ることです。

伊藤 第三者である税理士等の外部専門家が検証されるのは金融機関にとって非常にプラスだと思います。そうしたことを根底にして、金融機関はそれ以外のところも含めて審査を行っていく。それは十分論理的な取り組みだと思います。

坂本 全国に20あるTKCの各地域会では、提携関係のある地域金融機関の皆様と「トップ対談」等を通じて、中小企業支援に向けた連携を図っております。監督指針改正が本年4月に適用開始されるまでに、金融機関の皆様と実務的な方針等を意見交換していきたいと思います。多くの黒字企業や優良企業の「経営者保証ガイドライン」適用に向け、また赤字企業の経営改善に向け、いかに協力、連携できるかの本音ベースでの協議が必要です。例えば今後、金融機関から顧問税理士へ、「今この企業はガイドラインのこの部分が足りていないので一緒に改善の支援をしていきませんか」と呼びかけていただくことも大事だと思います。

──決算書や税務申告書をはじめ書面添付などのデジタルデータを経営者の承諾のもと税務署へ電子申告すると同時に金融機関にも提供する「TKCモニタリング情報サービス(MIS)」というシステムがあります。本年1月で対応金融機関は480機関となり、利用件数は32万件を超えました。

坂本 MISは社会的なインフラとして活用されております。また、正確な情報をタイムリーに開示しようという経営者の誠実さの表れでもあります。税務署へ提出したデータが金融機関へ同時に送付される仕組みのため、改ざんの余地もありません。

伊藤 それは非常に安心な仕組みで、金融機関にとって有益ですね。

──このMISは「経営者保証ガイドライン」の3要件の一つである財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保について金融機関が識別できますので、役に立てていただけるものと思います。

中小企業の経営改善支援に力を入れて信頼され真に成功する税理士になってほしい

伊藤 お話いただいたような取り組みの積み重ねにより、「この税理士さんの仰っていることであれば信用できる」と税理士さんへの評価が高まっていくのではないでしょうか。先ほどご紹介いただいたドイツのように、もっと基礎的な部分、つまり税理士さんが作成された決算書類を金融機関が尊重するという慣行は確立しているのですか。

坂本 それは濃淡があります。例えば「中小会計要領」に準拠した決算書や書面添付の有無などによって金融機関はその融資先企業の信用度を識別されています。それは、「どの税理士が関与しているか」ということでもあり、「顔の見える関係」が強い地方ほど顕著な傾向があります。

伊藤 金融機関側も、融資先企業や顧問税理士さんとの信頼関係の構築にさらに一生懸命取り組んでいく必要がありますね。金融機関が審査を行う際、「この税理士さんが関与している決算書であれば信用できる」と判断できれば、非常に効率的に融資しやすくなります。

坂本 我々TKC会員は、会計帳簿(電子帳簿含)や決算書の信頼性を高める取り組みを通じて、ドイツのような円滑な中小企業金融が早く実現することを目指しております。

伊藤 外部専門家の検証をいかに有効に取り入れるか。金融機関も自前の人員のみでは限界がありますから、円滑に仕事を進めるために信頼できる税理士さんとの協力は欠かせないと思います。

坂本 その意味で、もっと我々税理士を地域、日本の発展のためにうまく使ってもらえればと思います。

──最後に税理士、TKC会員への期待などがございましたらひと言お願いします。

伊藤 ぜひ、税務申告書の作成はもとより、中小企業をしっかりサポートする存在でいてほしいと思います。指南役、あるいはアドバイザーというお立場で伴走していただきたい。顧問先から絶大な信頼を得て、真に成功されている税理士さんはそういう取り組みをされているのではないでしょうか。それが金融機関からの信頼にもつながると思います。監督指針改正も契機に、税理士、TKC会員の皆さんには、ぜひ中小企業の経営改革・経営改善支援に力を入れていただきたいと思います。

坂本 力強いメッセージをいただきありがとうございます。本日、監督指針改正の趣旨等をお伺いし、「経営者保証ガイドライン」で求められる3つの要件を適用できる企業に育成していく取り組みは全国会運動そのものであると感じました。コロナ禍や物価高等で中小企業は苦しい経営環境が続いています。あらためて我々はその経営改善支援、黒字化支援に全力を尽くします。中小企業を良くしたいという思いは金融機関も同じはずですから、その取り組みが連携強化にもつながると信じております。

(構成/TKC出版 内薗寛仁・清水公一朗)

伊藤 豊(いとう・ゆたか)氏

1963年11月生まれ。埼玉県出身。東京大学法学部卒業後、1989年大蔵省入省。米国コーネル大学留学。大蔵省銀行局銀行課課長補佐(長信銀・信託担当)、金融監督庁監督部銀行監督第二課課長補佐、産業再生機構企画調整室上席企画官、東京証券取引所上席審議役、財務省主税局税制第二課長、同大臣官房秘書課長、金融庁監督局審議官、同総合政策局総括審議官、2022年から金融庁監督局長。

(会報『TKC』令和5年2月号より転載)