対談・講演

地域金融機関と税理士の連携は粘り強く進めれば必ず実を結ぶ

坂本孝司 TKC全国会会長 × 家森信善 金融庁参与・神戸大学経済経営研究所教授

金融庁参与や金融審議会委員として金融行政に関わる神戸大学経済経営研究所の家森信善教授は、かねてから中小企業金融における金融機関と税理士の連携の重要性を提言してきた。今年3月に『地方創生のための地域金融機関の役割』(中央経済社)を上梓した家森教授を迎えて、坂本孝司TKC全国会会長が、金融行政の変化を踏まえた事業性評価への取り組みや、金融機関と税理士の連携における課題と展望を語り合った。

出席:TKC全国政経研究会幹事長 服部久男

進行:同事務局長 内薗寛仁

とき:平成30年4月6日(金) ところ:TKC東京本社

課題解決のアドバイスとファイナンスが金融機関の持続可能なビジネスモデル

坂本 家森先生は、神戸大学経済経営研究所の教授として教鞭を執りながら、金融庁参与や金融審議会委員などの要職を務めておられ、金融行政の方面でもご活躍されています。その中で、家森先生は、かねてから地方創生に向けた中小企業金融における金融機関と税理士との協働の有用性を活発にご発言されており、いつも心強く思っております。

家森信善氏

家森 税理士の皆さんが、中小企業の主要な経営相談相手であるということは、『2012年版・中小企業白書』でも明らかにされています。しかも重要なことは、経営相談している企業のほうが何もしていない企業よりも業績がよいのです。

また、『2017年版・中小企業白書』によれば、事業承継においても税理士の皆さんは主要な役割を果たしていることがわかります。多くの企業が顧問税理士などから支援を受けることが多いと答えているわけですが、そうしたことができる人間関係が企業と顧問税理士の間にはあり、金融機関はそれをもっと活用すればよいと思います。

一方、金融庁は、金融機関に対して事業性評価に基づく支援や融資を促しています。この事業性評価についても、税理士の皆さんは重要なパートナーになり得ると思っています。

坂本 そうありたいと私どもも願っています。

家森 この数年間、金融庁は事業性評価の考え方について、金融行政方針等で定着を図ってきました。「平成28事務年度・金融行政方針」には、そのことが次のように書かれています。

「(金融庁は民間金融機関に対して)担保・保証に過度に依存することなく、取引先企業の事業の内容や成長可能性等を適切に評価(「事業性評価」)するよう促してきた。特に我が国のGDPの7割強を占めるサービス業については総じて生産性向上の余地が大きく、金融機関が事業性評価を通じて、企業に有益なアドバイスとファイナンスを行い、顧客の企業価値の向上を実現することは可能である。企業価値の向上は、経済の発展や従業員の賃金上昇による生活の安定に貢献するものであり、結果として金融機関自らの経営の持続性・安定性にも寄与すると考えられる。」

この中の「企業に有益なアドバイスとファイナンス」という言葉は、以前は「融資や助言」とされていました(「平成26事務年度・金融モニタリング基本方針」)。表現が見直され、順序も入れ換わっています。

TKC全国会会長 坂本孝司

坂本 そのような変化は、金融行政の方向性として注目されますね。

家森 その通りです。さらにこの点について、「平成29事務年度・金融行政方針」には、次のように書かれています。

「地域企業の真の経営課題を的確に把握し、その解決に資する方策の策定及び実行に必要なアドバイスや資金使途に応じた適切なファイナンス(短期継続融資、メザニン等の資本性資金、公的金融との協調等を含む)の提供、必要に応じた経営人材等の確保といった支援を組織的・継続的に実践し、地域企業の適切な競争環境の実現に取り組むことが、ひいては自身の持続可能なビジネスモデルの構築につながる地域金融機関は多いと考えられる。」

つまり、金融庁から見て金融機関の役割は、アドバイス(助言)に一層の重点が置かれるようになって、ファイナンスについてもさまざまな手法を駆使して、地域企業の価値向上のために寄り添うことが具体的に求められています。

事業性評価の3要素は会計データの信頼性・スピードと低コスト

服部 私どもが今、重点的に推進しているTKCモニタリング情報サービスは、全国で約330の金融機関が採用し、約3万件の利用実績があります。このサービスで提供された会計データを活用して、担保・保証に依存しない融資商品を提供する金融機関も増えつつあり、事業性評価にどんどん役立てていただきたいと思っています。

家森 従来、金融機関は、会計データに必要以上に依存してきました。しかし、例えば自己資本比率が一定水準に下がったら、その取引先企業については話も一切聞かないなどの対応をしていては、事業性評価はできません。

ただし、会計データが不要というわけではありません。むしろ、金融機関にとって、取引先企業の事業や成長可能性等を適切に評価するには、会計データは不可欠です。どんな名医であっても、問診だけで、検査をせずに病気の治療を始めたりしないはずです。

それと同じように、会計データ等の定量情報と、リレーションシップに基づく定性情報の両者をバランスよく活用しなければ、実効性のある事業性評価はできないと思います。

私は、実効性のある事業性評価には、次の3要素が必要だと考えています。

(1) 中小企業の会計データの信頼性をいかに確保するか?

→正確な情報に基づかなければ正しい判断はできない。

(2) 中小企業の会計データをいかにタイムリーに入手するか?

→中小企業の経営状況は短期間に急変し得る。

(3) リレーションシップバンキングに係るコストをいかに下げるか?

→小規模企業に常時、手厚い対応は無理。メリハリのある対応が必要。

以前、坂本会長からTKCモニタリング情報サービスの仕組みを教えていただいたとき、この仕組みなら、今申し上げた3要素を満たすことができるのではないかと思いました。例えば、千葉銀行では、TKCモニタリング情報サービスの取扱開始にあたって「財務データの授受が適時に行われるため、当行はより適切なタイミングでお客様の財務内容や経営状況を踏まえたソリューション提案が行えるようになります。」とニュースリリースしています。TKCモニタリング情報サービスのメリットを理解しての導入だということがよくわかります。

坂本 今のお話をお聞きして、わが意を得た思いがします。その事業性評価の3要素を税理士の側から申し上げますと、会計データの信頼性の確保については、本来的には公認会計士による法定監査がよいのでしょうけれども、コストがかかりすぎて中小企業にとって現実的ではありません。ある程度の信頼性があればよいとなると、中小企業の大半に関わっている税理士には税務申告書を自らの資格をかけて保証する書面添付制度がありますから、間接的ではありますが、決算書に関してもこれで信頼性を確保できます。

また、TKC会員事務所では職員1人あたり、だいたい十数件の関与先を担当しています。個々の職員が関与先を毎月訪問して全取引をチェックする巡回監査によって会計データを把握しています。このように中小企業に密着して細かな対応をしているわれわれを事業性評価に活用していただいたほうが、金融機関にとってもコストパフォーマンスがよいのではないかと思います。

家森 同感です。金融機関はこれからもっとコストを下げないといけませんので、フィンテックなどITの活用を通じた皆さんとの連携をうまく進めるのが不可欠だと思います。

坂本 われわれとしては、TKCモニタリング情報サービスの利用件数をさらに増やして、金融機関から「これだけの件数があるなら、もっと有効活用しよう」と思われるくらいに取り組む必要がありますね。

税理士等と連携していると回答した金融機関支店長は残念ながら3割程度

坂本 私は、家森先生がなぜ、中小企業金融を研究テーマとされるようになったのか非常に興味がありました。

『地方創生のための地域金融機関の役割』

家森信善編著 中央経済社

◎主な内容:支店長アンケートに基づく

地域金融機関の営業現場の現状と課題/

地方創生に向けて地域金融に期待される役割

家森 研究を始めた頃は、金融機関の国際化に関する研究をしていたのですが、1990年代の終わりごろから、日本の金融の最大の問題は、何で金融機関が潰れてしまうのかということに変わってしまいました。金融機関が潰れてしまうのは、その経営が悪いからということなのですが、金融機関の経営のあり方を評価するには、お客さんである企業の状況がどうなっているのかも知らなければダメだというように関心が広がってきて、徐々に中小企業金融のことも研究するようになりました。現場にこそ真理があると思っており、経済学者では珍しいと思うのですが、企業アンケートや金融機関アンケートを実施するようになりました。

坂本 そうだったのですね。家森先生は、この3月1日に、『地方創生のための地域金融機関の役割──金融仲介機能の質向上を目指して』という書籍を中央経済社から上梓されました。全国の地域金融機関の支店長に向けた大規模なアンケートの結果は非常に興味深い内容であり、税理士と金融機関の連携の課題も示唆されています。その中からポイントを教えていただけますか。

家森 その書籍のベースとなるアンケートは、私がRIETI(独立行政法人経済産業研究所)のファカルティフェロー(非常勤研究員)として、昨年の1月から2月にかけて、全国の地域金融機関の支店長7000人を対象に調査を実施し、2868人(回収率41%)からの回答を得たものです。

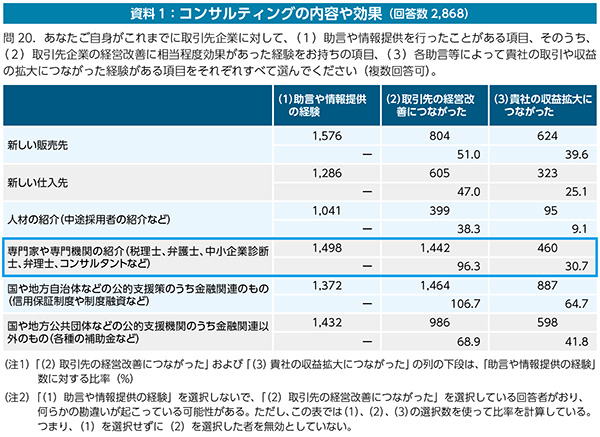

この中で、事業性評価への取り組み状況の一つとして、金融機関の提供しているコンサルティングの中身について支店長にお聞きしています。それによれば、専門家や専門機関の紹介(税理士、弁護士、中小企業診断士など)によって、取引先企業の経営改善に相当程度の効果があった経験を持つ支店長の人数は、約半分の1442名に達しました(資料1)。

坂本 それはうれしい結果ですね。

家森 ところが、それが金融機関の収益にもつながったと答えた支店長の人数は、約3分の1の460名にとどまっています。やはり、取引先企業の経営改善が金融機関自体の収益につながるような筋書きを描けていないのかもしれません。

坂本 他には、「顧問税理士・会計士とどのような関係を築いていますか」という質問もあります。

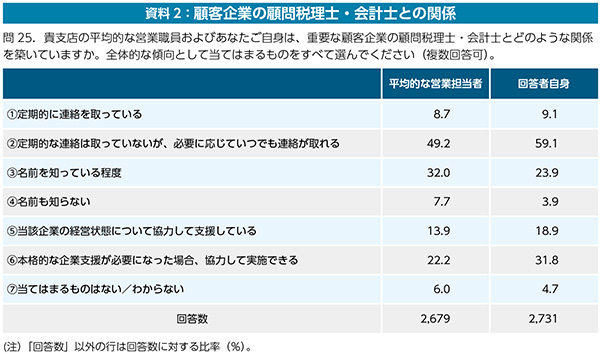

家森 はい。それを見ると、「定期的に連絡を取っている」と答えた支店長が回答者全体の約1割で、決して多くありませんでした。また、「当該企業の経営状態について協力して支援している」という答えが約2割、「本格的な企業支援が必要になった場合、協力して実施できる」という答えが約3割という残念な結果になっています(資料2)。逆に申しますと、残りの7~8割の支店長がそんなことは考えたこともないということであり、こういう状況をいかに改めていくのかが重要になります。

一方、税理士など専門家を対象にした私の別の調査から見ても、金融機関の担当者や支店長との連携は不十分であるという傾向がみられるのです。日常的なフェイス・ツー・フェイスの関係の強化が双方にとって必要であることがわかります。

服部 その点につきましては、金融機関の支店長や担当者を交えた決算報告会の実施が有効な手法の一つではないかと思います。金融機関もわれわれ税理士が同席しているところで経営者がどのような発言をするのか興味を持っているようです。その場で前向きな融資の提案が金融機関からなされることもあります。

家森 そのようなことを一部の会計事務所だけではなくて、標準化できると素晴らしいですね。

支店長アンケートに基づく税理士と金融機関の連携の課題

※いづれも家森信善編著『地方創生のための地域金融機関の役割』(中央経済社)より抜粋

顧問先企業がふさわしい金融機関と取引できているかとの観点で助言を

坂本 事業性評価の課題として、金融機関の人事評価制度等の問題もあると思っています。これについては、おおよそ経営改善的なものの評価と手数料ビジネス的なものの評価を比較すると、金融機関の規模が大きくなればなるほど後者のウエイトが大きいようです。そこにも現実と理想のギャップが見受けられます。

家森 金融機関の中期経営計画などを拝見すると、必ずと言ってよいほど顧客に寄り添ってやっていきますと書いてあります。ところが実際に、現場がそのように動いているかを調査すると、そうでもないという声が多いわけです。それはなぜかというと、坂本会長がおっしゃるように、現場を担う行員や職員の人事評価が影響しているからだと思います。事業性評価のために長期間、お客さんを見守っていきますと言いながら、人事評価のところでは、過去3カ月や半年の貸し出しがどれだけ伸びたかとか、新規のお客さんをどれだけ獲得してきたかという項目のウエイトが大きくなっているのです。そうなると、現場では既存のお客さんをじっくり支えるよりも、新規の貸出先探しに走り回るほうが優先されてしまいます。

坂本 例えば、社長の息子さんや娘さんが10年後に事業承継するような同族会社があったとして、現段階では赤字経営でも先行投資をして、次の世代で花開くように支援しようという発想もあってよいはずですが、それでは金融機関として短期利益を上げられないのでなかなか難しいということでしょうか。

家森 上場銀行にとってそうした取り組みが難しいことはわかりますが、それを克服できなければ未来はありません。また、地元に根付いた比較的小規模な中小企業を受け入れられる素地がある金融機関として、信用金庫や信用組合にも期待したいところです。

ただ、うれしいことに、まだごくわずかですが、一部の金融機関では、そのような方向で人事評価を変えようとしています。半期ごとの業績評価よりも中長期的に金融機関の職員に求められるプロとしての技量や能力を評価するように設定することが、職員のモチベーション向上に寄与するものと思われます。

金融機関の中で取り組み姿勢に大きな違いが生じてきていますので、顧問税理士の皆さんには、顧問先企業がふさわしい金融機関と取引できているかという観点での助言をしてあげるとよいと思います。

坂本 確かに、適切な金融機関の選択という視点は大事になりますね。既にドイツでは、それが税理士の重要な経営助言の一つにもなっています。

「育てる金融」に向けて(家森教授提供資料から)

- 中小企業は様々な課題を抱えており、それらの課題の多くは景気循環によって自然に解決するものではない。

- 地域金融が目指すべきは、事業性評価に基づく顧客企業の価値向上(「育てる金融」)。それが自社の発展にもつながる。

- 実効的な事業性評価には、正確な情報をタイムリーに入手することが前提となる。

- 「育てる金融」は効率的に行わなければ持続可能ではない。外部の専門家をうまく活用することが有効。

- 行政(金融庁や中小企業庁)は、金融機関と専門家との協働に期待。そのための施策も拡充。

- まだ、連携は発展途上。形式はできたが、現場レベルでの相互信頼の醸成を進めるべき。

- 社会の要請に応えるために、一層の協働の進展に期待。

営業店を巻き込んで連携を深め日常的な接触で信頼関係の醸成を

坂本 家森先生は、中小企業金融における金融機関と税理士とのミスマッチは、どのようにすれば解消されていくとお考えでしょうか。

家森 中小企業金融における両者の利害は一致しているわけですから、これからも粘り強く進めれば、必ず実を結ぶと思います。ひいてはそれが地方創生にもつながると思っています。

そのためには、金融機関の本部だけと連携するのではなく、営業店も巻き込んだかたちで連携を深めていく必要があります。そこで、個々の税理士さんと、金融機関の支店長さんや担当者とが日常的な接触を通じて信頼関係を醸成していくことが第一歩になると思います。例えば、「事業承継税制が大きく変わったので勉強会をしませんか」と金融機関の方に働きかけるなどして、定期的な交流の機会を持つようにするのがよいのではないでしょうか。どちらもプロとしての得意分野があるわけですから、それを尊重し、生かし合える場を少しずつ作っていくというのが大事だと思います。

それができる税理士さんでないと、お客さんのためにはなりません。金融機関もそうした前向きな税理士さんと付き合っていくべきですし、お客さんの経営力を高めるという観点からも、よい税理士さんを選ぶ支援をするということも大事だと思います。

坂本 私どもも体質を変えていかないと時代に対応できなくなって、お客さんから見捨てられてしまいますね。税理士は、税務業務から派生してきた資格ですから、税務だけすればいいという時代がずっとありました。しかし今日では税務の他にも、会計・保証・経営助言の業務が税理士には社会から期待されていると考えています。

われわれも従来の姿勢を変えて、時代対応して地域経済を支える中小企業の皆さんの発展に貢献できるように、そして地域金融機関の皆さんからも信頼していただけるように努力してまいります。

家森 私も、税理士の皆さんと金融機関による協働が一層進むことをご期待しております。

(構成/TKC出版 古市 学)

家森信善(やもり・のぶよし)氏

1963年滋賀県生まれ。86年滋賀大学経済学部卒業、88年神戸大学大学院経済学研究科博士前期課程修了。2004年名古屋大学大学院経済学研究科教授、14年神戸大学経済経営研究所教授、16年同副所長。そのほか、11年金融庁・金融審議会委員、15年中小企業庁・中小企業政策審議会臨時委員、金融庁「金融仲介の改善に向けた検討会議」有識者メンバー、16年金融庁参与。

(会報『TKC』平成30年5月号より転載)