更新日 2020.12.14

TKC全国会 中堅・大企業支援研究会 幹事

公認会計士・税理士 福田 武彦

いよいよ、2021年4月1日以後開始する連結会計年度及び事業年度の期首より、企業会計基準第29号「収益認識に関する会計基準」及び企業会計基準適用指針第30号「収益認識に関する会計基準の適用指針」及びその設例(以下、収益認識基準)が適用されます。収益認識基準はすべての会社で適用可能ですが、有価証券報告書の提出が必要な上場会社等、会社法監査対象法人(会社法上の大会社等)、及びその連結子会社・関連会社、上場準備会社等については強制適用となります。

当コラムでは、収益認識基準の適用に伴う主要な論点について、連結決算をはじめ会計・税務への影響も含めて解説します。

- 目次

-

今回は、『「有償支給取引」の連結への影響を考察する』として、収益認識基準適用における「有償支給取引」の連結会計に与える影響を「解説編」「設例編」の2回に分けて解説します。

1.基準のおさらい

連結の話に入る前に、収益認識基準のおさらいをします。

(1) 有償支給取引とは?

企業が、対価と交換に原材料等(支給品)を支給先(加工会社)に譲渡し、支給先における加工後、その支給先から支給品を購入する取引をいいます(適用指針104項)。

(2) 有償支給取引と買戻し義務の関係とは?

有償支給取引では、支給会社から加工会社へ支給品が譲渡された後の取引や契約の形態は、さまざまであり、会計上、支給会社が支給品を買い戻す義務を有しているか否かを判断する必要があります(適用指針177項)。

例えば、加工された製品の全量を買い戻すことを譲渡時に約束している場合には、買い戻す義務を負っていると考えられますが、それ以外の場合には、取引実態に応じて判断する必要があります。(適用指針178項)

企業が加工された製品を買い戻す義務を有している場合には、顧客はその製品に対する支配を獲得していないこととされています(適用指針69 項)。

(3) 会計処理の検討課題

- 【前提】

- 実務的には、個別財務諸表上は収益認識基準を適用せず、連結上で収益認識基準を適用するために修正を行うことも考えられますが、当コラムでは、個別財務諸表上で収益認識基準を適用していることを前提とします。

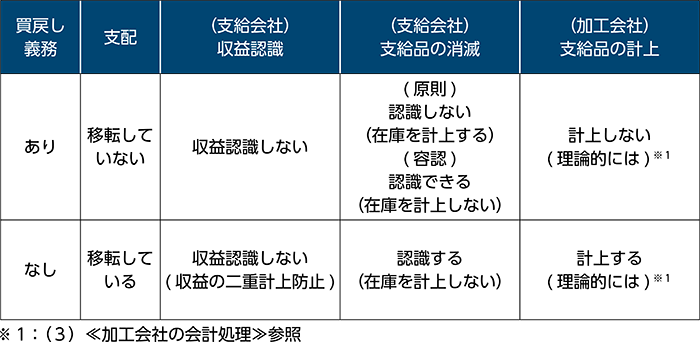

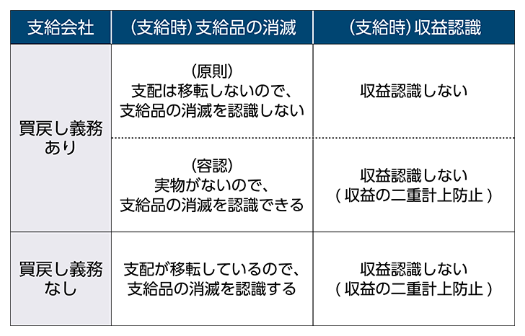

- «支給会社の会計処理(支給時)»

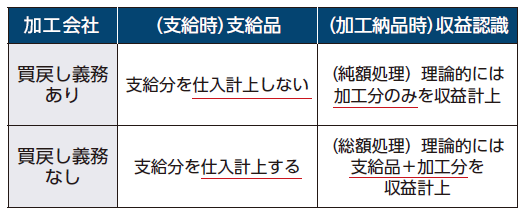

- 支給会社が、支給品を買い戻す義務を有しているか否かにより、商品等に対する支配が異なるため、会計処理も異なります(適用指針104項、179項、180項、181項)。

- ①買戻し義務がある場合には、支配が移転していないため、収益を認識せず、在庫を計上します。

ただし、個別財務諸表では、物理的には支給先において在庫管理が行われているため、支給会社による在庫管理に関して実務上の困難さがあることから、支給品の消滅を認識することができます(適用指針181項)。

支給品の収益については、支給品の譲渡に係る収益と最終製品の販売に係る収益が二重計上されることを避けるために、認識しません。 -

- ②買戻し義務がない場合には、支配が移転しているため支給品の消滅を認識しますが、支給品の譲渡に係る収益と最終製品の販売に係る収益が二重計上されることを避けるために、収益は認識しません。

-

-

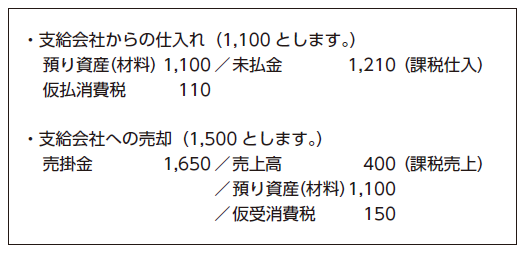

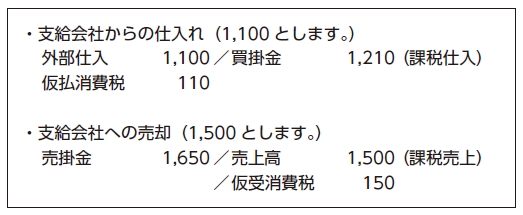

- «加工会社の会計処理»

- 加工会社が加工した製品を支給会社に売却するときの会計処理は、従来から(1)加工代相当額のみを純額で収益として表示している場合と、(2)有償支給元からの仕入高と有償支給元への売上高をそれぞれ総額で表示している場合があります。

ただし、理論的には支給会社が、その支給時において買戻しを予定している限り、「財貨の移転の完了」要件を実質的に満たしていないため、加工代相当額のみ収益として認識すると考えられます。

(会計制度委員会研究報告第13号「我が国の収益認識に関する研究報告(中間報告)-IAS第18号「収益」に照らした考察-」【ケース29:買戻条件付販売契約 ① 有償支給取引】参照) - ①買戻し義務がある場合には、支給品について支給会社からの支配が移転していないため、理論的には支給品の在庫を計上しません。そのため、加工納品時に加工代相当額のみ収益を認識します。

(実務上は、従来通りの会計処理として、支給品を計上し、収益を総額で認識する場合もあります。) -

- ②買戻し義務がない場合には、支給品について支給会社からの支配が移転しているため支給品の在庫を計上します。

そのため、加工納品時に支給品の支給額を含めて収益を総額で認識します。 -

-

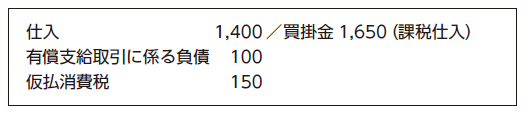

«支給会社の会計処理(買戻し時)»

支給品買戻し時に、仕入を計上し、支給会社が付加した利益を取り消します。

①買戻し義務がある場合

②買戻し義務がない場合

2.法人税実務への影響は?

支給会社では、法人税法が収益認識基準による収益計上を認めているため、支給会社の法人税額には影響しません。

ただし、適用初年度においては、従来処理として有償支給時に売上を計上し、買戻す前に決算を迎えるような場合には、課税所得に影響が出る可能性があります。

また、加工会社についても、純額処理または総額処理のどちらの会計処理を行ったとしても、課税所得は変わらないため、加工会社の法人税額にも影響しません。

3.消費税実務への影響は?

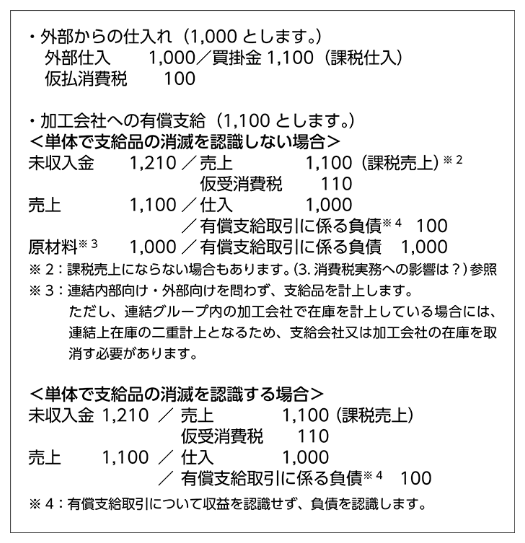

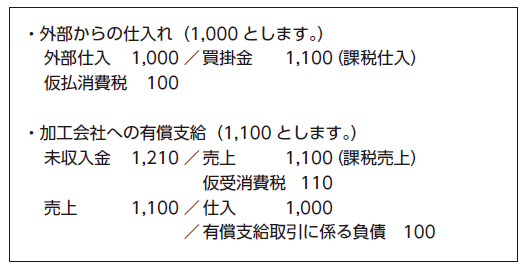

支給会社では、買戻し義務があるか否かに関係なく収益認識は行いませんが、消費税法上は資産の譲渡が行われているため従来通り課税売上となります。そのため、実務上は日々の会計処理では売上計上(課税売上を集計するため)を行い、決算処理で売上(税抜金額)の取消を行うことが考えられます。

また、加工会社についても、純額処理または総額処理のどちらの会計処理を行ったとしても、消費税法上は資産の譲り受けが行われているため従来通り課税仕入となります。そのため、実務上は日々の会計処理では仕入計上(課税仕入を集計するため)を行い、決算処理で仕入(税抜金額)の取消を行うことが考えられます。

(実務上は、支給会社が支給品について、自社の在庫と同等の在庫管理を実施している場合等、支給時は資産の譲渡に該当せず消費税法上の売上に該当しない場合も考えられます。)

4.税効果実務への影響は?

支給会社では、買戻し義務があるか否かによって、在庫を計上するか否かで会計処理が異なりますが、当年度及び翌年度以降において課税所得への影響がないため、税効果会計への影響はありません。

また、加工会社についても、純額処理または総額処理のどちらの会計処理を行ったとしても、課税所得への影響がないため、加工会社の税効果会計への影響はありません。

ただし、適用初年度においては、従来処理として有償支給時に売上を計上し、買戻す前に決算を迎えるような場合には、課税所得に影響が出る可能性があるため、税効果の対象となります。

5.単体実務への影響は?

支給会社では、買戻し義務があるか否かに関係なく、収益認識は行わないため、支給会社の損益には影響しませんが、買戻し義務があるか否かにより、在庫を計上するか否かに影響します。

また、加工会社についても、純額処理または総額処理のどちらの会計処理を行ったとしても、加工会社の損益には影響しませんが、買戻し義務があるか否かにより、在庫を計上するか否かに影響します。

実務上は以下のような検討が必要です。

- 有償支給を行う取引先の把握

- 買戻し義務があるか否か

- 自社及び取引先のセグメント(連結グループ会社の場合)

- 相殺するタイミング(随時、月次、決算)(連結グループ会社の場合)

- 消費税はどうするか

- 社内業績管理をどうするか

6.連結実務への影響は?

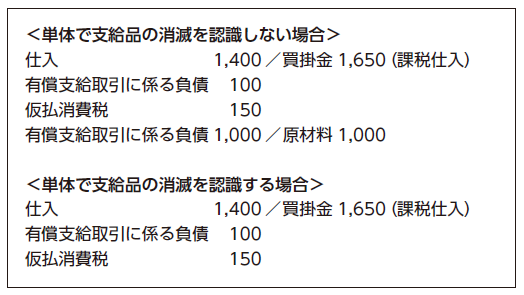

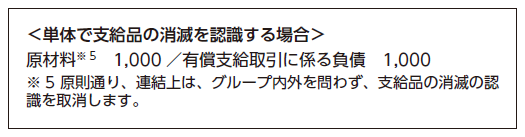

買戻し義務がある場合で、支給会社が個別財務諸表上で支給品の消滅を認識している場合(容認規定)は、連結上は支給品が存在するため、支給品の消滅の認識を取消します。ただし、連結グループ内の加工会社で在庫を計上している場合には、連結上在庫の二重計上となってしまうため、支給会社又は加工会社の在庫を取消す必要があります。

(上記仕訳を参照すると…)

«支給会社の会計処理(支給時)»

①買戻し義務がある場合

<連結上の仕訳>

連結グループ会社間で有償支給取引が行われた場合には、支給会社の売上高・売掛金などと、加工会社の仕入高・買掛金などが、会計処理の違いにより一致しない可能性があります。そのため、連結グループ間取引の相殺消去・債権債務の相殺消去を行うにあたり、事前に各社の会計処理の状況を把握しておく必要があります。特に、消費税申告のために日々の会計処理では売上または仕入計上を行い、決算処理でその修正を行っている場合には、決算処理も含めて状況を把握しておく必要があります。

有償支給取引で、利益が付加されている場合には(支給時及び加工納品時)、未実現損益の消去を行う必要があります。そのため、有償支給取引における利益の付加状況も把握しておく必要があります。

上記の支給品に係る個別修正仕訳、連結グループ間取引の相殺消去・債権債務の相殺消去、未実現損益の消去について、セグメント情報作成のための部門情報なども把握しておく必要があります。

7.適用初年度処理の留意点

有償支給取引について過年度遡及をした場合、理論的には剰余金への累積的影響はありませんが、適用初年度のキャッシュフロー計算書の作成にあたり、期首時点の在庫や有償支給に係る負債等の資産・負債科目残高への影響額を把握し、棚卸資産の増減額(C/F)及び有償支給取引に係る負債の増減額(C/F)等の計上額について、収益認識基準を反映した金額とするか、検討する必要があります。

また、適用初年度においては、従来処理として有償支給時に売上を計上し、買戻す前に決算を迎えるような場合には、課税所得に影響が出る可能性があるため、法人税及び税効果を考慮する必要があります。

この連載の記事

-

2021.03.15

第8回(最終回) 「ポイント・商品券等」の会計・税務への影響を考察する

-

2021.03.01

第7回 「変動対価」の会計・税務への影響を考察する

-

2021.02.15

第6回 「工事契約」の会計・税務への影響を考察する

-

2021.02.01

第5回 「役務収益取引」の会計・税務への影響を考察する

-

2020.12.23

第4回 「有償支給取引」の連結への影響を考察する~設例編~

-

2020.12.14

第3回 「有償支給取引」の連結への影響を考察する~解説編~

-

2020.11.24

第2回 「代理人取引」の連結への影響を考察する

-

2020.11.16

第1回 収益認識基準適用の影響と仕訳対応

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。