更新日 2021.03.01

TKC全国会 中堅・大企業支援研究会会員

公認会計士・税理士 大谷 信介

いよいよ、2021年4月1日以後開始する連結会計年度及び事業年度の期首より、企業会計基準第29号「収益認識に関する会計基準」及び企業会計基準適用指針第30号「収益認識に関する会計基準の適用指針」及びその設例(以下、収益認識基準)が適用されます。収益認識基準はすべての会社で適用可能ですが、有価証券報告書の提出が必要な上場会社等、会社法監査対象法人(会社法上の大会社等)、及びその連結子会社・関連会社、上場準備会社等については強制適用となります。

当コラムでは、収益認識基準の適用に伴う主要な論点について、連結決算をはじめ会計・税務への影響も含めて解説します。

- 目次

-

今回は、収益認識基準適用における「変動対価」が会計・税務に与える影響を解説します。

1.会計基準のおさらい

(1) 変動対価

収益認識基準において、「変動対価」とは、顧客と約束した対価のうち変動する可能性のある部分をいい、値引き、リベート、返金や返品権付きの販売等の対価が減少する場合のみならず、インセンティブ、業績に基づく割増金等の対価が増加する場合も該当します(会計基準50項、適用指針23項)。変動対価は契約条件に示されることも多いですが、取引慣行等の契約に定められない場合も該当します(適用指針24項)。

顧客と約束した対価に「変動対価」が含まれる場合には、その変動する可能性を考慮して、収益の額を算定することになります(会計基準46,51項)。従前はリベートを販売費及び一般管理費で処理する実務もありましたが、今後は収益額から控除することになります。

(2) 変動対価の見積り

契約において、顧客と約束した対価に「変動対価」が含まれる場合、財又はサービスの顧客への移転と交換に企業が権利を得ることとなる対価の額を見積り、収益を認識します(会計基準50項)。つまり、取引価格に「変動対価」を含む場合には、「変動対価」の額を見積ることとなります。

「変動対価」の見積り方法については、次の①又は②のいずれかより適切に予測できる方法により見積ることとなります。

- ①最頻値による方法

- 発生し得ると考えられる対価の額における最も可能性の高い単一の金額(最頻値)による。

- ②期待値による方法

- 発生し得ると考えられる対価の額を確率で加重平均した金額(期待値)による。

- イ.値引き等の事実の内容及びその値引き等の事実が生ずることにより、契約の対価の額から減額若しくは増額する可能性のある金額又はその金額の算定基準が、その契約や取引慣行、公表した指針等により明らかにされていること又はその事業年度終了の日において内部的に決定されていること。

- ロ.過去における実績を基礎とする等、合理的な方法のうち法人が継続して適用している方法によりイの減額若しくは増額をする可能性又は算定基準の基礎数値が見積られ、その見積りに基づき収益の額を減額し、又は増額することとなる変動対価が算定されていること。

- ハ.イを明らかにする書類及びロの算定の根拠となる書類が保存されていること。

- ・「変動対価」の見積り方法はどのようにするのか(最頻値による方法or期待値方法)

- ・「変動対価」の見積りに関する内部統制をどの様に構築するか

- ・どのタイミングで「返金負債」を計上するのか(随時、月次、決算)

- ・消費税はどうするか

- ・社内業績管理をどうするか

- ・「変動対価」として「返金負債」を計上し売上を減額する部門(セグメント情報への影響を考慮する。)

- ・減額する売上取引と、それに対応する仕入取引の特定

- ・売上を減額させる取引先情報(グループ会社かどうかを含む)

- 【前提】

- 親会社であるP社は外部から商品を仕入れて、子会社であるS社に返品権付きの販売をしている。

消費税集計を考慮して、取引発生時は売上と仕入を総額で計上する。

税効果の回収可能性に問題はないものとする。

※設例内のG売上、G仕入、G売掛金、G買掛金は、グループ内取引残高を表している。 - 【取引】

- P社はグループ外部から商品を1,200円(税抜)で仕入れて、S社に返品予想を200円と見込んで2,400円(税抜)で売り上げた。

消費税率は10%、P社の実効税率は30%とする。

上記の方法により見積られた「変動対価」を確実に予測することは困難なこともあり、収益の過大計上を防ぐために、「変動対価」の額の算定に当たっては「変動対価」に関する不確実性が事後的に解消される際に、解消される時点までに計上された収益の著しい減額が発生しない可能性が高い場合にのみ取引価格に含めることになります(会計基準54項)。

実務的には、経済情勢・市場環境等の著しい変化がない場合には、過去の実績に基づいて算出することも認められると考えられます。

(3) 変動対価の見積りの見直し

見積もった取引価格は、各決算日において見直しを行い(会計基準55項)、取引価格が変動し、以前に見積った取引価格の改定が必要と判断される場合には、当該時点において収益の額を修正します(会計基準74項)。したがって、変動対価の見積額に修正があったとしても、見積りの仮定が明らかに誤っている等の状況が無い限りにおいては、遡及処理する必要はないと考えられます。

(4) 返品権付き販売

収益認識基準では、商品又は製品の返品権付き販売が行われた場合、返品されると見込まれる対価の額は収益として認識せず、「返金負債」として認識することとなります(適用指針85項)。また、返品に伴い顧客から商品又は製品を回収する権利については、「返品資産」として計上することになります(適用指針88項)。「返金負債」「返品資産」の額は毎決算期に見直し、変動額を認識します(適用指針87項)。

今後、返品権付き販売については「返金負債」処理を行うため、返品調整引当金を計上することは認められません。

2.法人税実務への影響は?

(1) 変動対価の取扱い(返品を除く)

会計上は変動対価を考慮して収益の額を算定しますが、法人税においても、会計同様の考え方が導入されています。すなわち、資産の販売等の対価の額につき値引き・割戻し等の変動対価の可能性がある取引(貸倒れ及び買戻しの事実を除く。)については、次に掲げる要件の全てを満たす場合に限り、変動対価につき引渡し等事業年度の確定した決算において、収益の額を減額し、又は増額して経理した金額は、引渡し時の価額等の算定に反映していると考えられています(法基通2-1-1の11)。

会計上変動対価を見積る場合にも、法基通2-1-1の11で求められる要件を充足するための資料等は準備することになると考えられるため、事実上、会計と法人税法で差異は生じないと考えられます。

(2) 返品権付きの販売

会計上は、返品されると見込まれる金額について収益計上せず返金負債を計上しますが、法人税では、資産の販売等の対価の額につき買戻しの可能性がある場合、買戻しが見込まれる額を収益の額からは控除しません。返品権付きの販売であったとしても、販売した資産の買戻しの可能性があるかどうかは、資産の時価とは全く関係がないため、返品見込額を考慮せずに益金の額を算定することになります(法22の2⑤)。

したがって、会計上計上した「返金負債」「返品資産」については、将来減算一時差異又は将来加算一時差異として税務調整する必要があります。

別表4

別表5(1)

(3) 返品調整引当金の廃止及び経過措置

2018年度の税制改正により、法人税における返品調整引当金制度は廃止されました(旧法法53)。

ただし、改正法施行の際(2018年4月1日)において、返品調整引当金の対象事業を営む法人(経過措置法人)にあっては、2021年3月31日までに開始する各事業年度(経過措置事業年度)について、従来通りの返品調整引当金が認められています(改正法附則25)。

3.消費税実務への影響は?

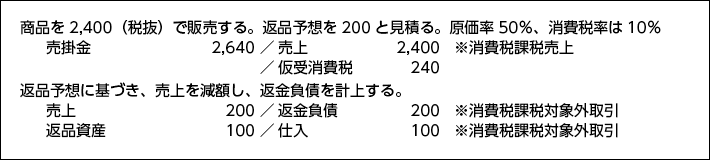

消費税の課税資産の譲渡等に係る課税標準は、課税資産の譲渡等の「対価の額」とし、「対価の額」とは、対価として収受し、又は収受すべき一切の金銭、又は金銭以外の物、権利、その他経済的な利益の額をいう(消費税等は含まない)とされています(消法28①)。将来の値引き、割戻し又は値増し等の変動対価を控除した又は増額した収益の額は、消費税の課税標準とすることはできず、実際に収受した「対価の額」が消費税の課税標準となります。したがって、会計上認識した収益の額と課税資産の譲渡の対価の額で差異が生じることがあります。

また、実際に値引き、割戻し等が行われた場合には、値引き、割戻し等の額が確定した事業年度において、「売上に係る対価の返還等」の規定を適用し課税標準額に対する消費税額から控除します(消法38①)。ただし、継続適用を条件に、「売上に係る対価の返還等」の規定を適用せず、課税資産の譲渡等の対価の額から直接控除することも出来ます(消基通10−1−15)。

仕訳例

4.税効果実務への影響は?

(1) 変動対価の取扱い(返品を除く)

返品を除く変動対価については、基本的に会計=税務になるため、税効果への影響はありません。

(2) 返品権付きの販売

返品権付きの販売は、会計≠税務となるため、「返金負債」については将来減算一時差異として、回収可能性を検討したうえで繰延税金資産を計上し、「返品資産」については、将来加算一時差異として、繰延税金負債を計上することになります。

5.単体実務への影響は?

単体で考えると、契約において、顧客と約束した対価に「変動対価」が含まれる場合、「変動対価」の額を見積ることとなります。実務上は以下のような検討が必要です。

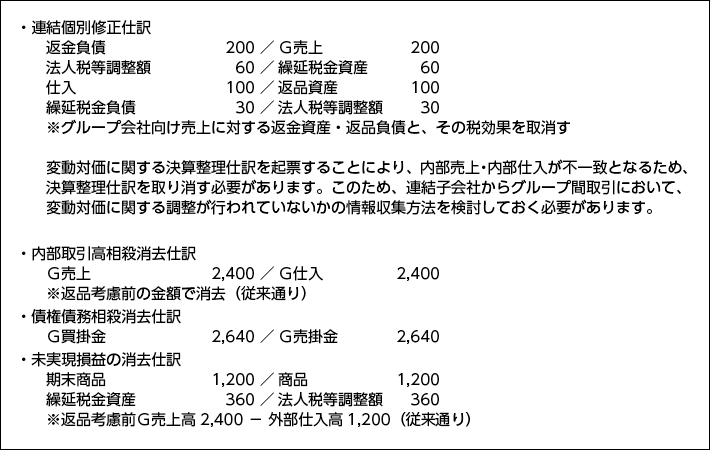

6.連結実務への影響は?

連結会社間取引において考慮すべき論点は、割戻しを見込む販売や返品権付きの販売等の「変動対価」として「返金負債」処理した取引が考えられます。すなわち、売り手側は、契約において顧客と約束した対価の額から、将来の割戻しや返品が見込まれる対価の額を「返金負債」として収益の額から除外して収益の額を計上しますが、仕入れ側は、契約において顧客と約束した対価の額を仕入れとして全額計上するような場合です。

この取引は、連結グループ会社からどのような情報を収集するか、事前に検討する必要があります。

例えば、次のような検討が必要になります。

7.表示への影響は?

収益認識に関する注記として,取引価格を算定する際に用いた見積り方法,インプット及び仮定に関する情報を注記する必要があるとされ、変動対価の算定、変動対価の見積り制限される場合のその評価、返品,返金及びその他の類似の義務の算定方法等が例示されています。

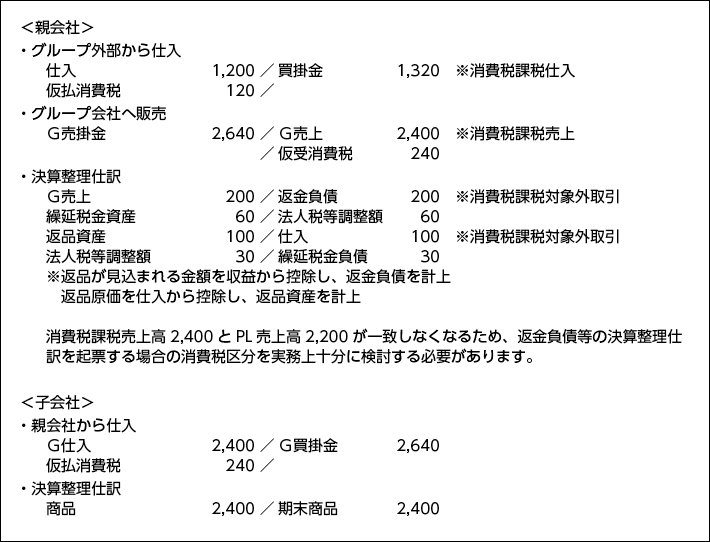

以下、親会社の子会社への売上が変動対価を含む取引に該当するケースについて、簡単な設例を使いながら実務に与える影響を考えていきます。

8.設例

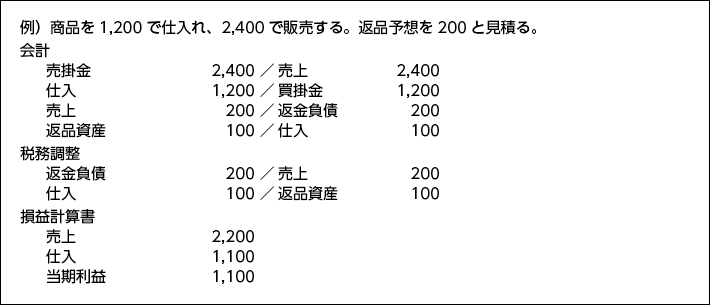

各社単体の処理

連結上の処理

この連載の記事

-

2021.03.15

第8回(最終回) 「ポイント・商品券等」の会計・税務への影響を考察する

-

2021.03.01

第7回 「変動対価」の会計・税務への影響を考察する

-

2021.02.15

第6回 「工事契約」の会計・税務への影響を考察する

-

2021.02.01

第5回 「役務収益取引」の会計・税務への影響を考察する

-

2020.12.23

第4回 「有償支給取引」の連結への影響を考察する~設例編~

-

2020.12.14

第3回 「有償支給取引」の連結への影響を考察する~解説編~

-

2020.11.24

第2回 「代理人取引」の連結への影響を考察する

-

2020.11.16

第1回 収益認識基準適用の影響と仕訳対応

プロフィール

公認会計士・税理士 大谷 信介(おおたに しんすけ)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ会計システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC企業グループ会計システム小委員会委員

- ホームページURL

- 税理士法人大谷会計

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。