更新日 2017.01.16

TKC全国会 中堅・大企業支援研究会会員

税理士 内藤 敦之

組織再編等を活用して繰越欠損金や含み損を利用することがありますが、実務上の具体的な判断が難しいケースも少なくありません。また、租税回避行為に対応するために様々な制限規制が課せられているため、制度趣旨を理解する必要もあります。当コラムでは、組織再編の中でも合併と欠損法人等を買収するケースを取り上げ、繰越欠損金の利用と制限について解説します。

前回に引き続き、判定をすすめます。

STEP5.みなし共同事業要件を満たすか

適格合併を行う被合併法人と合併法人との関係性において「みなし共同事業要件」を満たす場合も、被合併法人(合併法人)の欠損金の引継(使用)に制限は生じません。

具体的には、次の事業関連性要件+事業規模要件+規模継続要件、又は事業関連性要件+特定役員引継要件を満たすことが求められます(法令112条3項)。

| 事業関連性要件 | 被合併法人の被合併事業(被合併法人が適格合併の前に営む主要な事業のうちのいずれかの事業)と合併法人の合併事業(合併法人が適格合併の前に営む事業のうちのいずれかの事業)とが相互に関連するものであること |

|---|---|

| 事業規模要件 | 被合併事業とそれに関連する合併事業のそれぞれの売上金額、従業者数、資本金、その他これらに準ずるものの規模の割合がおおむね5倍を超えないこと |

| 規模継続要件 | 被合併事業と合併事業が被合併法人と合併法人との間の支配関係発生時から合併の直前まで継続して営まれており、かつ、支配関係発生時と適格合併の直前におけるそれぞれの事業の規模の割合がおおむね2倍を超えないこと |

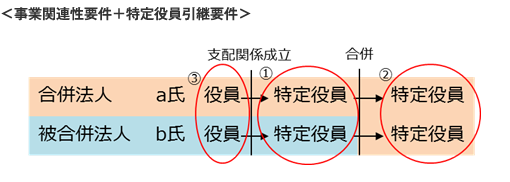

| 特定役員引継要件 | 合併法人の適格合併の前におけるそれぞれの特定役員(社長、副社長、代表執行役、専務取締役、常務取締役又はこれらに準ずる者で経営に従事している者)のいずれか(支配関係発生時において合併法人の役員であった者に限る)と、被合併法人の適格合併の前における特定役員のいずれか(支配関係発生時において被合併法人の役員であった者に限る)とが、合併後の合併法人の特定役員になることが見込まれていること |

※事業規模要件及び規模継続要件で比較検討する事業は、事業関連性要件で判定対象とした事業に限られています。

なお、被合併法人の被合併事業については、被合併法人における主要な事業である必要がありますが、一方で、合併法人の合併事業については、合併法人における主要な事業であることは求められておりません。

また、事業関連性要件における「相互の関連するもの」については、一般にシナジーがあればよいとされますが、法規第3条には「相互に関連があるものとする場合」、「相互に関連があるものと推定する場合」が定められておりますので、判定にあたっては確認するとよいでしょう。

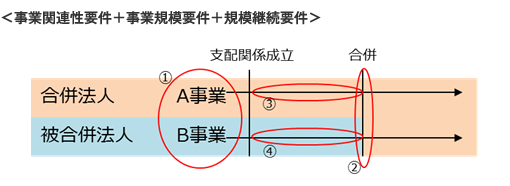

図示すると、以下にようになります。

- ①事業関連性要件:合併法人のA事業と被合併法人のB事業が相互に関連すること

- ②事業規模要件 :合併時のA事業の規模とB事業の規模の割合が概ね5倍を超えないこと

- ③規模継続要件 :支配関係成立時と合併時のA事業の規模の割合が概ね2倍超えないこと

- ④規模継続要件 :支配関係成立時と合併時のB事業の規模の割合が概ね2倍超えないこと

- ①それぞれの法人で合併前に特定役員であった者(③支配関係成立時に役員であった者に限る)が、

- ②合併後の法人でも特定役員に就任する見込みであること

以上の判定の結果、みなし共同事業要件を満たす場合には、欠損金の引継に制限は生じませんが、満たさない場合には、欠損金の引継に制限をうける可能性が生じます。

| みなし共同事業要件を 満たす場合 |

満たさない場合 | |

|---|---|---|

| 被合併法人の繰越欠損金 | 引継に制限なし | 引継が制限されることを前提に、 制限対象金額の計算へ |

| 合併法人の繰越欠損金 | 使用に制限なし | 使用が制限されることを前提に、 制限対象金額の計算へ |

STEP6.制限対象金額の計算

設立から支配関係が継続する場合(STEP3)、支配関係成立から5年が経過する場合(STEP4)、みなし共同事業要件(STEP5)のいずれも満たさない場合には、被合併法人の欠損金の引継(※)につき、制限を受けます。制限の原則は、以下の通りです。

(※)合併法人の欠損金の使用についても同じ、以下STEP6において同じ

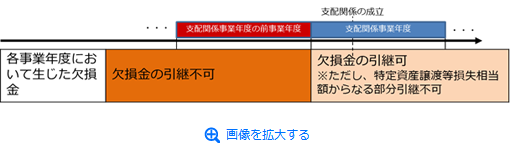

〇制限の原則(法57条第3項)

- 支配関係が成立した事業年度の前事業年度までに生じた欠損金については、引継不可。

- 支配関係が成立した事業年度以降に生じた欠損金のうち、特定資産譲渡等損失相当額については、引継不可。

ただし、上記の原則的な制限に対して、課税上の弊害がないと認められるケースについて緩和がされております。当然ですが、納税者有利は次の特例計算になります。

〇制限の例外(法令113条の特例計算、時価純資産超過額の計算)

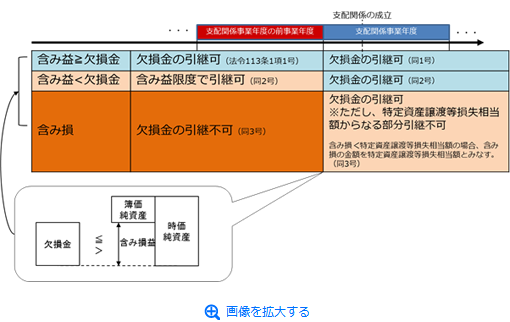

法令113条では、支配関係が成立した事業年度の前事業年度末の会社の時価純資産と簿価純資産の差と欠損金の関係から3ケースに分けて、欠損金の引継制限について規定しております。

考え方のポイントとしては、支配獲得直前期における会社において潜在化している状態の益(全社ベースでみた時価純資産と簿価純資産の差としての含み益)が実現したと仮定した場合の欠損金の状態を考えると理解しやすいのではないかと思います。

なお、特定資産譲渡等損失相当額については、詳細な説明を割愛いたしますが、原則的な考え(グループ化前の欠損金については、引継不可。グループ化後の欠損金については、引継可)による規制を含み損の実現時期を工夫することで潜脱する行為を防止するものになります。

以上、STEP6までが欠損金の引継に関する原則的な扱いになります。次回は、例外的な扱いにつき、説明させていただきます。

プロフィール

税理士法人 髙野総合会計事務所

TKC全国会 中堅・大企業支援研究会会員

・公認会計士・税理士 髙野 角司(たかの かくじ)

・税理士 石井 宏和(いしい ひろかず)

・税理士 内藤 敦之(ないとう あつし)

・税理士 伊藤 明弘(いとう あきひろ)

- 著書等

-

- 『(二訂版)繰越欠損金と含み損の引継ぎを巡る法人税実務Q&A』(税務研究会出版局)

- ホームページURL

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。