更新日 2017.12.04

TKC全国会 中堅・大企業支援研究会 副代表幹事

税理士・公認会計士 中野伸也

中小法人等と大法人を区分する基準は、資本金額のみならず従業員数も基準となります。また、法人税法と租税特別措置法の適用においても対象法人等が異なっています。当コラムではこれらの関係について整理し、適用関係等について明確にするとともに、地方税における資本金額、資本金等の額および従業者の数についても解説します。

- 目次

-

1.法人住民税

法人住民税においては、期末の資本金等の額と期末従業者の数が問題になります。

法人都道府県民税の均等割の課税標準は、期末の資本金等の額です(地法52)。法人市町村民税の均等割の課税標準は、期末の資本金等の額と期末従業者数です(地法312)。

(1) 資本金等の額

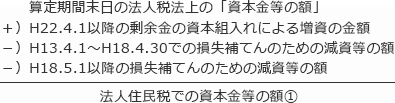

期末の資本金等の額は次により計算される金額です(地法23①四の五、地法292①四の五)。

上記の①の額と期末日の貸借対照表に計上されている(資本金額+資本準備金の額)②とを比較します。

①≧②の場合は①、①<②の場合は②を、「資本金等の額」とします。

上記の計算で控除できる「損失補てんのための減資等の額」は、H18.4.30までは資本金又は資本準備金を減少させて直接に欠損の補てんに充てた場合に限られ、H18.5.1以降の減資等の場合は、直接欠損の補てんに充てた場合のほか、減資等をして「その他の資本剰余金」としたのちにその資本剰余金を1年以内に欠損の補てんに充てた場合も含まれます。つまり、H18.4.30 までの減資では減資額を「その他の資本剰余金」にしてから欠損填補に充てた場合、H18.5.1以降でも1年を超えて「その他の資本剰余金」にすると「損失補てんのための減資等の額」には該当しない(地規1の9の3)ので、上記の計算では控除できないことになります。注意してください。

【参考】法人税割不均一課税の税率区分基準に「資本金等の額」を用いている市町村(151市町村)では、税条例の改正等により、次の3通りのうちいずれかの対応が行われています。

- [基準1]

- 地方税法上の「資本金等の額」(上記の①)(69市町村)

- [基準2]

- 法人住民税均等割・外形標準課税と同様の計算(上記の①②の比較後)(48市町村)

- [基準3]

- 法人税法上の「資本金等の額(22市町村)」

[福島県]白河市

[埼玉県]ふじみ野市、越生町、嵐山町

[千葉県]船橋市、木更津市、柏市、君津市、富津市

[東京都]武蔵野市

[神奈川県]開成町

[長野県]安曇野市

[岐阜県]関市

[愛知県]瀬戸市、春日井市、犬山市、江南市、小牧市、清須市

[大阪府]泉佐野市

[奈良県]葛城市

[和歌山県]田辺市

※改正税条例等根拠資料不明 12市町村

(出典:平成29年9月7日現在 TKC調査結果より)

(2) 従業者の数

①均等割での期末従業者数

市町村民税の均等割は資本金等の額とともに、「市町村内に有する事務所、事業所又は寮等の従業者の数の合計数」(地法312①)が50人超か50人以下かで税額(税率)が定められています。

ここで従業者は、給与等を受けることとされている役員を含む(地令48)とされており、常勤、非常勤を問いません。パートタイマー等の人数のカウントはパートタイマー等の最終1か月間の総勤務時間数を170で除した数値をもって、算定期間末日のパート等の人数として良い(地方税取扱通知)とされています。

均等割の課税標準たる従業者数は「法人税の課税標準の算定期間の末日」(地法312③一)のものなので、期中に廃止した事業所にかかる従業者数は0(ゼロ)となります。この点で次の税割の従業者数とは異なります。

②法人税割での期末従業者数

法人税割の計算で期末従業者数が問題になるのは、複数の自治体への申告になる場合の分割基準として従業者数を使う場合(地法57、地法321の13)です。この場合の「従業者とは、俸給、給料、賃金、手当、賞与その他これらの性質を有する給与の支払を受けるべき者をいう」(地規3の5,10の2の8)とされています。基本的に均等割の従業者数と同じで役員を含みますが、次の点で違っています。

- 法人税割は事業所が所在していると課税されるものなので、寮等の従業者はカウントされない。

- 連続して1か月以上勤務しているパート等は従業者に含むが、パートタイマー等の170時間換算計算は行わない。

- 期の途中で新設した事業所の従業者の数

期末時の従業者の数×事務所等の新設日から期末日までの月数/事業年度の月数 - 期の途中で廃止した事業所の従業者の数

廃止の日の属する月の直前月末日の従業者の数×廃止事務所等の期中での存続月数/事業年度の月数 - 期中で従業者の数が2倍を超えて増減した事業所の従業者数

各月の末日現在の従業者数を合計した数/事業年度中の事務所があった月数

2.法人事業税

(1) 法人事業税と資本金等の額

①資本金の額

法人事業税において外形標準課税の適用の可否では、決算日の貸借対照表に計上されている資本金(又は出資金)の額で判断します(地法72の2①②)。

- 資本金額1億円超の会社の事業税:付加価値割額、資本割額及び所得割額の合算額

- 上記以外の会社の事業税:所得割額

所得割額に適用する税率を所得金額400万円まで、400万円超800万円まで、800万円超の3段階に区分して計算する軽減税率が適用できない法人は次になります。 - 3以上の道府県で事業を行う法人で期末資本金額が1千万円以上の法人

上記のように、外形標準課税、軽減税率の適用判断では「期末資本金の額」が問題であって、住民税均等割の税率区分で用いられる、あるいは次に述べる事業税・資本割の課税標準である「資本金等の額」ではありません。

なお、清算中の会社に適用する事業税の税率等は解散の日の現況によるとされています(地法72の2②,72の24の7⑥)。したがって解散の日における資本金の額で、上述の判断を行うことになります。

※会社の解散と事業税(外形課税) 会社が解散しても残余財産が確定するまでは申告をしなければなりませんが、解散した後は付加価値割と所得割についてのみ申告します(地法72の29①②)。残余財産が確定した事業年度については、所得割についてのみ申告します(同条③④)。この場合に適用される税率を判断する資本金の額は解散の日の現況によることとされています。したがって所得割にだけ課税される場合でも、外形課税法人の所得割税率が適用されます。

②資本金等の額

資本金額1億円超の法人に課される事業税の資本割の課税標準である「資本金等の額」は、住民税均等割で記した「資本金等の額」と同じです。 ただし事業年度が1年に満たない場合は、資本金等の額は月割計算(資本金等の額×事業年度の月数÷12)した額になります。この場合の月数の計算は暦に従い、1月に満たない時は1月とし、1月に満たない端数は切りすてます(地法72の21①②③)。さらに資本金等の額が1千億円を超える法人の資本割の課税標準については、次の表で左欄に掲げる金額の区分によって資本金等の額(資本金等の額が1兆円を超える場合には、1兆円とする。)を区分し、当該区分に応ずる右欄に掲げる率を乗じて計算した金額の合計額が課税標準額となります(地法同上⑦)。

| 資本金等の額 | 割合 |

|---|---|

| 1,000億円以下の金額 | 100/100 |

| 1,000億円超~5,000億円以下の金額 | 50/100 |

| 5,000億円超~1兆円 | 25/100 |

また、ホールディングカンパニーのような特定株式会社(所有割合50%超の子会社の株式等(特定子会社)の帳簿価額が総資産価額の50%超である株式会社)の資本割の課税標準は、当該会社の資本金等の額から次の算式により計算した金額を控除した額になります(地法72の21⑥、地令20の2の21,22)。

期末資本金等の額×(当期末及び前期末の特定子会社の株式等の帳簿価額の合計額)/(当期末及び前期末の総資産価額の合計額)

事業税は日本国内での課税事業についてのみ課税されるものです。そのため、その法人が外国で事業所を設けて事業を行っている場合は、日本国内の事業で使用している資本金等についてだけ、資本割が課税されます(地法72の22,地令20の2の23,24)。

また、当該法人が収入金課税事業や非課税事業を兼営している場合の資本割の課税標準額は、従事従業者数の割合で按分した額になります(地令20の2の25)。

(2) 事業税と従業者数

法人事業税で従業者数が問題になるのは、上述した非課税事業等を営んでいる場合に資本金等の額を按分する基準とするほか、より重要なのは、複数の県で事業を行っている場合に課税標準を分割する基準として用いるからです。従業者の範囲、数え方については法人住民税税割での従業者数と基本的に同じです(地法72の48③~⑥)。

従業者とは俸給、給料、賃金、手当、賞与その他これらの性質を有する給与の支払を受けるべき者をいう(地規6の2の2)とされており、役員(無給の非常勤役員も含む)やアルバイト、パートタイマー、派遣社員も含めることとなります。また、出向者等については出向受入先の事務所等の従業者として取り扱うなど、実際に勤務すべき事務所等の従業者として取扱うこととされています(地方税取扱通知)。

なお、資本金額1億円以上の製造業の工場については従業者数を1.5倍(1人未満切上げ)した数を従業者の数とします(地法72の48④)。

期中に新設、廃止した事務所等、従業者が著しく増減した事務所等の従業者数の数え方については、住民税法人税割での数え方と同じです。

この連載の記事

テーマ

プロフィール

TKC全国会 中堅・大企業支援研究会 副代表幹事

連結納税システム普及部会 部会長

TKC企業グループ税務システム小委員会委員

ホームページURL

中野会計事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。