更新日 2019.02.25

TKC全国会 中堅・大企業支援研究会

連結納税システム普及部会会員

税理士 吉田 公彦

平成30年度税制改正では、前年から引き続き「所得拡大・設備投資の投資型税制」に重点がおかれています。当コラムでは平成31年3月期決算法人向けに平成30年度税制改正の内容と本年度申告に影響を与える平成29年以前の改正の項目について、ポイントを解説します。

5.賃上げ・生産性向上のための制度(所得拡大促進税制の改組)

平成25年度の税制改正により創設された所得拡大促進税制は平成30年3月31日の適用期限をもって終了し、その内容が大きく見直された「賃上げ・生産性向上のための制度」として改組されました。(措法42の12の5)

これまでの給与等支給額のみならず、設備投資要件、教育訓練費要件という新たな要素が導入されていることが特徴です。複雑化しているように見える反面、一人当たりの平均給与額の算定が不要になる等、適用要件の判定にかかる事務負担については軽減される内容も含まれています。

なお、本稿では説明を省略させて頂きますが、本制度は中小企業者のみに適用される取扱いも置かれており、要件の軽さ、内容の有利さから中小企業者はほとんどのケースにおいて「中小企業向け所得拡大促進税制」を採用することになると考えられます。

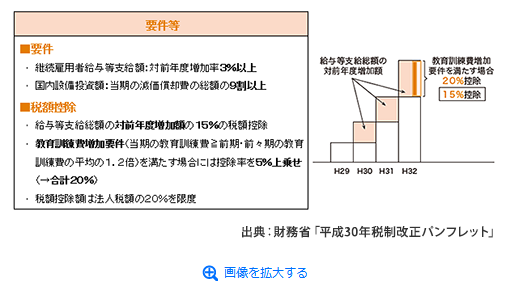

(1) 旧所得拡大促進税制からの主な変更点及び適用要件

旧所得拡大促進税制からの主な変更点は以下の通りです。

- 給与等支給額の増加要件が基準事業年度からではなく、前事業年度からの増加比へと変更

- 一定以上の設備投資要件が追加

- 基準年度からではなく、前事業年度からの給与等支給額の増加額に対して一定の税額控除

- 教育訓練費増加による税額控除額の上乗せインセンティブの導入

また、給与等支給額の対象集計の基となる「継続雇用者」の定義が大幅に見直され、「前期と当期の「全期間の各月」において支給を受ける国内雇用者」となったことにも注意が必要です。(措法42の12の5③6、措令27の12の5⑬)

(2) 適用にあたっての留意点

設備投資要件、教育訓練費要件という新たな要素により、実務上は新たに取得が必要となるデータの種類が増えることとなります。これまでと同様に給与支給総額の対象範囲を理解するには雇用保険制度に対する理解が必要となりますし、教育訓練費の定義についても人事部等の主管部門と認識を合わせることが必要です。

また、ここで使う給与等支給額や設備投資要件の基礎データは「租税特別措置の適用制限」や「IoT促進税制」といった制度でも使うこととなります。基礎データが共有できる項目を確認した上で、無駄な集計作業をなくすことも大切です。

6.革新的情報産業活用設備を取得した場合の特例税制(IoT促進税制)

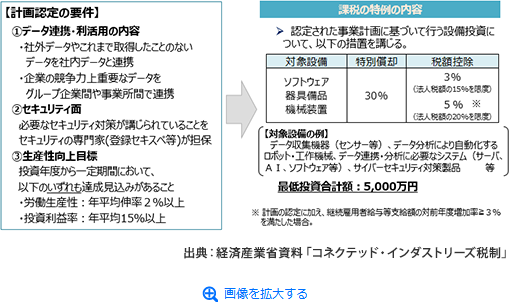

平成30年度税制改正により創設された制度で、生産性向上特別措置法(平成30年6月6日施行)に基づき、一定のサイバーセキュリティ対策が講じられたデータ連携・利活用により、生産性を向上させる取組について、それに必要となるシステムや、センサー・ロボット等の導入に対して、特別償却又は税額控除を行う制度です。(措法42の23の6)

本制度の適用を受けるためには予め事業計画を策定し、主務大臣の認定を受ける必要があることから、決算申告の直前期から適用要件等の検討を始めるということは考えにくいですが、申告の際には、計画認定が設備の取得の前に行われているか、本事業年度内に設備を事業の用に供しているか等、時系列を今一度確認する必要があるでしょう。

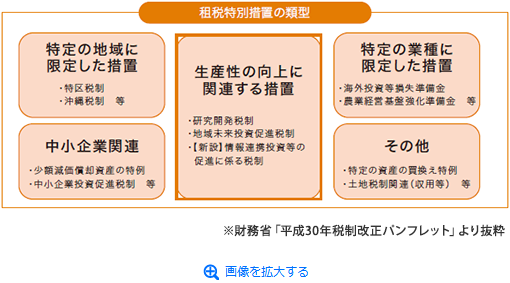

7.特別措置の適用制限

平成30年度税制改正により新たに追加された規定で、所得が増加しているにもかかわらず、賃上げと国内設備投資のいずれもほとんど行わない大法人について一定の租税特別措置の適用を制限するというものです。(措法42の13の6)

制限の対象となる租税特別措置は現状、研究開発税制に代表される生産性の向上に関連する措置に限定されています。今後の税制改正で拡大される可能性もあります。

(1) 適用要件(適用が制限されてしまう条件)

- ①当期の所得金額>前期の所得金額 (いずれも欠損金控除前)

- ②その法人の継続雇用者給与等支給額の対前年度増加率≦0%

- ③国内設備投資額≦当期の減価償却費の総額×10%

なお、②の継続雇用者給与等支給額、③の国内設備投資額及び当期減価償却費総額は、前述の「賃上げ・生産性向上のための制度」の内容と同じものです。

(2) 申告にあたっての留意点

本適用制限の判定の対象となる一定の租税特別措置(研究開発税制等)の適用を受けようとする法人は、当該租税特別措置に規定する書類のほか、本適用制限を受けないということを明らかにする書類(具体的には法人税申告書別表六(二九)(特定税額控除規定の適用可否の判定に関する明細書))を添付する必要があります。(措法42の13⑧)

8.おわりに

本稿では中小企業向けの税制改正内容については割愛していますが、賃上げ・投資促進税制に中小企業向けの制度が設けられる等、中小企業向けの優遇税制も平成30年度税制改正の注目すべき点となっています。

また、「法人税申告(地方税含む)の直前対策」というテーマからは外れるためふれていませんが、組織再編税制に関しても適格要件の緩和等の改正がありました。

なお、「収益認識に関する会計基準」の公表に対応する法人税法及び通達の改正が行われていますが、本申告年度に関しては早期適用会社のみに関係する内容であることから説明を省略させて頂いております。

大法人に関しては今後の電子申告の義務化(平成32年4月1日以後開始事業年度~)を控え、申告納税環境が変わりつつあります。計画的な対応により毎期の申告実務をスムーズに進めていきたいものです。

この連載の記事

テーマ

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。