更新日 2020.08.24

TKC全国会 中堅・大企業支援研究会会員

電子申告義務化支援プロジェクトリーダー

税理士 長谷川 暢彦

当コラムでは電子申告義務化への実務対応をテーマに2回に分けて解説します。

第1回は「電子申告義務化への対応手順」として、新たに電子申告に取り組まれる企業の皆様に対し、主に事前準備を中心に解説します。

第2回では「添付書類の電子化対応と他社事例」として、他社の電子申告への取り組み状況、最大の難関である財務諸表等の添付書類の電子化対応、連結納税等のグループ企業において課題となる点などを解説します。

1.電子申告義務化の対象企業等

電子申告義務化対象企業は国内で約23,000社あると推定されています。

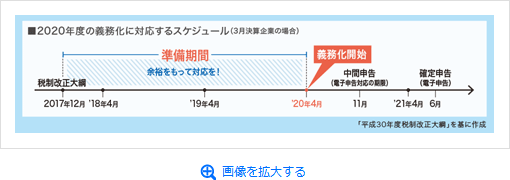

3月決算法人を例に取りますと2020年4月1日開始事業年度が電子申告義務化初年度となります。従いまして、2021年3月期の確定申告が最初の電子申告義務化となります。

申告書のほかに添付書類(財務諸表、勘定科目内訳明細書等)も電子申告しなければなりません。

添付書類については国税庁指定の勘定科目との関連付け、国税庁標準フォームでの添付が必要となりますので、本番までにトライアルなど確認作業を進めておくことが必要となります。

特に、申告書を顧問税理士に委託している企業においては、顧問税理士が申告書を送信し、その後企業側において財務諸表や勘定科目内訳明細書を紙で提出するといった運用がされているようですが、今後はそれができなくなります。添付書類の電子化の役割分担が曖昧なままだと苦労することが予想されます。

また、昨今の新型コロナウィルスの影響により業況が悪化し、中間申告を仮決算で検討されている企業も相当数あると考えられます。この場合は2020年9月の中間決算から電子申告の義務化対象となり、財務諸表や勘定科目内訳明細書等の添付書類も電子申告しなければなりません。中間申告を仮決算で検討されている場合には時間がありませんので、早急に対応を検討する必要があります。

2.電子申告への取り組み状況

ここでは、株式会社TKCが2019年に主催した電子申告セミナーのアンケート結果から電子申告の実践状況を見ていきます。

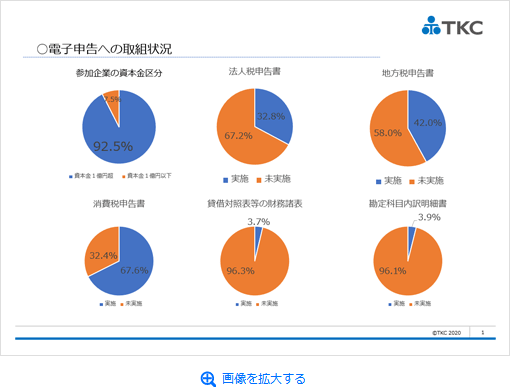

参加された企業のほとんどが、資本金1億円超の電子申告義務化対象法人でした。

なお、大法人における電子申告の実績については、消費税は2/3以上の企業で電子申告を実践していますが、法人税や地方税は未だ半数に届いていません。これは国税当局からの勧奨によりデータ量の少ない消費税から電子申告を実践していることが影響していると思われます。

また、申告書においても、利用している税務申告ソフトで電子申告に対応している帳票が一部であったり、あるいは税務申告ソフトとスプレッドシートを併用していたりなど、全ての帳票が電子申告できているわけではないようです。

さらに、添付書類である財務諸表や勘定科目内訳書にいたっては95%以上の企業が紙で提出しており、ほとんど電子申告できていない状況です。財務諸表や勘定科目内訳明細書の電子データ化が煩雑である、自社独自のレイアウトであるため国税庁指定のCSVファイルの作成に手間がかかるなどの課題があるようです。

3.添付書類(財務諸表・勘定科目内訳明細書)の電子申告

添付書類については従来認められていた紙での提出が認められなくなり、電子データによる提出となります。電子データというとPDFやExcelデータを想像される企業もありますが、所定の形式で所定のレイアウトで作成しなければなりません。財務諸表については国税庁指定のXBRL形式又はCSV形式、勘定科目内訳明細書については同じく国税庁指定のXML形式又はCSV形式による提出となります。

ここでは財務諸表や勘定科目内訳明細書のCSV形式によるデータの作成について見ていきます。

(1) 財務諸表のCSV形式データの作成方法

財務諸表のCSV形式データの具体的な作成手順についてはe-Taxホームページの「財務諸表のCSV形式データの作成方法」をご確認ください。

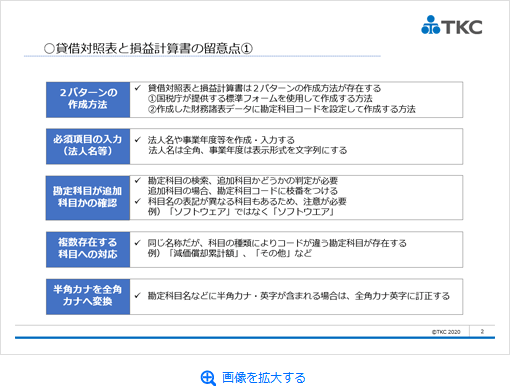

財務諸表のCSV形式データの作成方法としては「国税庁が提供する標準フォームを使用して作成する方法」と「自社で作成した財務諸表に国税庁が指定する勘定科目コードを設定して作成する方法」があります。

詳細な手順についてはそれぞれe-Taxホームページに掲載されていますのでご確認ください。

① 作成した財務諸表データに勘定科目コードを設定して作成する方法

② 標準フォームを使用し作成する方法

③ 株主(社員)資本等変動計算書の標準フォームを使用し作成する方法

手順書を見ると解るとおり、CSVデータの取り扱いにある程度習熟していないと、煩雑で面倒な印象を持たれるかもしれません。

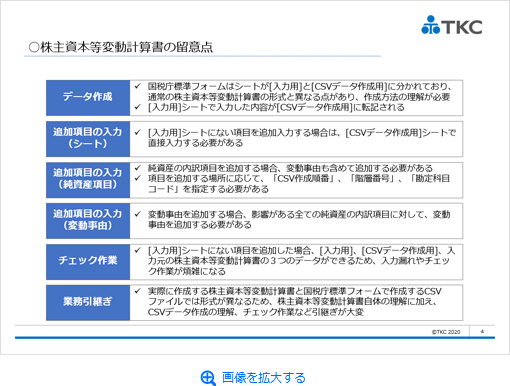

財務諸表について、国税庁指定のCSV形式によるデータを作成する際の留意点等は以下の通りとなります。

TKC法人電子申告システムでは、企業独自に作成した財務諸表を国税庁指定のレイアウトに変換するツールを組み込んでいます。企業が作成した財務諸表を読み込み、勘定科目が設定されているセル、金額が設定されているセルをそれぞれ指定するだけで、企業独自の科目と国税庁が指定する科目が自動的に紐付けされます。また、国税庁指定の科目がない場合でも、追加設定することが可能です。

(2) 勘定科目内訳明細書のCSV形式データの作成方法

勘定科目内訳明細書のCSV形式データの具体的な作成手順についてはe-Taxホームページの「勘定科目内訳明細書及び法人税申告書別表等(明細記載を要する部分)のCSV形式データの作成方法」をご確認ください。

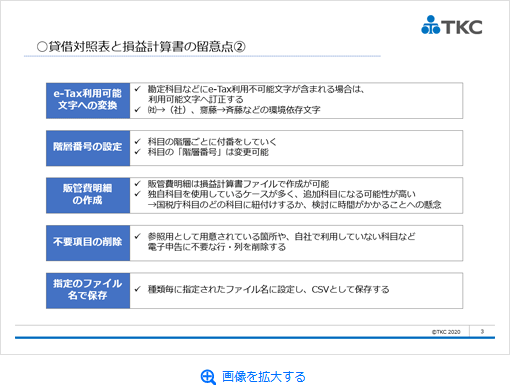

勘定科目内訳明細書のCSV形式データの作成方法としては、「国税庁が提供する標準フォームを使用して作成する方法」と「自社で作成した勘定科目内訳明細書を国税庁指定のCSV形式データに加工して作成する方法」があります。

標準フォームを活用したCSV形式データの具体的な作成方法については、e-Taxホームページに掲載されていますのでご確認ください。

なお、自社で作成した勘定科目内訳明細書を国税庁指定のCSVデータに加工する場合は記載されている留意事項等を確認して作成する必要があります。

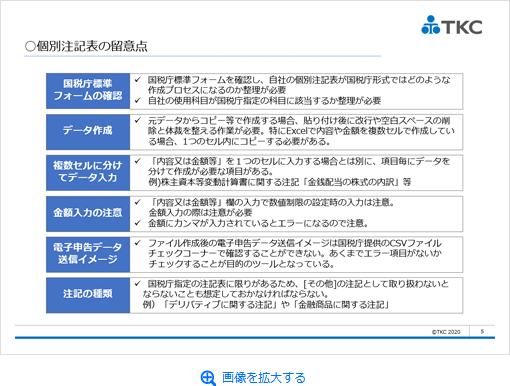

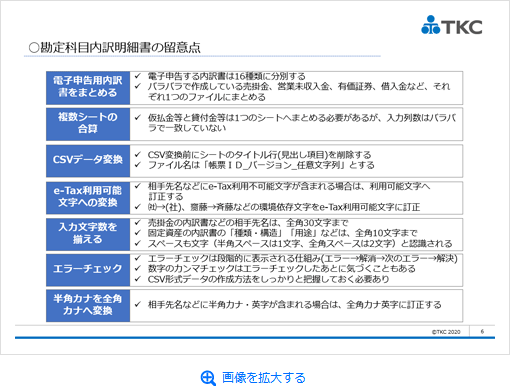

勘定科目内訳明細書について国税庁指定のCSV形式によるデータを作成する際の留意点等は以下の通りとなります。

TKC法人電子申告システムでは勘定科目内訳明細書について、国税庁指定のフォーマット、自社独自のフォーマット、TKC専用フォームの3種類のCSVデータを読み込むツールを組み込んでいます。TKC専用フォームは国税庁指定フォーマットのような以下の項目を入力する際の留意事項が不要です。

- ① フォーマット区分(勘定科目内訳明細書の種類に付した番号)の行ごとの入力

- ② 年月日(受取手形、地代家賃等の内訳書)について年と月と日のセルを分ける

- ③ 金額の桁区切り(カンマ)を省略

4.連結納税グループにおける対応

連結納税制度を採用している場合には、連結親法人が連結子法人の個別帰属額届出書だけでなく各子法人の財務諸表や勘定科目内訳明細書も電子データで送信する必要があります。

これらの添付書類については子法人数が少なければ連結親法人で電子データの作成が可能ですが、連結子法人数が多ければ一般的に子法人で電子データを作成するものと思われます。従って電子データ化の手順や役割分担について、グループ全体での研修やフォロー体制を整えることが必要となります。

また、単体納税であっても、シェアードサービスを行っている場合には同様のことがいえます。

冒頭にも述べたように、中間申告を仮決算で行う場合(連結納税の場合は地方税を除く)には、2020年9月の中間決算から電子申告の義務化対象となり、財務諸表や勘定科目内訳明細書等の添付書類も電子申告しなければなりません。時間がありませんので、子法人との連携やスケジュールについて、早急に対応を検討する必要があります。

この連載の記事

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。