更新日 2020.02.21

株式会社TKC 顧問

税理士 朝長 英樹

ヤフー事件の最高裁の判決において示された法人税法132条の2《組織再編成に係る行為又は計算の否認》の解釈は、組織再編成に係る租税回避の理論と実務に大きな影響を与えることとなりました。そこで、組織再編成税制の創設に携わられた朝長英樹先生に、132条1項を用い、132条の2の解釈の参考となると考えられるところに焦点を当てながら、その正しい解釈について解説いただきます。

目次

- はじめに

- 1.132条1項の文言を正しく解釈する必要がある

-

- (1) 132条1項に関しては、「税務署長」の自由裁量による処分が「裁量権の範囲をこえ又はその濫用があつた場合」に該当することとなるのはどのような場合か、ということが問題となる

- (2) 132条1項が適用される法人は、同項の規定上、同族会社等だけである

- (3) 132条1項では、「行為」と「計算」の両方を否認することも、また、「行為」と「計算」の片方のみを否認することもできる

- (4) 132条1項の「行為」と「計算」は、広くも狭くも捉えることが可能であり、スキームに従って行われた行為と計算は、その全体を同項の「行為」や「行為又は計算」と捉えることも、その一部のみを同項の「行為」や「計算」と捉えることも可能である

- (5) 132条1項の適用の有無は、「目的」で判断することはできず、「結果」で判断することとなる

- 2.132条1項の趣旨を正しく解釈する必要がある

-

- (1) 132条1項は、大正12年に、少数の個人株主が支配する法人とその個人株主との間の取引によって法人の税負担の軽減を図るものを防止する趣旨で創設された

- (2) 大正12年に132条1項を創設する際には、「政府」の自由裁量の制限を行うことが必要であると認識されていた

- (3) 大正12年に132条1項を創設する際には、「逋脱」の目的がないものと非同族会社も行うものには、同項を適用対象としないこととされている

- (4) 昭和25年の132条1項の改正においては、同項によって課税するものは、「社会通念」によって受け入れられるものでなければならないとされている

- (5) 132条1項の趣旨からすると、非同族会社も行う行為又は計算は否認の対象とせず、かつ、「社会通念」によって受け入れられる行為又は計算は否認の対象としないことで、「税務署長」の自由裁量の制限を行う必要があるということになる

はじめに

平成13年に組織再編成税制の創設を担当した関係で、現在も、組織再編成税制に関する相談や質問を受けることが多いのですが、組織再編成税制に関する相談や質問の中で、最も多いのは、やはり法人税法132条の2《組織再編成に係る行為又は計算の否認》(以下、「132条の2」といいます。)に関するものです。

この132条の2に関しては、ヤフー事件において最高裁の判決が出ていますので、相談や質問の殆どがヤフー事件判決を読んだ上での相談や質問となっています。このヤフー事件判決において示された132条の2の解釈は、一言で言うと、組織再編成税制における各規定の趣旨目的に反するものを税制度の濫用潜脱と捉え、それに同条を適用する、というものです。このような濫用潜脱基準は、平成13年に132条の2を創設した際に考えていたものと同じですから、ヤフー事件判決に示された同条の解釈は、妥当と評価されるものですが、当時、132条1項《同族会社等の行為又は計算の否認》(以下、同項を指す場合には、同項の創設当初のものから「132条1項」といいます。)の解釈とされていたものとは、全く異なります。このため、132条の2の解釈に関する相談や質問も、その殆どは、同条が税制度の濫用潜脱基準を採っていて132条1項とは異なるということを理解した上でのものとなっています。

平成13年に132条の2を創設する際には、内閣法制局にも、当時、132条1項の解釈とされていたものは誤っていると解されることから同項と同様に誤って解釈されることのないように別条として132条の2を設けるということを説明した上で、同条を創設しましたので、相談や質問をされる方々の殆どが2つの条文はそれらの規定中の「不当」という用語の解釈が異なるために2つの条文の解釈が大きく異なるということを理解されていることに関しては、素直に「おかしなことにならなくて良かった」と感じているところです。

しかし、132条の2は、132条1項と異なる解釈をする必要があるとはいっても、同項において用いられている「不当」という用語以外の用語や文言と同じ用語や文言について、必ずしも同項と異なる解釈をしなければならないというわけではありません。平成13年に132条の2を創設した際にも、その用語や文言自体は、132条1項の用語や文言に倣うこととしたものですから、同項の用語や文言を正しく解釈することができないと、132条の2の用語や文言も正しく解釈することができないということになってしまいます。

この数年、租税回避が問題になるケースが増えたからではないかと思われますが、私が相談や質問を受けるケースでは、132条の2に特有の問題がどうかという以前に、そもそも132条1項と同じ用語や文言を用いた“ベース”とも言うべき部分の解釈が誤っていたり疑問があったりするものが目立つように感じます。

このような事情に鑑みて、本稿では、132条1項を用い、132条の2の解釈の参考となると考えられるところに焦点を当てながら、同項を正しく解釈する、ということを行ってみたいと思います。

なお、本稿は、132条の2の解釈の参考となるものを132条1項の解釈から得るという目的で起稿したものですから、過去の税務訴訟において示された同項のさまざまな解釈は措いた上で、同項を正しく解釈するとどうなるのかということを考えるものであるということ、そして、これらの規定にある「不当」という用語の意味内容を詳しく探ってこれらの規定における「不当」の解釈の相違を明らかにするというようなことは行わないということ、この2点を予め確認しておくこととします。

1.132条1項の文言を正しく解釈する必要がある

(1)132条1項に関しては、「税務署長」の自由裁量による処分が「裁量権の範囲をこえ又はその濫用があつた場合」に該当することとなるのはどのような場合か、ということが問題となる

まず初めに、132条1項の条文を確認しておくこととします。

「(同族会社等の行為又は計算の否認)

第百三十二条 税務署長は、次に掲げる法人に係る法人税につき更正又は決定をする場合において、その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、税務署長の認めるところにより、その法人に係る法人税の課税標準若しくは欠損金額又は法人税の額を計算することができる。

- 一 内国法人である同族会社

- 二 イからハまでのいずれにも該当する内国法人

-

- イ 三以上の支店、工場その他の事業所を有すること。

- ロ その事業所の二分の一以上に当たる事業所につき、その事業所の所長、主任その他のその事業所に係る事業の主宰者又は当該主宰者の親族その他の当該主宰者と政令で定める特殊の関係のある個人(以下この号において「所長等」という。)が前に当該事業所において個人として事業を営んでいた事実があること。

- ハ ロに規定する事実がある事業所の所長等の有するその内国法人の株式又は出資の数又は金額の合計額がその内国法人の発行済株式又は出資(その内国法人が有する自己の株式又は出資を除く。)の総数又は総額の三分の二以上に相当すること。」

この132条1項の条文を見ると分かるとおり、同項は、他の多くの所得計算規定が「内国法人」や「法人」を主語として規定されている中にあって、「税務署長」を主語とするものとなっています。

このため、132条1項については、「内国法人」や「法人」を主語にして読んで解釈をするというわけにはいかず、同項の「認められる」と「認める」という部分も、「税務署長」に「認められる」と解釈し、「税務署長」が「認める」と解釈することになり、最後の「・・・できる」という部分も、「税務署長」が「・・・できる」と解釈することになります。

このような規定は、「税務署長」の裁量によって適用の判断を認めた

自由裁量の規定ということになります。

自由裁量の規定としてよく例に挙げられるのは、出入国管理及び難民認定法50条《法務大臣の裁決の特例》の在留特別許可の規定ですが、同条は、「法務大臣は・・・その者の在留を特別に許可することができる。」(1項)と定められています。

132条1項も、この出入国管理及び難民認定法50条1項と同じ構造の規定となっています。

このような行政機関に

自由裁量を認めた規定に関しては、行政事件訴訟法30条《裁量処分の取消し》により、「行政庁の裁量処分については、裁量権の範囲をこえ又はその濫用があつた場合に限り、裁判所は、その処分を取り消すことができる。」とされています(反対解釈をすれば、行政庁の裁量処分については、裁量権の範囲をこえ又はその濫用があった場合でなければ、裁判所は、その処分を取り消すことはできない、ということになります。)。

このため、132条1項も、「税務署長」が

自由裁量によって同項による処分を行い得るものの、「裁量権の範囲をこえ又はその濫用があつた場合」には、その処分は取り消されることとなります(国税通則法114条《行政事件訴訟法との関係》においては、「国税に関する法律に基づく処分に関する訴訟については、この節及び他の国税に関する法律に別段の定めがあるものを除き、行政事件訴訟法(昭和三十七年法律第百三十九号)その他の一般の行政事件訴訟に関する法律の定めるところによる。」とされていますが、改めて言うまでもなく、国税通則法第8章第2節及び法人税法には、裁量処分の取消しに関する「別段の定め」はありません)。

要するに、132条1項に関しては、「税務署長」の

自由裁量による処分が「裁量権の範囲をこえ又はその濫用があつた場合」に該当することとなるのはどのような場合か、ということが問題となるということです。

132条1項は、同項が創設された大正12年以来、その基本構造は変わっておらず、その文言を法令解釈の常識に従って文理解釈すると、「税務署長」に非常に強い

自由裁量の権限を与えていると解さざるを得ません(「税務署長」に非常に強い自由裁量の権限を与える条文を創ろうとした場合にどのような条文を創ることになるのかということを考えてみても、132条1項の条文と殆ど同じ条文を創ることになるものと思われます。)。

このため、132条1項に関しては、「裁量権の範囲をこえ又はその濫用があつた場合」に該当することとなるのはどのような場合かということ、すなわち、「税務署長」の

自由裁量の制限がどのように行われるのかということが大きな問題となってきます。

この132条1項における「税務署長」の

自由裁量の制限ということに関しては、後に2において述べるとおり、同項の趣旨を正確に理解することが重要となると考えられます。

(2)132条1項が適用される法人は、同項の規定上、同族会社等だけである

132条1項が適用される法人は、同項各号に掲げられた法人(以下、「同族会社等」といいます。)とされており、同族会社等以外の者に対して同項を適用する旨の法令の規定は存在しません。

132条1項が適用されない法人は、同族会社等以外の法人ということになりますが、この法人は、同族会社等の親会社等とその他の法人とに分けて捉えることができます。

前者の「同族会社等の親会社等」は、同族会社等との間で取引を行って「法人税の負担を不当に減少させる結果となると認められるものがある」ということになっているとしても、同項の規定上は、同項の対象となる法人とはされていませんので、同項が適用されることはない、ということになります。

後者の「その他の法人」は、支配株主が存在せず子会社も存在しないという法人です。

132条1項の適用を受ける「行為」又は「計算」であるのか否かということについて、同族会社等以外の法人が行う行為又は計算と比較して判断をするという場合には、当該法人は、後者の「その他の法人」とする必要があります。そのような法人は、現実には、非常に少なく、そのような法人がお互いに取引をするという場面は、更に少ないというのが現実ですから、そのような取引はあくまでも132条1項の適用の有無を判断する場合の判断の基準とするものと理解しておいた方が良いと思われます。

132条1項の規定上、同族会社等の親会社等となっている法人は、同族会社等との間で本来は同項が適用されてもおかしくない取引を行って「法人税の負担を不当に減少させる結果となると認められるものがある」ということになっていたとしても、同項が適用されることとはなっていない、ということに関しては、疑義なしとしないところではありますが、それは、本来、立法によって解決するべきことであって、解釈で解決するべきことではありません。

132条1項は、いわゆる侵害規範の最たるものですから、法令解釈の常識として、拡大解釈は厳に禁ずべきものということになるはずです。

(3)132条1項では、「行為」と「計算」の両方を否認することも、また、「行為」と「計算」の片方のみを否認することもできる

132条1項は、大正12年に創設されましたが、創設時の同項は、次のとおり、「政府」が「行爲」のみを否認することができるものとされていました。

「第七十三條ノ三 前條ノ法人ト其ノ株主又ハ社員及其ノ親族、使用人其ノ他特殊ノ關係アリト認ムル者トノ間ニ於ケル行爲ニ付所得税逋脱ノ目的アリト認ムル場合ニ於テハ政府ハ其ノ行爲ニ拘ラス其ノ認ムル所ニ依リ所得金額ヲ計算スルコトヲ得」

しかし、その3年後の大正15年に、次のとおり、「行爲」の後に「又ハ計算」という文言を挿入する改正が行われました。

「第七十三條ノ二 同族會社ノ行爲又ハ計算ニシテ其ノ所得又ハ株主社員若ハ之ト親族、使用人等特殊ノ關係アル者ノ所得ニ付所得税逋脱ノ目的アリト認メラルルモノアル場合ニ於テハ其ノ行爲又ハ計算ニ拘ラス政府ハ其ノ認ムル所ニ依リ此等ノ者ノ所得金額ヲ計算スルコトヲ得」

この改正を行った理由については、帝国議会において、政府委員により、次のように説明されています。

「単ニ其行爲デナクシテ、會社ノ計算ノ上ニ於キマシテ、サウ云フ場合ガ往々起ッテ居ルノデアリマス、是モ否認ヲシテ適當ナル負擔ヲ命ズルト云フコトガ必要」(第五十一回帝国議会貴族院 所得税法中改正法律案外二十一件特別委員會議事速記録第五號 大正十五年三月六日、4頁)

この説明から分かるとおり、大正15年の改正は、「計算」を「行爲」から切り離して「計算」のみでも132条1項の適用対象とすることができるようにしたものです。

この大正15年の改正においては、132条1項の改正と同時に「同族会社」の定義を設ける改正も行われており、その定義の中では「及」という用語と「又ハ」という用語の2つが使われているため、これらの用語の使分けは正しく行われていることが確認できるわけですが、仮に、同項において、「行爲」と「計算」の両方が行われている場合にはその両方を否認しなければならないことにするということであったとしたら、「行爲」と「計算」は、「又ハ」ではなく「及」で繋がなければなりません。

大正15年の132条1項の改正において、「行爲」と「計算」を「又ハ」で繋いでいるということは、同族会社等が「行爲」を行わずに(つまり、株主や他の同族会社などが「行爲」を行い)「計算」のみを行っているという場合であっても、同族会社等に同項を適用して「計算」を否認することができ、反対に、同族会社等が「行爲」のみを行って「計算」を行っていない(つまり、株主や他の同族会社などが「計算」を行っている)という場合であっても、同族会社等に同項を適用して「行爲」を否認することができる、ということを意味します。

また、大正15年の132条1項の改正において、「行爲」と「計算」を「又ハ」で繋ぎながら、同族会社等が「行爲」と「計算」の両方を自ら行っている場合には「行爲」と「計算」の両方を否認するという旨の文言を挿入しなかったということは、同族会社等が「行爲」と「計算」の両方を自ら行っている場合であっても、同項によって「行爲」か「計算」のいずれか一方のみを否認することができる、ということも意味します。

大正15年に、132条1項に「又ハ計算」を追加する理由の説明としては、次のとおり、資産の過大出資受入れによるその後の過大償却費の損金算入を否認する必要があるという例が挙げられています。

「是ハ一例ヲ申シマスト云フト、會社ヲ設立イタシマス際ニ於テ、提供イタシマスル資産ヲ實際ノ値段ヨリモ非常ニ高クシテ出資ヲ致シテ置キマシテ、サウシテ其後ニ出マシタ利益ハ其資産ヲ償却シテ行クト云フヤウナコトヲシテ、何時マデ經ッテモ利益ガ現ハレナイ、十万圓ノ資産ヲ百万圓位ニシテ、サウシテ利益ガ出マシテモ、例ヘバ毎年十万圓ノ利益ガ出マシテモ、ソレヲ段々償却ニ充テヽ行キマスレバ、更ニ此所得ガ現ハレナイト云フ風ナコトモ随分アル、是等ノ例モ舉ゲマスレバ多々アリマスルガ、サウ云フ場合ニ於キマシテハ之ヲ認メマセヌ、適當ニ其期ノ利益ヲ算出スルト云フコトニ致シマシテ、負擔ノ 合法的脱税ヲ防グト云フ趣旨デ規定ヲ置キマシタノデアリマス」(五十一回帝国議会貴族院 所得税法中改正法律案外二十一件特別委員會議事速記録第五號 大正十五年三月六日、4頁)

この資産の過大出資受入れの例は、過大な資産の出資受入れがあるために過大な償却費の計上があるという関係になるものであって、「計算」のみが単独で行われる例ではありませんので、この例が「又ハ計算」を挿入する改正の理由として説明されているということは、この改正は、一つの法人において「行爲」と「計算」の両方が行われているものも対象としたものであるということになります。

この例を読むと、殆どの方は、資産の過大出資受入れという「行爲」を否認すれば、その後の過大償却費の損金算入は当然に否認されることとなるため、過大償却費の損金算入を否認するためにわざわざ「又ハ計算」を追加する必要はないのではないか、と考えるのではないでしょうか。

確かに、当時も、同様のことを述べているものが見受けられますが、この例においては、資産の過大出資受入れという「行爲」を否認しないまま、過大償却費の計上という「計算」のみを「合法的脱税ヲ防グト云フ趣旨」で否認することとしているところに注目する必要があります。

この例の場合には、資産の取得は貸借取引であって、それを否認するのか否かによって所得金額や税額が変わるわけではなく、所得金額と税額を変えることとなるのは減価償却という法人内部の損益取引であるわけですから、確かに、わざわざ貸借取引を否認しなくても、損益取引だけを否認すれば、それだけで課税標準と税額の是正を済ますことができることになります。更正や決定の処分においても、損益取引だけについて処分を行い、課税標準や税額に影響しない貸借取引については処分を行わないこととなっていますので、この例のように、貸借取引を否認せずに損益取引だけを否認するということは、おかしなことではないのかもしれません。

この例を見ていると、大正15年の132条1項の改正は、課税標準と税額に関係のない過大な資産の受入れをわざわざ問題としなくても「そのような多額の減価償却費を計上することは、おかしい!」と言い得るのであれば、それだけで132条1項を適用できるようにした、というもののようにも感じられます。

大正15年の132条1項の改正は、次の解説からも、「課税の公平」が保てないということであれば、「行為」を否認することなく「計算」のみを否認することができる、というように解されていたことが分かります。

「これを挿入したのは、行爲の結果當然に起る計算であつてもこれを行爲とは切離して別個に否認し得ることにする點にあつた。具體的にいへばこの規定前、卽ち大正十二年前に成立した行爲はこれを否認するを得ない。而もその行爲の結果が現在に及んで所得税の逋脱を生ぜしめてゐるものがある。これを否認しなければ課税の公平は保てない。斯くの如き場合にはその行爲までは否認権が及ばないが、その結果にだけは、それが當然生ずるものであつてもこれを行爲とは切離して否認し得るといふことにしたのである。」(志達定太郎『會社所得税及営業収益税』241頁、第一書房、昭和14年2月20日)

以上のように、大正15年の改正によって、132条1項の適用の有無を判断する場合の「行爲」と「計算」の捉え方は、非常に柔軟なものとなりました。

これは、納税者からすれば、132条1項で否認される範囲が広がるため、疑問のある改正であるということになりますが、しかし、現にそのような改正が行われていることは事実であって、それを解釈で変えるわけにはいきません。

そして、この改正による「行爲」と「計算」の定め方は、現在も全く変わっていませんので、現在の同項の「行為」と「計算」に関しても、上記において述べたとおりに解釈する必要があるということになります。

(4)132条1項の「行為」と「計算」は、広くも狭くも捉えることが可能であり、スキームに従って行われた行為と計算は、その全体を同項の「行為」や「行為又は計算」と捉えることも、その一部のみを同項の「行為」や「計算」と捉えることも可能である

132条1項の「行為」と「計算」に関しては、特に範囲等の制限は設けられていませんので、「行為」や「計算」と言い得るものであれば、その全てがこれらに含まれることとなり、広く捉えることも、また、狭く捉えることも可能となっています。

近年は、多段階取引や連続取引などを行うスキームの一部に法人税の負担を減少させるものが含まれているという状態のものも少なくないように思われますが、そのような状態のものに関しては、スキームによって実行される一連の行為と計算の全体を否認の対象となる「行為」と捉えたり「行為又は計算」と捉えたりすることが多くなるものと考えられます。

何故、そのように捉えることが多くなるのかというと、そのような状態のものにおいては、通常、法人税の負担を減少させる行為や計算が他の行為や計算と別個に行われる状態とはなっていないと考えられるためです。

また、132条1項の適用の対象となるのか否かを適切に判断するという観点からしても、スキームの一部に法人税の負担を減少させるものが含まれているという状態のものに関しては、失敗であるとか出来が悪いとか言われるものでない限り、一つひとつの行為や計算を単独で見ると何ら問題はないということになっているはずですから、全体を「一連の行為」や「一連の行為又は計算」として捉えるということが必要になってくるものと思われます。

「スキーム」と言うほどのものではないようにも思われますが、後に2(3)において引用する大正12年の個人株主と「保全會社」との間の株式の売買取引においても、損失が生じているのは「保全會社」が株式を個人株主に譲渡する取引ですが、132条1項で否認される「行為」は、「保全會社」が個人株主から株式を取得する取引と「保全會社」が個人株主に株式を譲渡する取引の両方となっています。

ただし、スキームに従って一連の行為と計算が行われているという場合であっても、法人税の負担を減少させる行為や計算が他の行為や計算とは別個に行われ得るものとなっていたり、不自然な行為や計算が行われているということであったりするときは、その行為や計算のみを132条1項による否認の対象となる「行為」又は「計算」と捉えることができるものと考えられます。

(5)132条1項の適用の有無は、「目的」で判断することはできず、「結果」で判断することとなる

132条1項に関しては、昭和25年に同項中の「目的」を「結果」に変更する等の改正が行われていますが、この昭和25年の改正は、現在の同項の形を作った改正となっており、現在の同項を解釈する上で、非常に重要ですから(本稿の主題ではありませんが、「不当」という用語を同項に入れたのも、この改正であり、「不当」の意味内容を探る上でも、この改正は、非常に重要となります。)、次の①と②に分けて詳しく解説をすることとします。

① 昭和25年の改正(「目的」を「結果」に変更する等の改正)前の132条1項から分かること

132条1項は、大正12年の創設時から昭和25年の改正前までは、法人税を免れる目的があると認められるものがあるのか否かということが適用の有無の判断の基準とされていました。

この大正12年の創設時から昭和25年の改正前までの132条1項に関しては、あくまでも「法人税を免れる目的」があると認められるものがあるのか否かということが判断の基準であって、「法人税を免れる目的」以外の目的(事業目的など)があると認められるものがあるのか否かということが判断の基準とされていたわけではない、という点に留意しておく必要があります。

「法人税を免れる目的」があると認められるものがあるのか否かということと、「法人税を免れる目的」以外の目的(事業目的など)があると認められるものがあるのか否かということは、表裏の関係であってどちらも同じことを言うものではないのかという疑問を持たれる方も少なくないのではないかと思われますが、両者は、表裏の関係になるものではありません。

「法人税を免れる目的」以外の目的(事業目的など)があると認められるものがあるということは、「法人税を免れる目的」がないと認められるものがあるということを意味するわけではなく、企業経営の観点からすると税の負担を最小化するのが合理的な経営ということになりますので、「法人税を免れる目的」以外の目的(事業目的など)があると認められるものがあると同時に「法人税を免れる目的」があると認められるものがあるということもあり得ます。

つまり、「法人税を免れる目的」以外の目的(事業目的など)があると認められるものがあるということは、「法人税を免れる目的」があると認められるものがないということを示す有力な証拠とはなり得るものの、それがないということを示す決め手になるわけではない、ということです。

また、この132条1項の「法人税を免れる目的」に関しては、それが主たるものや主要なものである必要はないという点にも留意しておく必要があります。

後に2(3)において詳しく述べますが、132条1項は、大正12年に、個人株主が受ける配当に対する総合課税を回避するために創った「保全會社」と個人株主との間で取引を行って「保全會社」の税の負担の軽減を図るものを防止する必要があることを契機として創設されたものです。132条1項がそのようにして創設されたということは、同項は、法人が法人税を免れることを主たる目的や主要な目的としていないケースに適用をするものとして創設されたということを意味しています。大正12年の132条1項の創設時に、唯一、具体的に同項の適用対象となるものについて説明が行われているのは、後の2(3)において引用する「保全會社」と個人株主との間の株式の売買の例ですが、この例は、個人株主が配当に対する総合課税を回避するという目的のため、「保全會社」に株式を売り、「保全會社」が配当を受け取った後に、個人株主が配当落ちした後の株式を買い戻すというものであり、「保全會社」の「法人税を免れる目的」が株式の売買という「行為」の主たる目的や主要な目的であったとは言い難いものとなっています(この株式の売買取引は、個人株主の配当に対する総合課税を回避するためには必須の取引とも言えるわけですから、その回避が「目的」であって、「保全會社」に株式の譲渡損が生じたことは「結果」に過ぎないとさえ言い得る可能性もあります。)。

要するに、132条1項は、法人の「法人税を免れる目的」が主たる目的や主要な目的ではない「行為」又は「計算」に対して適用すること(「132条1項の「行為」又は「計算」の“おまけの目的”に適用すること」と言い換えてもよいかもしれません。)を予定して創設されている、ということです。

このため、主たる目的や主要な目的が「法人税を免れる目的」ではないということを理由として、132条1項の適用対象とはならないと主張することはできない、ということになります。

これは、納税者にとっては、不利な事情ということになりますが、事実を曲げるわけにはいきません。

しかし、見方を変えてみると、「法人税を免れる目的があると認められるものがある」という要件に該当することさえなければ、どのように法人税の負担を減少させたとしても、132条1項の適用を受けることはない、ということでもあります。

つまり、法人がある行為や計算を行って、その効果の大部分が税の減少効果である(特に、未処理欠損金額の引継ぎが問題となるケースなどにおいて、そのようなことになることがあることは、周知のとおりです。)という場合であったとしても、それを理由として132条1項の適用の有無が判断されるわけではない、ということです。

また、「法人税を免れる目的があると認められるものがある場合」(昭和22年改正後。大正15年改正時は「所得税逋脱ノ目的アリト認メラルルモノアル場合」)は、「法人税を免れる目的がある場合」(大正15年改正時で言うならば「所得税逋脱ノ目的アル場合」)とはされていないということにも留意しておく必要があります。

何故、わざわざ「認められるものがある」という文言が挿入されているのかというと、132条1項に関しては、他の条項の適用の有無等を判断する場合の事実認定のように、法人が作成した資料などを把握してそれらを証拠として「〇〇という事実がある」ということを立証するというようなことをするのではなく、「政府」が「法人税を免れる目的」があるのか否かということを客観的に見て判断するということとされているからです。このように、「政府」が客観的に見て「法人税を免れる目的」があるのか否かを判断するという異例の仕組みとされたのは、「合法的脱税」ともいうべきものに課税をするという132条1項の特殊性によるものです。本来の「脱税」であれば、通常どおり、証拠に基づく事実認定によることで問題はないわけですが、「合法的脱税」という性格のものとなると、証拠に基づく事実認定によってそれに該当するのか否かということを正しく判断するということが難しいため、本来の「脱税」のように、証拠に基づいて「合法的脱税」の事実があることを立証するという仕組みとはせずに、「政府」が客観的に見て「合法的脱税」であるのか否かを判断する、ということとされているわけです。

この点については、昭和23年の解説書において、次のように説明されています。

「(4)逋脱の意思があつたことについては、何等立證を要しない。

會社の機關又はその代理人自身に逋脱の意思があつたか否かを問う必要はなく、客観的に観察して、逋脱の意思があると認められるならば事足りるのである。それらの行爲又は計算の結果が法人税の課税要件の回避を来したときにおいては、行爲者が計畫的にこれをなした場合でなくとも、否認することができるのである。このことについては法第三十四條が「政府は‥‥法人税を免れる目的があると認められるものがある場合‥‥できる。」と規定し、逋脱の目的の存否については税務官廰の客観的な裁量に委ねているのである。勿論裁量行為であるといつても、行爲又は計算の否認が何等の拘束を受けることなく自由の立場においてなしうる自由裁量行為に属するのではなく、客観的に逋脱の目的が認められることについて税務行政上の慣例によるいわゆる逋脱行爲の類型等より抽象し得られる規準に従わなければならないのである。従つて、いわゆる法規裁量の行爲に属するのである。故にこれらの規準に従わないでなされた否認權の行使は、違法な處分となるのである。

要するに

この否認權は、同族會社の逋脱の意思を立證することを要しないのであつて、客観的に逋脱の意思があると認められる場合において行使することができるとともに、同族會社側において、逋脱の意思が無い旨を立證しても、その行使を阻止できない性質のものである。」(明里長太郎『税務と會社經理』産業經理協会、210頁、昭和23年12月15日)

昭和23年前においても、立証の要否に言及している解説は、私が確認したところでは、全て上記の説明と同旨の説明をしており、上記の説明が一番分かり易く簡潔に書かれているように思われます。

要するに、132条1項に関しては、他の条項とは異なり、その適用の有無の判断において、「政府」が調査で証拠を把握して「逋脱の意思」があることを立証するということは予定されておらず、また、「同族會社」が証拠を提出して「逋脱の意思」(昭和27年の『税務と會社經理(全訂版)』においては「法人税の負担の減少」に変更)がないことを立証するということも予定されていない、ということです。132条1項が「法人税を免れる目的があると認められるものがある」ということを適用の要件としながら「同族會社の逋脱の意思を立證することを要しない」ということになるのは何故なのかという疑問が湧いてくる、ということであれば、それは、同項の「法人税を免れる目的があると認められるものがある」という部分に挿入されている「認められるものがある」という文言の意味を正しく理解していない、ということです。132条1項に挿入されている「認められるものがある」という文言の意味を正しく理解していれば、「同族會社の逋脱の意思を立證することを要しない」ということになるのは当然であるということになり、そのような疑問が湧いてくることはありません。そして、昭和25年の改正で「目的」が「結果」に変更されていますので、同改正以後、「意思」の立証を要しないということは、より一層、明確になった、と言ってよい状態となっています。

仮に、132条1項において、「法人税を免れる目的がある場合」(「認められるものがある」という文言が挿入されていない)とされていたとしたら、どのようなことが起こるのかというと、例えば、同じことを行って同じように法人税が少なくなるという結果になっているA社とB社がある場合に、A社は正直に法人税を少なくしようとしたことが記載されている資料を提出したりその旨を申述したりし、他方、B社はそのような資料を隠して提出せずに法人税を少なくしようとしたわけではないと申述したとすると、「合法的脱税」という性格のものに関しては、本来の「脱税」などとは異なり、同族会社の意思・意図・企図などを立証することは難しいため、結局、A社には同項が適用され、他方、B社には同項が適用されない、というようなことが起こることとなります。

もう少し細かくいうと、132条1項の条文が仮に「法人税の負担を不当に減少させる結果となるものがあるとき」ということになっていたとすれば、「もの」は、「結果」を立証する証拠でなければならないということになりますが、同項の実際の条文のように「法人税の負担を不当に減少させる結果となると

認められるものがあるとき」となっていると、「もの」は、「結果となるもの」ではありませんので、「結果」を立証する証拠である必要はなく、「税務署長」が客観的に見て「法人税の負担を不当に減少させる結果となると認められる」と判断する材料となる「もの」であればよい、ということになります。

この132条1項の中でも一番大事な部分がこのように解釈するべき文言となっているということは、「法人税の負担を不当に減少させる結果となるもの」がない場合であっても同項を適用されることがあるということを意味するため、納税者にとっては不利と言わざるを得ませんが、しかし、同項の制度を“正直者が馬鹿をみる”という制度にせずに課税の公平を保つという観点からすると、止むを得ないものと考えられます。

近年、132条1項の適用が問題となる事案においては、同項に「認められるものがある」という文言が存在することを看過した結果、国税当局がタックスプランニングを行った資料や申述をとることに執着し、一方、納税者がタックスプランニングを行った資料や申述をとられないように懸命になるという、あたかも脱税事案であるかのごとき現象まで生ずることとなってしまっているように見受けられます。私は、このようなおかしな現象が生じてきた原因の一つは、国税当局が132条1項に「認められるものがある」という文言が存在することと同項の適用の有無が「目的」ではなく「結果」で判断されるということを正しく理解して同項を正しく適用するということができていなかったことにあるのではないかと考えています。「法人税の負担を不当に減少させる結果となるもの」が存在することを立証する証拠を挙げなくても132条1項を適用することができるという強い権限を与えられている国税当局は、同項を正しく解釈して正しく適用するということ、そして、法人が利益の3割にも及ぶ税を少なくするためのタックスプランニングを行うことは経済合理性のある当然の行為である(つまり、タックスプランニングを行った資料や申述があっても、何ら不自然であるとか異常であるなどということではない)という企業経営の常識を正しく理解した上で、タックスプランニングを行った資料や申述に過度に依存して“正直者が馬鹿をみる”という執行を行うことがないようにするということ、この2点を十分に心掛ける必要があると考えています。

② 昭和25年の改正(「目的」を「結果」に変更する等の改正)から分かること

上記①において述べたとおり、132条1項は、昭和25年に、「法人税を免れる目的があると認められるものがある場合」という部分が「法人税の負担を不当に減少させる結果となると認められるものがあるとき」に改正されたわけですが、このように、「目的」を「結果」に変更しても、「目的」の判断は現実には「結果」を見て行われていたため、従前と何ら変わりはない、という捉え方もできるわけですが、従前と何ら変わりがないのであれば、改正理由がありませんので、改正を行ことは認められません。昭和25年の132条1項の改正に関しては、昭和23年から東京地裁で審査が行われていた事件が改正の契機の一つとなったとされています(IBM事件を契機としたみなし配当がある場合の株式の譲渡対価の額の調整に関する平成22年度の改正、配当を行った後の株式の譲渡損の計上に対処するための株式の帳簿価額の修正に関する令和2年度の改正、居住用住宅の消費税の仕入税額控除に関する令和2年度の改正など、争いが起こっている最中にその争いが生じないようにする改正を行うという例は、珍しいものではありません。)。

この事件は、昭和20年12月10日に132条1項に基づく課税決定が行われ、同月中に審査請求が行われたものの、2年以上も裁決が出されないという異例の状態が続き、その後、昭和23年に原告が東京地裁に提訴し、昭和26年4月23日に東京地裁で原告勝訴の判決が出されたものです。

この事件は、132条1項の「目的」を「結果」に変更する改正の切っ掛けとなったというだけでなく、「純経済上より見て不合理な行為」であるのか否かによって同項の適用の有無を判断するという、おそらく「経済」という観点を同項の適用の有無の判断に用いた最初の事件であると思われる点でも、注目するべきものです。

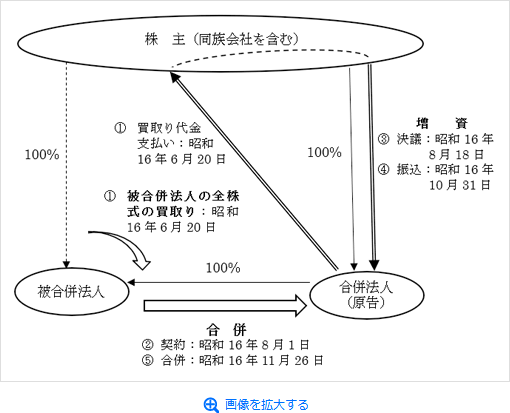

この事件は、合併を行った被合併法人の清算所得に対する課税が存在していた時期の事件であり、概要は、次の図(株主の構成など、一部は、判決文からの推測となっています。)のとおりとなっています。

- ※1

- 合併法人が被合併法人の株式を買い取らずに合併をすれば、合併法人株式や合併交付金を株主に交付しなければならず、その結果、被合併法人に清算所得が発生して課税される。

この事件においては、合併の直前に、合併法人が株主から被合併法人の株式を買い取って100%子会社とした上で、合併を行ったため、合併法人株式や合併交付金を交付する必要がなく、被合併法人に清算所得が発生しなかった。

そして、被合併法人の株式の買取り代金は、その一部が増資によって合併法人に還流している。 - ※2

- 被告(国側)は、「原告が税金逋脱の目的で被合併法人の全株式を買収したことは明白である」と主張した。

原告(納税者側)は、「常識ある経済人が税金逋脱の目的なくてもかかる行為をなすべきことは明らかである」と主張した。

東京地裁は、「吸収合併前に被合併法人の全株式を買収することは必ずしも同族会社にして始めてなしうるような行為、すなわち、純経済上より見て不合理な行為ではなく、かかる行為を選択する可能性は同族会社であると否とにより少しも差異のないことは明白である」「被合併会社の資産の値上りによる評価益に対する課税の機会を失う結果になるけれども、・・・特別の規定が必要」とした。

この事件は、その経緯からも窺われるとおり、国税当局にさまざまな問題を投げかけたものと推測されます。

判決文によれば、この事件において、原告は、「吸収合併前に被合併会社の全株式を合併会社が買収することは、被合併会社の株主が株式の買収には応ずるが、合併には応じない場合、又は、合併会社が被合併会社の株主を自己の株主に迎えることを欲せず、単に被合併会社の事業及び固定資産等を取得しようとする場合には最も合目的な行為であり、常識ある経済人が税金逋脱の目的がなくてもかかる行為をなすべきことは明らかである」と主張しています。

この原告の主張で注目すべきところは、原告自身は同族会社であるため、「吸収合併前に被合併会社の全株式を合併会社が買収すること」が必要な事情にあるわけではないにもかかわらず、非同族会社同士の合併であればそのようなことが必要であることがあるため、原告が行った吸収合併前の被合併会社の全株式の買収は132条1項の適用対象とはならない、と主張しているところです。

つまり、同族会社同士がそのまま素直な形で合併するとすれば、非同族会社同士が合併するよりも税制上で不利になることがあるという場合に、税金が減少するということを除けば必要がないにもかかわらず、合併会社が被合併会社の全株式の買収を行った上で合併を行ったというケースにおいて、非同族会社同士の合併でもそのようなことがあるので、このケースも132条1項の適用はない、と主張しているわけです。

このような比較主張は、後の2(3)において引用した大正12年の132条1項の創設時の株式の売買の事例と同じですので、同項の創設の趣旨を正しく踏まえた正しい主張ということになります。

上記①で述べたこととも関連しますが、この事件においては、次の原告(高裁では「被控訴人」)の高裁段階における主張から窺われるように、原告のもとに何らかの「利害得失を研究した上で選んだ」ということが確認できる資料が存在したり原告が「利害得失を研究した上で選んだ」という事実が確認できる状況にあったりした可能性が高いと推測されるにもかかわらず(そのような資料や状況がなかったとしたら、原告が次のように自らわざわざ「利害得失を研究した上で選んだ」ということを窺わせるようなことを述べる必要がない)、裁判においては、判決文を読む限り、被告は「利害得失を研究した上で選んだ」ということを確認できる資料や状況を示して「法人税を免れる目的」があったと主張しているわけではない、という点も興味深く、原告と被告の双方が132条1項の「認められるものがある」という文言を正しく解釈した上で主張を行っていると感じます。

「本件において本件一連の行為は被控訴人がこの行為形態を選ぶに先立ち、通常の合併の方法による行為形態との利害得失を研究した上で選んだとしても、」

判決文によれば、被告は、「原告主張事実は全部認める」とした上で、ⅰ「原告が被合併会社の全株式を買収したのは、合併契約のわずか四十日前であり」、ⅱ「原告も被合併会社も共に同族株主の同族会社であつた」、そして、ⅲ「原告は昭和十六年八月十八日の臨時株主総会において資本金二百万円を三百五十万円に増資する旨を決議し、新株三万株の内二万四千株を同族株主が引受け同年十月三十一日その全額の拂込を了している」(原告が支払った株式の買取り代金の一部が原告に増資という形で還流しているということ)を理由として、「原告が税金逋脱の目的で被合併会社の全株式を買収したことは明白である」と主張しています。

これに対して東京地裁は、次のように述べて被告の主張を退けています。

「同族会社の行為計算否認の規定は勿論同族会社を非同族会社よりも不利益に取扱うためのものではなく〔中略〕吸収合併前に被合併会社の全株式を買収することは必ずしも同族会社にして始めてなしうるような行為、すなわち、純経済上より見て不合理な行為ではなく、かかる行為を選択する可能性は同族会社であると否とにより少しも差異のないことは明白である」

そして、東京地裁は、「被合併会社の資産の値上がりによる評価益に対する課税の機会を失う結果」になるが、課税をするためには「特別の規定が必要」である、と述べています。

仮に、この事件が132条1項の昭和25年の改正後に起こっていたとしたら、この事件は、どのような展開となったのでしょうか。

この事件が132条1項の昭和25年の改正後に起こっていたとしたら、同項の適用の有無は「目的」ではなく「結果」で判断されることとなりますので、被告は、上記ⅰやⅲの主張をすることが必須ということではなくなり、次のような主旨の主張をすることが可能となります。

「非同族会社同士の合併であれば、「被合併会社の株主が株式の買収には応ずるが、合併には応じない場合、又は、合併会社が被合併会社の株主を自己の株主に迎えることを欲せず、単に被合併会社の事業及び固定資産等を取得しようとする場合」に該当しない場合には、吸収合併の前に被合併会社の全株式を買い取る理由はないか又は著しく乏しいと考えられる。本件においては、そのような場合に該当しないにもかかわらず、同族会社同士の合併であるが故に、そのようなことを行い、それによって清算所得が発生しなくなり、資産の値上がりによる評価益に対する課税の機会を失うという結果となっていると認められる。このため、本件は、132条1項の「法人税の負担を不当に減少させる結果となると認められるものがあるとき」に該当するものと認められる。」

この事件の東京地裁の判決文について、132条1項の「法人税を免れる目的」が「法人税の負担を不当に減少させる結果」に変更されていると仮定し、被告の上記ⅰとⅲの主張を上記の主張に置き換えて読んでみると、誰もがこの事件は平成25年の同項の改正の後に起こっていたとしたら被告が勝訴する可能性が高かったと判断するのではないでしょうか。

要するに、昭和25年の132条1項の「目的」を「結果」に変更する改正は、非同族会社であれば合併前に被合併法人の全株式を買収することは純経済上より見て合理的な行為であるから、同族会社の同様の行為は同項の適用を受ける「行為」ではない、という主張に対し、国側が「目的」を根拠とする上記ⅰやⅲの主張では十分に対抗できないため、同項を「結果」で判断するものに変更した改正であった、と見ることもできるわけです。

このように、132条1項の文言に関する昭和25年の改正を詳しく分析してみると、納税者にとっては不利となることが否めないものの、現在の同項の解釈に関して有益な示唆が得られることは、間違いありません。

2.132条1項の趣旨を正しく解釈する必要がある

(1)132条1項は、大正12年に、少数の個人株主が支配する法人とその個人株主との間の取引によって法人の税負担の軽減を図るものを防止する趣旨で創設された

132条1項は、大正12年に、個人株主が受ける配当に対する総合課税を回避するために創った「保全會社」と個人株主との間で取引を行って「保全會社」の税の負担の軽減を図るものを防止する必要があることを契機として創設されました。

大正12年の132条1項の創設時には、帝国議会において政府委員から次のような説明が行われています。

「七十三條ノ三ノ方ハデス、斯カル保全會社ト、其保全會社ヲ組織シテ居ル所ノ株主若クハ社員ガ一應ハ法律ニ適合スルヤウナ取引行爲ヲシテ、其行爲ガ實質ニ於テ所得税ヲ逋脱スルヤウナ結果ガアルト云フ場合ニ於テハ、政府ハデス、其行爲ヲ少ナクモ所得税額ノ計算上デハ之ヲ別個ノ方法ニ依ッテ算定スルコトガ出来ル、斯ウ云フコトニ規定シマシタ」(第四十六回帝国議会貴族院 所得税法中改正法律案外五件特別委員會議事速記録第五號 大正十二年三月二日、8頁)

この説明から分かるとおり、132条1項の創設の切っ掛けは、「保全會社」と個人株主との間の取引によって「保全會社」の税負担が少なくなるものに対処するということであったわけですが、次の政府委員の「個人的會社」に関する説明からも分かるとおり、同項が否認の対象とするものは、「保全會社」と個人株主との間の取引に止まるものではありませんでした。

「所謂個人的會社ガ其會社ヲ組織シテ居ル所ノ個人ト、ソレカラ又其法人ト實質ニ於テハ經済ガ共通デアリマスカラシテ、個人ト法人トノ間ニ巧ニ此法律行爲ヲ設ケマシテ、而シテ成ベク此ノ所得税ノ負擔ノ輕減ヲ圖ラムトスル各種ノ手段ヲ我々ハ見テ居リマス」(第四十六回帝国議会貴族院 所得税法中改正法律案外五件特別委員會議事速記録第二號 大正十二年二月二十一日、8頁)

(2)大正12年に132条1項を創設する際には、「政府」の自由裁量の制限を行うことが必要であると認識されていた

132条1項には、大正12年に帝国議会において可決成立した際に、「政府」の自由裁量に一定の制限をかけるさまざまな付帯事項が存在していました。

大正12年に、132条1項が創設された時には、その後の条に、次のとおり、「所得審査委員會」の決議によって同項の適用を決定するという規定が設けられていました。

「第七十三条ノ四 政府ハ前二条ノ規定ヲ適用セムトスルトキハ所得審査委員會ノ決議ニ依リ之ヲ決定ス」

また、132条1項の創設時には、次のとおり、「政府」の自由裁量の範囲が広いため、「頗ル危険ノモノ」であるとか「不安ノモノ」であるとかという意見も述べられています(大正12年の帝国議会の議事録を読むと、他にも同旨の意見が出されていたことを確認することができます。)。

「如何ニモ此規定ヲ拜見致シマスルト云フト、政府ノ自由裁量ノ範圍ノ廣イモノデアリマシテ、頗ル危険ノモノデアリ、不安ノモノデアルト思フノデアリマス」(第四十六回帝国議会貴族院 所得税法中改正法律案外五件特別委員會議事速記録第二號 大正十二年二月二十一日、1頁)

また、132条1項の創設時には、議員から次のように「裁量ノ餘地ノナイヤウニ」定めることができないのかという質問もなされています。

「勿論御裁量ノ餘地ガアルノデアルカラ御斟酌ハアルダラウト思ヒマスガ、併シソコニ斟酌ノアルト云フコトニナルコトガ茲ダマダ危険ノコトデアッテ、ソレガ會社ナリ其他財界ニ不安ヲ與ヘルノ原因ニナラウト思ヒマス、モット此條件ヲ定メルニ付テ裁量ノ餘地ノナイヤウニ、ハッキリト極メラレルヤウナコトデ出来ヌモノデアリマセウカ」(同前2頁)

この質問に対して、政府委員は、次のように、「審査委員會ノ審査ニ付議」するということ、そして、「餘リ不當不利ノコトハ致サナイヤウニ、當局ト致シマシテハ十分留意イタシタイ」答えています。

「法律ノ規定カラ見マシテモ此處ニ審査委員會ノ審査ニ付議シテ、之ヲ適用スルト云フコトニ致シマシテ、何モ餘リ不當不利ノコトハ致サナイヤウニ、當局ト致シマシテハ十分留意イタシタイト思フノデアリマス」(同前3頁)

そして、132条1項を創設するに当たっては、貴族院の委員会審議において「希望條件」というものが出されており、その「希望條件」には、次のような記載がなされていました。

「能ク其事業ノ性質ニ参酌シ、税務官吏ノ専恣ヲ豫防スル方法ヲ講セラレンコトヲ希望ス」(第四十六回帝国議会貴族院 所得税法中改正法律案外六件特別委員會議事速記録第八號 大正十二年三月十三日、2頁)

この「希望條件」に対し、政府委員は、次のように回答しています。

「税法ヲ適用スルニ當リマシテハ各々ノ保全會社ノ事業ノ性質等ニ十分ニ鑑ミマシテ課税ヲ致シマスル上ニ、實際無理ガ無イヤウニ務メマスルコトハ申スマデモナイコトデゴザイマシテ、其趣意ニ依リマシテ實行イタシタイト考ヘマス」(同前)

このように、132条1項には、その創設時から、その条文の文言から読み取れることに止まらず、「所得審査委員會」の事前の審議を通らなければ適用しないということ、不当不利な課税をしないように十分留意するということ、法人の事業の性質を参酌し法人の事業の性質等に十分に鑑みて課税をするということ、税務官吏の専恣を防ぐということ、無理がないように努めるということなどの付帯事項が存在し(大正12年の帝国議会の議事録には、上記に引用したもの以外にも、政府委員から同様の回答が複数あったことが記録されています。)、これらが守られることを前提として、同項が可決成立しているわけです。

このため、現在も、132条1項の条文を解釈する場合には、他の規定には存在しないこのような付帯事項を無視することは許されず、このような付帯事項をも考慮した解釈をすることが必要となります。

このような付帯事項がどのような性質のものかというと、いずれも「政府」の

自由裁量を認めつつもそれに一定の制限をかけるというものとなっています。

(3)大正12年に132条1項を創設する際には、「逋脱」の目的がないものと非同族会社も行うものには、同項を適用対象としないこととされている

大正12年に創設された132条1項は、その創設時の文言にあるとおり、「所得税逋脱ノ目的」があるものに適用され、「所得税逋脱ノ目的」がないものには適用されないこととなっていたわけですが、帝国議会における次の政府委員の説明からも、「實際ノ適用ニ於テ」、「所得税逋脱ノ目的」がないものは同項の適用対象とはしないというものであったことを確認することができます。

「實際ノ適用ニ於テ、其會社ガ特ニ此法律ヲ―現行ノ所得税法ヲ潜ッテ、サウシテ其租税ノ輕減ヲ圖ルノデアルト云フヤウナモノデナイト云フコトノ心證ヲ得マシタナラバ、必シモ適用ハ致サヌ積リデアリマス」(第四十六回帝国議会貴族院 所得税法中改正法律案外五件特別委員會議事速記録第二號 大正十二年二月二十一日、1頁)

この説明は、「現行ノ所得税法ヲ潜ッテ」という部分から、132条1項が税法の規定の潜脱行為を防止するための規定として設けられたということも確認することができるものとなっており、その後、昭和25年の改正により「免れる」が「不当」に変更されたことによって同項が税法の規定の濫用潜脱を防止するための規定であることが更に明確になったと考えていますが、この論点について述べると、本稿の主題から離れてしまいますので、ここでは、この説明から「實際ノ適用ニ於テ」も「租税ノ輕減ヲ圖ルノデアルト云フヤウナモノデナイ」ものには同項を適用しないこととされていたということを確認するに止めることとします。

また、大正12年の132条1項の創設時には、同族会社が行った行為が同項を適用する行為に該当するのか否かということは、同族会社が行った行為を非同族関係が行う行為と比較することによって判断をすることが予定されていたことも確認することができます。大正12年の132条1項の創設時に、帝国議会において、同項を適用する例について、政府委員から次のような説明が行われています。

「例ヘバ私ガ郵船會社ノ株ヲ持ッテ居ル、之ヲ何カ或會社ニ賣ッテ仕舞ッタ、又郵船會社ノ株ヲ欲シクナッタカラト云ッテ一年二年經ッテカラ買フト云フコトデアルナラバ、必シモ其間ニ脱税トカ何トカ云フ行爲ガアルモノトモ認メラレマスマイガ、

併シ今私ガ御話イタシマシタヤウニ、六月三十日ガ配當期デアルト云フ時ニ、六月二十五日頃ニ自分ノ組織シテ居ル會社ニ賈ッテ、七月一日カ二日ニ買返シタト云フヤウナコトニナリマシテハ、確カニ脱税行爲ガアッタト認メテ差支ナイ、斯様ニ思フノデアリマス」(第四十六回帝国議会貴族院 所得税法中改正法律案外五件特別委員會議事速記録第五號 大正十二年三月二日、9頁)

この政府委員が説明した2つの例(改行後の冒頭の「併シ今私ガ御話イタシマシタヤウニ」の前後の例)においては、いずれも、法人は、時価で株式を取得し、配当を受け取り、その後、時価で株式を譲渡しているため、それらの行為を個別に見ていくと、何ら不自然でも不合理でもなく、いずれの法人にも、株式の譲渡損が生ずることとなります。しかし、後の例で行われている行為は、株主と法人とが同族関係にないそれぞれ経済的に別の存在であったとしたら行われるはずのない行為であるという点で、前の例で行われている行為とは異なっています。このため、後の例には132条1項が適用されるということになっているわけです。

この説明から、132条1項は、株主と法人が同族関係にあって経済的に一体であるという場合に、その株主と法人が行った行為について、その株主と法人をありのまま経済的に一体と捉えて同項を適用するべき行為であるのか否かを判断するというものではなく、そのような場合であっても、その株主と法人が行った行為について、同族関係にない株主と法人が行うと想定される行為と比較することにより、同項を適用するべき行為であるのか否かを判断するというものとして創られた、ということを明確に確認することができます。

このことは、非同族会社も行うという行為には132条1項を適用しない、ということを意味します。

(4)昭和25年の132条1項の改正においては、同項によって課税するものは、「社会通念」によって受け入れられるものでなければならないとされている

132条1項は、昭和25年に改正されていますが、この改正前の同項は、次のようなものとなっていました。

「(同族会社の行為又は計算の否認)

第三十四条 政府は、同族会社の行為又は計算で法人税を免れる目的があると認められるものがある場合においては、その行為又は計算にかかわらず、政府の認めるところにより、課税標準を計算することができる。」

昭和25年の改正により、132条1項は、次のようなものとなりました。

「(同族会社の行為又は計算の否認)

第三十四条 政府は前三条の規定により課税標準若しくは欠損金額又は法人税額の更正又は決定をなす場合において、同族会社の行為又は計算でこれを容認した場合においては法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、政府の認めるところにより、当該法人の課税標準又は欠損金額を計算することができる。」

昭和25年の改正においては、上記のとおり、「前三条の規定により課税標準若しくは欠損金額又は法人税額の更正又は決定をなす場合において」という文言と「同族会社の行為又は計算でこれを容認した場合においては」という文言が追加されるとともに、改正前に「法人税を免れる目的がある」となっていた部分が「法人税の負担を不当に減少させる結果となる」に改められています。

この昭和25年の132条1項の改正に関しては、上記1(5)②で述べた改正(「目的」を「結果」に変える改正)の部分を除けば、その文言自体は、大正12年の創設の趣旨や大正15年の改正の趣旨を変えるものではないということになります。

しかし、この昭和25年の132条1項の改正は、法人税制が昭和22年の全部改正で賦課課税制度から申告納税制度に変わったことに対応するための改正という内容のものとなっており、しかも、この改正に合わせて昭和25年に同項の詳細な解釈が国税庁から「通達」という形で外部に公表されていますので、この改正は、同項の前提となっている法人税制そのものが賦課課税制度から申告納税制度に変わったことと詳細な解釈通達が公表されたことまで含めて、その趣旨や内容を理解する必要があります。

昭和25年の132条1項の改正時に、この改正の企画立案及び条文案の作成を行った大蔵省主税局に在籍しておられた忠佐市氏は、この改正について、「申告納税制度のもとにおける行為計算否認の規定のあり方については、昭和二五年の改正に持越された感がある。」(忠佐市『課税所得の概念論・計算論』531・532頁、大蔵財務協会、昭和55年1月10日)と説明しておられます。この説明は、昭和22年の改正で法人税の制度が賦課課税制度から申告納税制度に改正された際に、本来は、132条1項についても、申告納税制度に対応する内容のものに改正しておかなければならなかったが、それが遅れて、同項については昭和25年の改正で申告納税制度に対応する内容のものに改正された、ということを言うものです。

忠佐市氏は、132条1項の改正を含む法人税法の改正法が成立した昭和25年3月31日の約1月前の同年2月15日に発行された『租税法の基礎理論』(大蔵財務協会)という著書において、同項について、従前の説明どおり、「法人税を免れる目的があると認められる場合」(155頁)や「客観的に法人税を過少ならしめるためになされたものと判断される場合」(同前)に同項が適用されると説明しておられます。

しかし、忠佐市氏は、132条1項の改正後、昭和25年9月25日に発遣された旧法人税基本通達(直法1―100)の中に設けられた旧法人税基本通達355《同族会社の行為計算の否認の類型》において同項が適用される11項目が公表されてから約1月後の同年10月30日に発行された『租税法要論』(日本評論社)という著書においては、同項の新たな文言である「法人税の負担を不当に減少させる」という部分をとりあげて、次のように、従前の説明とは異なる説明をしておられます。

「不当に法人税額を減少させるということは、このように客観的に観察して、通常の法人経理においてはとられなかつたような事実が、同族会社であるがためにとり入れられて、その結果、税額の均衡を失するとの判断が社会通念によつて受け入れられることを指すものであり」(200頁)

この説明は、申告納税制度の下では、従前の賦課課税制度の下とは異なり、132条1項を適用するものは「社会通念によつて受け入れられること」が必要であると述べたものであって、「社会通念」によって受け入れられるのか否かということを同項の適用の有無の判断に用いるとしたものということになります。

勿論、この説明は、132条1項の従来の趣旨を変更するものとは解されませんが、新たな文言である「法人税の負担を不当に減少させる」という部分について、従来は語られることのなかったことを新たに述べていることも、間違いありません。ただし、昭和25年の改正で132条1項の「税務署長は・・・できる」という基本構造が変更されているわけではありませんので、この説明は、上記1(5)①において引用した明里長太郎氏の説明の中の「客観的に逋脱の目的が認められることについて税務行政上の慣例によるいわゆる逋脱行爲の類型等より抽象し得られる規準に従わなければならないのである。」という部分について、「目的」を「結果」に変更した上で、「規準」という部分に「規準で社会通念によって受け入れられるもの」というように「社会通念」で受け入れられるものでなければ同項によって課税を行うことはできないということを追加したものと解する必要があります。

この説明は、昭和25年9月25日に132条1項の詳細な解釈が国税庁から「通達」という形で外部に対して正式に公表されていることからしても、十分、首肯できるものです。

私の経験からしても、大蔵省主税局の職員(忠佐市氏は、上記の『租税法要論』を著された時には、大蔵省主税局の調査課長を務めておられます。)が税制改正の直後にその改正について大蔵省主税局が改正の趣旨や内容としたものと異なることを書籍や雑誌に書くなどということは、あり得ないことです。

昭和25年の132条1項の改正において、「社会通念」によって受け入れられずに同項が適用されることとなるものとして想定されていたものは、旧法人税基本通達355に示されていた「過大出資」「高価買入」「低価譲渡」「寄附金」「無収益資産譲受け」「過大給与」「業務無従事社員への給与」「用益贈与」「高額賃貸借」「不良債権肩代り」「債務無償引受け」という11項目のようなものであったと思われます。

この旧法人税基本通達355は、昭和44年の法人税基本通達の制定前まではそのまま存続していましたが、昭和40年までの法人税法の改正によって対処が可能となっていると判断されて、昭和44年の法人税基本通達の制定の際に、「法令に規定されており、または法令の解釈上疑義がなく、もしくは条理上明らかであるため、特に通達として定める必要がないと認められた」(「既往通達の存廃一覧表」、昭和44年)という理由で廃止されています(忠佐市氏は、この廃止に対しては、「同族会社の行為計算否認の規定は現形のままで存続しているのにかかわらず、この旧通達が、なぜ、そっくり削除されたのであるのか、その理由はそれなりにたしかめられるべきものである。」(忠佐市『課税所得の概念論・計算論』536頁、大蔵財務協会、昭和55年1月11日)というように、批判的な見解を述べておられます。)。

しかし、「社会通念」によって132条1項が適用されてよいものか否かということを判断するという昭和25年の改正の考え方は、昭和44年以後、その「社会通念」の内容が分かりにくくなっているとはいえ、申告納税制度の下における同項の趣旨として、大正12年の同項の創設の趣旨及び大正15年の改正の趣旨に加えて、「法人税の負担を不当に減少させる」という文言が残り続ける限り引き継がれる必要があるものと考えられます。

(5)132条1項の趣旨からすると、非同族会社も行う行為又は計算は否認の対象とせず、かつ、「社会通念」によって受け入れられる行為又は計算は否認の対象としないことで、「税務署長」の自由裁量の制限を行う必要があるということになる

上記(1)から(4)までにおいて述べてきたことを踏まえて、自由裁量の制限をどのようにして行うべきかということを考えてみると、大正12年の132条1項の創設時と昭和25年の改正時に、同項を適用するべきではないとされていたものを同項の適用対象とはしないとすることにより、自由裁量の制限を行うというのが正しい対応となるように思われます。

大正12年の132条1項の創設時に、同項を適用するべきではないとされていたものを帝国議会の議事録から確認してみると、上記(3)において述べたとおり、ⅰ 逋脱(租税回避)の目的で行ったものではないもの、ⅱ 非同族会社であっても行うものの二つになるものと考えられます。このⅰに関しては、上記1(5)②において述べたとおり、昭和25年の改正で132条1項は「目的」ではなく「結果」で同項の適用の有無を判断するということに変更されていますので、同年以後、自由裁量の制限とはなりにくくなっていると言わざるを得ません。

昭和25年の改正では、上記(4)におい確認したとおり、「社会通念」によって同項を適用することが受け入れられるものに同項を適用するということとされました。

このため、初めに、非同族会社であっても行う行為と計算を132条1項の適用対象から除き、次に、残ったものについて、社会通念によって同項を適用することが受け入れられないというものを同項の適用対象から除く、ということによって

自由裁量の制限を行う必要があるということになるものと考えます。

昭和44年の改正で旧法人税基本通達355が廃止されたことによって昭和25年の132条1項の改正時に想定されていた「社会通念」の内容が明確ではなくなっているとはいえ、同項の改正の経緯を踏まえると、

自由裁量の制限は、上記のようにして行うのが正しい対応となると思われます(旧法人税基本通達355において示されていた11項目に関しては、132条1項を現在の形にした昭和25年の改正において想定されていた「社会通念」とはどのようなものであるのかということを知る上で意義があり、また、その全てを他の規定で否認することが他の規定の正しい解釈と言い得るのかというような疑問もあると感じられますので、そのような点も含めて、同通達に示されていた「社会通念」というものがどのようなものかということを明確にする必要があると思っていますが、それは、同項の「不当」の意味内容を明確にすることに他ならず、冒頭においても述べたとおり、本稿の主題から離れてしまいますので、別稿に譲りたいと思います。)。

132条1項の「税務署長」の自由裁量の制限が上記のようにして行われるということになると、同項に関しては、行政事件訴訟法30条の「裁量権の範囲をこえ又はその濫用があつた場合」は、他の自由裁量の規定よりも少し広く解されるということになるのではないでしょうか。

以上

この連載の記事

テーマ

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。