更新日 2022.01.17

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 足立 好幸

令和3年12月24日に閣議決定された令和4年度税制改正大綱では、令和4年4月1日以後に開始する事業年度から適用されるグループ通算制度についても改正が盛り込まれました。

当コラムでは、令和4年度税制改正大綱に基づき、グループ通算制度に関する改正事項についてその内容とポイントを解説します。

はじめに

令和4年度税制改正大綱が令和3年12月10日に自由民主党・公明党から公表され、令和3年12月24日に閣議決定された。

令和4年度税制改正大綱では、令和4年4月1日以後に開始する事業年度から適用されるグループ通算制度に関する改正事項も記載されている。

そこで、本稿では、グループ通算制度に関する改正事項について、令和4年度税制改正大綱を読み解くことで、その内容とポイントを解説したい。

なお、本稿は、令和4年度税制改正大綱に基づき執筆しているため、今後、公布される法令や財務省から公表される税制改正の解説(以下「財務省解説」という)で最終的な取扱い(趣旨を含む)を確認することをお勧めする。

また、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

1.グループ通算制度改正の概要

令和4年度税制改正では、グループ通算制度の施行に伴い、次の見直しが行われることとなる。

| 改正事項 | 改正内容 | |

|---|---|---|

| 1 | 投資簿価修正制度の見直し | グループ通算制度からの離脱時の投資簿価修正について、企業買収時のプレミアム相当額が株式譲渡原価に含まれないという問題がM&Aの障害になることが懸念されていることなどを踏まえ、離脱時に通算子法人株式の帳簿価額とされるその通算子法人の簿価純資産価額にその資産調整勘定等対応金額(プレミアム相当額)を加算することができる措置を講ずる。 |

| 2 | 離脱時の時価評価の対象資産の見直し | グループ通算制度からの離脱等に伴う資産の時価評価制度について、時価評価資産から除外される資産から帳簿価額1,000万円未満の営業権を除外する。 |

| 3 | 利子税に相当する通算税効果額の取扱い | 益金不算入及び損金不算入の対象となる通算税効果額から、利子税の額に相当する金額として各通算法人間で授受される金額を除外する。 |

| 4 | 繰越欠損金の切捨て、特定資産譲渡等損失額等の損益通算制限又は損金算入制限に係る支配関係5年継続要件の見直し | 共同事業性がない場合等の通算法人の欠損金額の切捨て、共同事業性がない場合等の損益通算の対象となる欠損金額の特例及び通算法人の特定資産に係る譲渡等損失額の損金不算入の適用除外となる要件のうち支配関係5年継続要件について見直しを行う。 |

| 5 | 外国税額控除の当初申告固定措置及び進行事業年度調整措置に係る改正 | 税務当局が調査を行った結果、進行事業年度調整措置を適用すべきと認める場合には、通算法人に対し、その調査結果の内容 (進行事業年度調整措置を適用すべきと認めた金額及びその理由を含む) を説明し、その説明と異なる申告をした場合は、税額控除不足額相当額又は税額控除超過額相当額に係る固定措置を不適用とするなど、外国税額控除に係る当初申告固定措置について改正を行う。 |

2.投資簿価修正の見直し

[令和4年度税制改正大綱]

投資簿価修正制度について、通算子法人の離脱時にその通算子法人の株式を有する各通算法人が、その株式 (子法人株式) に係る資産調整勘定等対応金額について離脱時の属する事業年度の確定申告書等にその計算に関する明細書を添付し、かつ、その計算の基礎となる事項を記載した書類を保存している場合には、離脱時に子法人株式の帳簿価額とされるその通算子法人の簿価純資産価額にその資産調整勘定等対応金額を加算することができる措置を講ずる。

(注1) 対象となる通算子法人からは、主要な事業が引き続き行われることが見込まれていないことにより通算制度からの離脱等に伴う資産の時価評価制度の適用を受ける法人を除く。

(注2) 上記の「資産調整勘定等対応金額」とは、上記の通算子法人の通算開始 ・ 加入前に通算グループ内の法人が時価取得した子法人株式の取得価額のうち、その取得価額を合併対価としてその取得時にその通算子法人を被合併法人とする非適格合併を行うものとした場合に資産調整勘定又は負債調整勘定として計算される金額に相当する金額をいい、子法人株式の時価取得が段階的に行われる場合又は通算グループ内の複数の法人により行われる場合には、各通算法人の各取得時における調整勘定として計算される金額に対応する金額に取得株式数割合を乗じて計算した金額の合計額とする。

(注3) 資産調整勘定等対応金額は、上記の通算子法人を被合併法人等とする非適格合併等が行われた場合には0とする。

(注4) 連結納税制度からグループ通算制度に移行したグループの連結開始・加入子法人についても、対象とする。

(1) プレミアム相当額が株式譲渡原価に算入されない問題が解消

グループ通算制度における投資簿価修正制度は、通算子法人が通算グループから離脱する場合、その離脱法人の株式を所有する通算法人において、その離脱法人の株式の帳簿価額を離脱法人の離脱直前の簿価純資産価額に修正することとしており、株式の取得価額に企業買収時のプレミアム相当額が含まれている場合、そのプレミアム相当額が株式譲渡原価に算入されず、その分、株式譲渡益が増加(又は株式譲渡損が減少)してしまう問題があり、グループ通算制度の適用がM&Aの障害となることが懸念されていた。

このような状況の中、企業買収時のプレミアム相当額を資産調整勘定等対応金額として離脱法人の離脱直前の簿価純資産価額に加算することで、企業買収時のプレミアム相当額が株式譲渡原価に算入されないという問題が生じないよう見直しが行われることとなった。

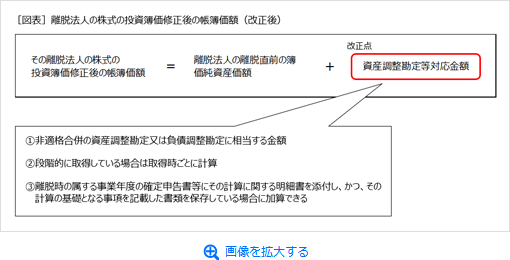

改正後の離脱法人の株式の投資簿価修正後の帳簿価額の計算方法は次のとおりとなる。

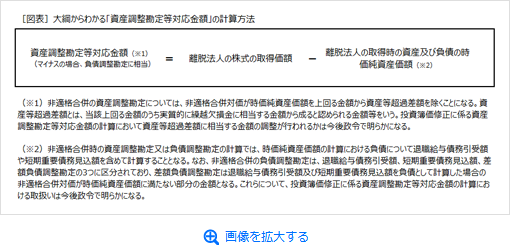

この「資産調整勘定等対応金額」の具体的な計算方法は、今後公布される法令で明らかになるだろうが、大綱から読み解くと「資産調整勘定等対応金額」は非適格合併時の資産調整勘定又は負債調整勘定に準じて、おおよそ次のように計算されることになるだろう(なお、離脱法人の株式の全部を一括で取得しているものとする)。

なお、離脱法人の株式を段階的に取得している場合は、取得時ごとに計算することになる。

また、資産調整勘定等対応金額を「非適格合併を行うものとした場合に資産調整勘定又は負債調整勘定として計算される金額に相当する金額」としていることから、ディスカウント部分に相当する負債調整勘定についても調整(マイナス金額の加算調整)を行うことになると考えられる。その場合、改正前と比べて投資簿価修正後の株式の帳簿価額(つまり、株式譲渡原価)が減少し、株式譲渡益が増加(株式譲渡損が減少)することになるため、必ずしも納税者に有利な改正にはならない点に注意が必要である。

この点、大綱では、離脱時の属する事業年度の確定申告書等にその計算に関する明細書を添付し、かつ、その計算の基礎となる事項を記載した書類を保存している場合に資産調整勘定等対応金額を加算することができると記載されているが、資産調整勘定等対応金額が負債調整勘定に相当する金額となる場合、強制適用になるのかも気になるところである。

(2) 連結納税制度からグループ通算制度に移行した子法人についても適用対象に

改正後の投資簿価修正は、連結納税制度からグループ通算制度に移行した通算子法人の株式も適用対象となるため、その点も一安心といえるだろう。但し、過去の取得時に遡り、資産調整勘定等対応金額の計算を行う必要が生じることにも留意が必要である。

(3) 改正後の計算例

以上について、簡単な前提条件で、改正前と改正後の計算例について示したい。

[前提条件]

- 離脱法人の株式の取得価額:100(プレミアム相当額60)

※グループ通算制度開始前又は加入時の取得価額。本ケースでは100%分を一括で取得しているものとする。

- 離脱法人の株式の取得時の資産及び負債の時価純資産価額:40

- 資産調整勘定等対応金額:60(100-40)

※株式の取得価額に含まれるプレミアム相当額60と一致する。

- 離脱法人の株式の売却価額:100

※ 本ケースでは100%分を一括で売却しているものとする。

- 離脱法人の離脱直前の簿価純資産価額:40

[株式譲渡損益の計算]

①単体納税制度を適用している場合

株式譲渡益=株式譲渡対価100-株式譲渡原価100=0

→ 投資簿価修正は行われない。

②改正前のグループ通算制度を適用している場合

株式譲渡益=株式譲渡対価100-株式譲渡原価40=60

→ 改正前の投資簿価修正が行われると、離脱法人の株式の帳簿価額が離脱法人の離脱直前の簿価純資産価額40に修正される。

③改正後のグループ通算制度を適用している場合

株式譲渡益=株式譲渡対価100-株式譲渡原価100=0

→ 改正後の投資簿価修正が行われると、離脱法人の株式の帳簿価額が離脱法人の離脱直前の簿価純資産価額40と資産調整勘定等対応金額60の合計額100に修正される。

プロフィール

税理士・公認会計士 足立 好幸(あだち よしゆき)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

- 著書等

-

- 『グループ通算制度の実務Q&A』(中央経済社)

- 『グループ通算制度の税効果会計』(中央経済社)

- 『グループ通算制度移行・採用の有利・不利とシミュレーション』(清文社)

- 『早わかり 連結納税制度の見直しQ&A ―グループ通算制度の創設で何が変わる?』(中央経済社)

- 『ケーススタディでわかる連結納税申告書の作り方』(中央経済社)

- 『連結納税の組織再編税制ケーススタディ』(中央経済社)

- 『グループ法人税制Q&A』(清文社)など多数。

ホームページURL

税理士法人トラスト

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。