更新日 2024.01.12

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ会計システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC企業グループ会計システム小委員会委員

公認会計士・税理士 大谷 信介

令和6年度税制改正大綱の「外形標準課税の見直し」の内容と税効果会計の実務への影響を記載しています。

当コラムのポイント

- 令和6年度税制改正大綱において、外形標準課税の見直しがありました

- 新たに外形標準課税の適用対象となる場合、法定実効税率の見直しが必要です

- 最短で令和6年3月期決算の税効果会計の実務から影響する可能性があります

- 企業グループの損益に影響する改正であることから注意が必要です

- 目次

-

令和5年12月22日に令和6年度税制改正大綱が閣議決定されました。主要な改正項目の中で、「外形標準課税の見直し」が今後の税効果会計の実務に影響することから、当コラムにて見直しの内容と税効果会計の実務への影響を解説します。

1.外形標準課税の見直しの内容

(1) 見直しを検討した背景

法人事業税の外形標準課税は、税負担の公平性の確保、応益課税としての税の性格の明確化、税収の安定性等の観点から、2004年度(平成16年度)に導入されました。

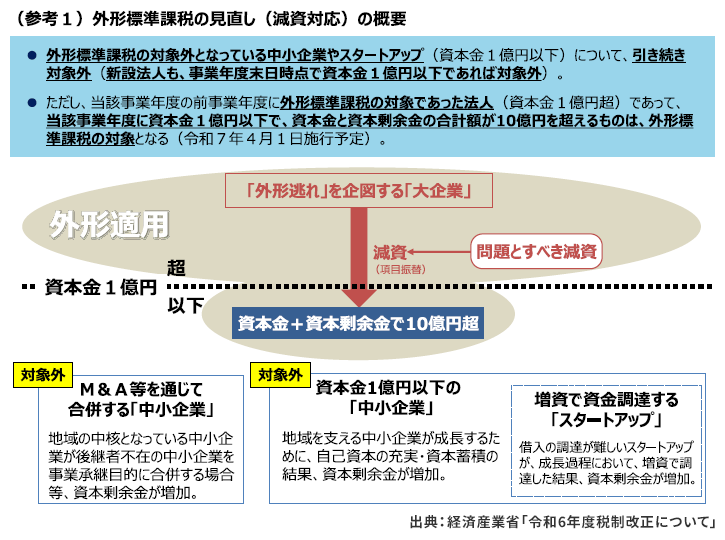

しかしながら、総務省の「第7回 地方法人課税に関する検討会」では、現在の制度の適用状況について、2点の課題が挙げられています。

- ①資本金1億円以下への減資を中心とした要因により、外形標準課税の対象法人数は導入時に比べて約3分の2まで減少していること

(特に、財務会計上、資本金から資本剰余金へ項目振替を行う事例が多いとの表記あり) - ②企業グループにおいて、持株会社化・分社化の際に100%子会社の資本金を1億円以下に設定するなど、企業活動の実態が変わらない一方で、課税方式の選択を意図して資本金の額を設定する企業行動につながっている可能性があること

このような状況を踏まえ、令和5年度税制改正大綱において、地方税収の安定化・税負担の公平性といった制度導入の趣旨を損なうおそれがあることから、「外形標準課税の対象から外れている実質的に大規模な法人を対象に、制度的な見直しを検討する」と公表され、今回、令和6年度税制改正大綱にて法人事業税(外形標準課税)の見直しがおこなわれました。

(2) 外形標準課税の見直し内容

今回の改正は外形標準課税の対象法人数の減少を踏まえ、課税対象を中小企業やスタートアップに広げるのではなく、大企業の減資や100%子法人等への対応として、以下①②の見直しを講ずるとされています。

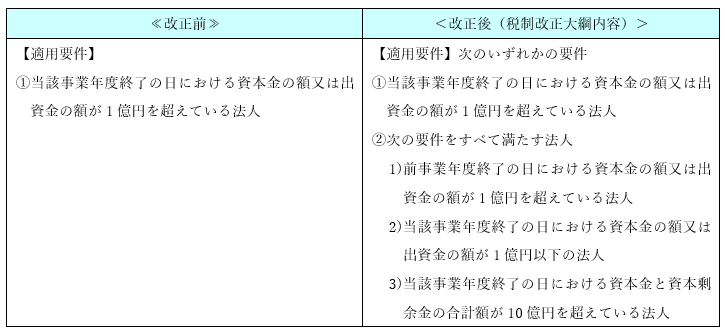

① 大企業の減資への対応

- 1)改正内容

外形標準課税の対象法人は、現行基準である資本金1億円超はそのまま維持する。

ただし、当分の間、前事業年度に外形標準課税の対象であった法人であって、当該事業年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とする追加基準を設ける。

- 2)適用時期

上記の改正については、令和7年4月1日に施行し、同日以後に開始する事業年度から適用する。

なお、施行日は令和7年4月1日となりますが、改正内容には公布日以後に減資をする場合の措置も講じられていることから、適用要件の確認はしっかりとおこなう必要があります。

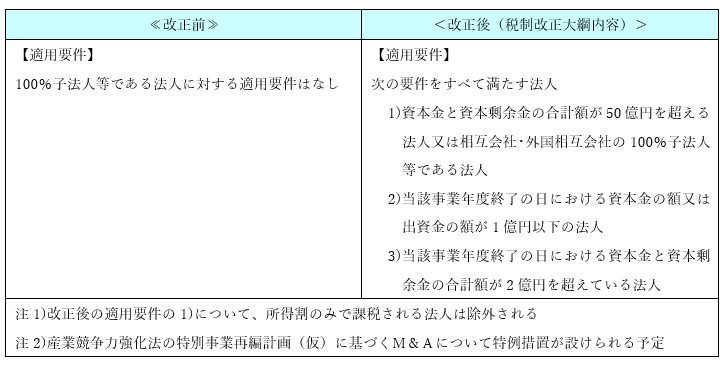

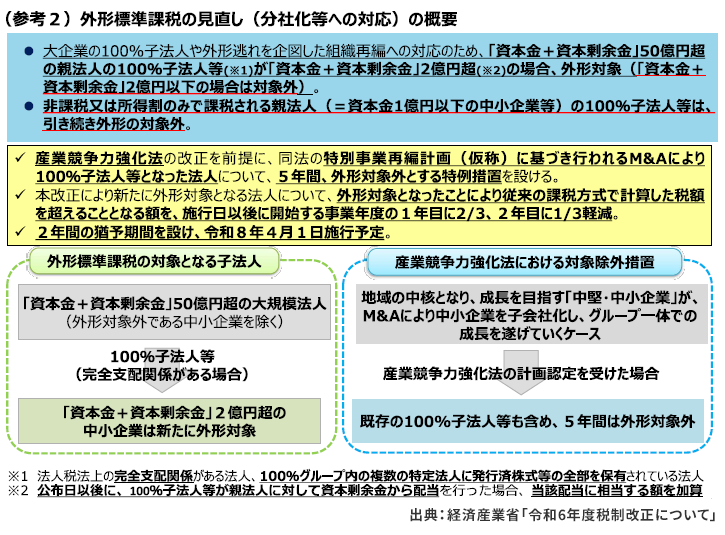

②100%子法人等への対応

- 1)改正内容

資本金と資本剰余金の合計額が50億円を超える法人又は相互会社・外国相互会社(特定法人)の100%子法人等のうち、当該事業年度末日の資本金が1億円以下で、資本金と資本剰余金の合計額(公布日以後に、当該100%子法人等がその100%親法人等に対して資本剰余金から配当を行った場合においては、当該配当に相当する額を加算した金額)が2億円を超えるものは、外形標準課税の対象とする。

上記の100%子法人等とは、「特定法人との間に当該特定法人による法人税法に規定する完全支配関係がある法人」及び「100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人」となります。

- 2)適用時期

上記の改正については、令和8年4月1日に施行し、同日以後に開始する事業年度から適用する。

なお、上記の改正では、新たに外形標準課税の対象となる法人について、外形標準課税の対象となったことにより従来の課税方式で計算した税額を超えることとなる額のうち、次に定める額を、法人事業税額から控除する措置が講じられる。- ・令和8年4月1日から令和9年3月31日までの間に開始する事業年度

当該超える額に3分の2の割合を乗じた額 - ・令和9年4月1日から令和10年3月31日までの間に開始する事業年度

当該超える額に3分の1の割合を乗じた額

- ・令和8年4月1日から令和9年3月31日までの間に開始する事業年度

2.税効果会計の実務への影響

(1) 税効果会計の実務への影響時期

税効果会計に係る会計基準の適用指針「企業会計基準第28号(公表日2022年10月28日に基づく条項を記載)」(以下、適用指針)第44項では、繰延税金資産及び繰延税金負債の額は、決算日において国会で成立している税法に規定されている方法に基づき、将来の会計期間における減額税金又は増額税金の見積額を計算することとされています。

今回の改正により、新たに外形標準課税の適用対象となる場合には、改正の施行日以後に開始する事業年度の法人事業税(所得割)の適用税率が変わり、法定実効税率に影響を及ぼします。

したがって、決算日までに令和6年度税制改正が公布され、法定実効税率の変更が見込まれる場合には、変更後の法定実効税率を用いて繰延税金資産及び繰延税金負債の金額を計算する必要があります。

一方、決算日後に公布された場合には法定実効税率を見直しする必要はなく、税効果会計に関する注記で影響額等を記載する必要があります。

現段階では令和6年度税制改正の公布はされておりません。

3月決算法人においては、仮に3月31日に公布された場合、新たに外形標準課税の適用が見込まれる法人の法定実効税率を見直し、令和6年3月期の繰延税金資産等の計算をおこなう必要があります。

(2) 法定実効税率の見直し

①法定実効税率の変更ポイント

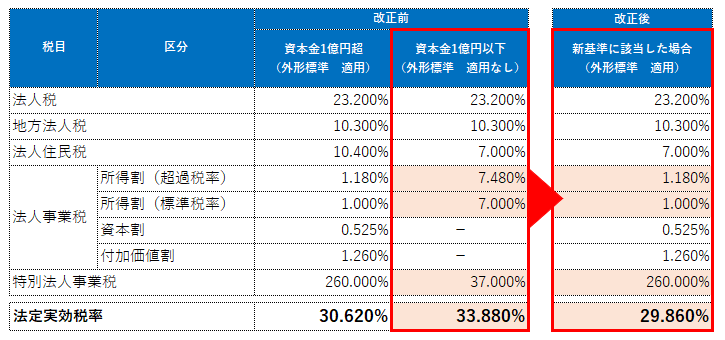

以下の図表は、仮に税制改正により新たに外形標準課税の適用対象となった場合の法定実効税率の見直し例となります。なお、当資料は東京都の税率に基づき試算した結果となります。

(注)赤枠内の法人住民税の税率は標準税率を使用し、計算しています

②法定実効税率の見直しをおこなう事業年度

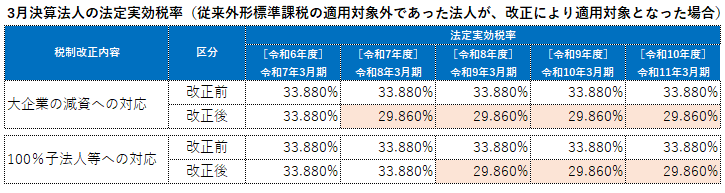

以下の図表は、3月決算法人で新たに外形標準課税の適用対象となった場合の適用時期の事例となります。今回の改正は「大企業の減資への対応」と「100%子法人等への対応」があることから、それぞれの施行日と適用事業年度には注意が必要です。

③実務上の留意点

- 1) 一時差異スケジューリング及び将来課税所得見積額の確認

適用指針第45項では、繰延税金資産又は繰延税金負債の金額は、回収又は支払が行われると見込まれる期の税率に基づいて計算するものとされています。したがって、繰延税金資産等は将来減算一時差異等のスケジューリングに基づき、将来課税所得等と相殺等することによって発生する税金の見積額で計算されることになります。

今回の改正においては、法定実効税率が異なる事業年度があることから、一時差異スケジューリングや繰越欠損金の控除年度などを正確に判断する必要があります。

特に長期一時差異に該当する退職給付引当金や減価償却、減損関連は解消予定額に適用する法定実効税率が変わることで損益に大きな影響を与える可能性があるため留意が必要です。 - 2) 税効果会計に関する注記への影響

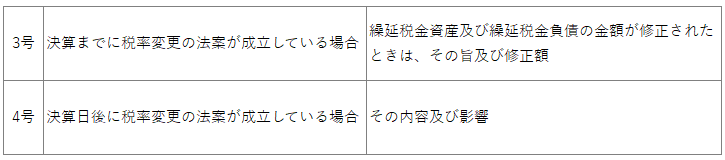

法人税等の税率の変更があった場合には、「財務諸表等の用語、様式及び作成方法に関する規則」第8条の12第1項で、下記の定めが置かれています。(参考 適用指針64項にも同類の記述有り)

- 今回の税制改正の公布日が決算日までに確定したものか、もしくは決算日後に確定したものかにより、税効果会計に関する注記の内容が異なるため、留意が必要となります。

また、税効果会計に関する注記では、法定実効税率と税効果会計適用後の法人税等の負担率との差額がある時には、当該差異の主な項目別の内訳を注記する必要があります。適用する法定実効税率が変更された場合には、繰延税金資産等の金額が変更されるため、法定実効税率と税効果会計適用後の法人税等の負担率にも影響がでてきます。 - 3) 社内報告及び監査対応の準備

今回の改正により、新たに外形標準課税の適用対象となる場合には、法定実効税率が変わり、結果として損益計算書等の業績にも影響することが予想されます。

3月決算法人の場合、今期末の業績見通しや来期の計画数値の見直しが必要になることから、適用対象となる法人の把握、影響額のシミュレーション、社内報告を早期におこなうことをお薦めします。特に、「100%子法人等への対応」で新たに外形標準課税適用法人に対しては、制度概要等の説明も必要になると考えられます。

また、監査対応においても改正により以下の内容につき、事前に監査法人と共有しておくことをお薦めします。- ・影響額等を把握するために、改正により新たに外形標準課税の適用対象となるグループ会社の一覧

- ・一時差異の解消時期により適用する法定実効税率が異なってくるため、一時差異のスケジューリングの算定方針

- ・特に1.(2)②2)に記載されている法人事業税額から控除する金額がある場合に、法定実効税率をどのように算出するか

- 4) その他(スプレッドシートの見直し)

税効果会計の実務をスプレッドシートでおこなっている場合には、今回の改正内容に基づいたメンテナンスをする必要があります。

特に繰延税金資産又は繰延税金負債の金額は、回収又は支払が行われると見込まれる期の税率に基づいて計算しなければならないため、

「回収又は支払事業年度ごとに正しい法定実効税率が適用されるシートになっているか否か」「税効果会計に関する注記に記載する税率変更の影響額が正しく算出されるシートになっているか否か」「100%子法人等(新たに外形標準課税の対象となる場合)への対応」

などの対応を検討する必要があります。

3.TKC税効果会計システム(eTaxEffect)による実務対応

税制改正により法定実効税率に変更があった場合には上記の通り、スプレッドシートの大幅なメンテナンスが必要となります。一方でTKC税効果会計システム(eTaxEffect)を利用すると税率変更時にも下記の通り、容易に実務対応や影響額の算定が可能となります。

(1) 法定実効税率の変更(自動計算)

eTaxEffectでは、将来の法人税及び法人住民税、法人事業税等の税率を入力すると法定実効税率は自動的に算出できます。

繰延税金資産等の計算は、回収又は支払が行われると見込まれる期の税率に基づいて行う必要がありますが、eTaxEffectでは将来5か年とそれ以降の法定実効税率を年度毎に自動計算することができます。

また、当期に使用する法定実効税率と前期に使用した法定実効税率をそれぞれ保持していることから、税率変更による影響数値も容易に算出することができます。

(2) 一時差異スケジューリング方法の確認

一時差異毎に解消時期をスケジューリングでき、将来課税所得も入力できるため、繰延税金資産等の計算は、回収又は支払が行われると見込まれる期の法定実効税率に基づいて行うことができます。

企業分類に応じて、回収可能性を判断し、繰延税金資産等を自動計算してくれることから、基礎数値を入力するだけで計算結果がわかります。また、監査用の帳表やシステム画面により計算過程も詳細に確認することができます。

(3) 自動作成された注記資料等の確認

法定実効税率と税効果会計適用後の法人税等の負担率との差額については、システムで自動的に計算してくれます。

また、財務諸表等規則の第8条の12①三に定める「税率変更による繰延税金資産及び繰延税金負債の修正額」もシステムで自動計算されます。

実務上では非常に手間のかかる計算によって算出される影響額も、システム画面や帳票等で容易に把握することができます。

影響額は、決算開示又は監査の際に問われることがありますので、いつでも対応ができる準備が必要です。

(4) 前期(又は前四半期)データを用いた影響額のシミュレーション

外形標準課税の見直しは、年度末決算の損益にも影響がありますので、前期又は前四半期等のデータを用いたシミュレーションをお薦めします。

eTaxEffectには、過去データをシミュレーションデータとして複写する機能がありますので、システムを使って正確に影響額を算出することが可能となります。

4.本コラムのまとめ

本コラムでは、令和6年度税制改正大綱の外形標準課税の見直しについて、改正内容と税効果会計の実務への影響を解説しました。

税制改正大綱においては、外形標準課税の見直し以外にも「今後、法人税率の引き上げも視野に入れた検討をすること」、また「防衛力強化に係る財源確保のための税制措置を適当な時期に必要な法制上の措置をおこなうこと」が明記されています。税効果会計の実務の観点からは、今後の法人税率の動向についても注目していきたいところです。

経理部門においては将来起こりうる税制措置を把握しつつ、急な改正がおこなわれた場合であっても、損益への影響の把握と社内報告、決算業務などの実務対応が必要となります。

グループを管理する親会社の立場であれば、子会社の連結パッケージ等で「資本金及び資本剰余金」の金額を、法人税申告書で「資本金等の額」を把握することはできるため、今回の制度改正の対象となるグループ会社がどの程度あるかを事前に確認しておくことが必要であると考えられます。

また、今後外形標準課税の適用対象となる子会社へ改正内容をアナウンスすることで、適用漏れのないように周知徹底する必要があるとともに、初めての外形標準課税適用対象となる子会社に対しては、制度説明、決算時の税金計算、税効果計算、地方税申告時の留意点等を適切なタイミングで案内する必要があると考えられます。

税効果会計の実務においては、長年使用しているスプレッドシートのメンテナンスなどが困難になられている会社も多くあり、自社の業務だけでなく、グループ全体の業務属人化の解消と決算業務の標準化を目的に「TKC税効果会計システム(eTaxEffect)」を導入される会社も多いとうかがっています。

まだご利用されていない場合には、是非このシステムを使用した実務対応をお薦めしています。ご興味のある方はシステムの資料請求などをしてみるとよいでしょう。

この連載の記事

プロフィール

公認会計士・税理士 大谷 信介(おおたに しんすけ)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ会計システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC企業グループ会計システム小委員会委員

- ホームページURL

- 税理士法人大谷会計

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。