更新日 2019.08.26

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 足立 好幸

地方税(法人住民税及び法人事業税)については、連結納税制度が導入されていないため、連結納税制度を適用している場合であっても、各連結法人は地方税を単体で申告・納税することになります。しかしながら、それぞれの課税標準は連結納税制度を適用した金額をもとに計算することとされており、その取扱いは理解しづらくなっています。

当コラムでは、連結納税における地方税の取扱いの留意点について解説します。

連結納税の住民税の計算において、連結納税特有の取扱いについて解説したい。

1.住民税における試験研究費の税額控除等の取扱い

連結納税において、法人税で試験研究費の税額控除や給与等支給額が増加した場合の税額控除など連結納税グループで全体計算をする租税特別措置の税額控除を適用した場合、住民税の課税標準(個別帰属法人税額)からその税額控除の個別帰属額をマイナスすることはできない。つまり、住民税の課税標準(個別帰属法人税額)の計算において、法人税法の規定によって計算した連結法人税の個別帰属額にその税額控除の個別帰属額を加算することになる(地法23①四の三、292①四の三)。

ただし、連結親法人が中小連結親法人に該当する場合、その連結親法人と同一の連結納税グループに属する連結親法人又はその連結子法人において、住民税の課税標準(個別帰属法人税額)からその税額控除の個別帰属額をマイナスすることができる(地方税附則8③④⑫⑭)(注1)。この場合、法人税法の規定によって計算した連結法人税の個別帰属額が住民税の課税標準(個別帰属法人税額)と一致することになる(住民税独自の欠損金の控除を除く)。

この点、ある連結子法人が資本金1億円超である場合、単体納税では中小企業者に該当しないが、連結親法人が中小連結親法人に該当すれば、その連結子法人でも、試験研究費の税額控除又は給与等支給額が増加した場合の税額控除の個別帰属額を住民税の課税標準(個別帰属法人税額)から控除することができることが単体納税との違いとなる。

(注1)連結親法人が中小連結親法人に該当するが、大企業向けの総額型の試験研究費の税額控除を適用する場合(一定のベンチャー企業に該当するため、税額控除額が有利になる場合など)、住民税の課税標準からの控除はできない(地方税附則8③④)。

2.控除対象個別帰属調整額と控除対象個別帰属税額

(1) 控除対象個別帰属調整額とは?

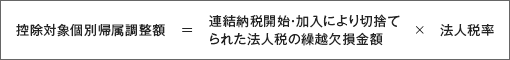

控除対象個別帰属調整額は、以下のように計算される(地法53⑤⑥、321の8⑤⑥)。

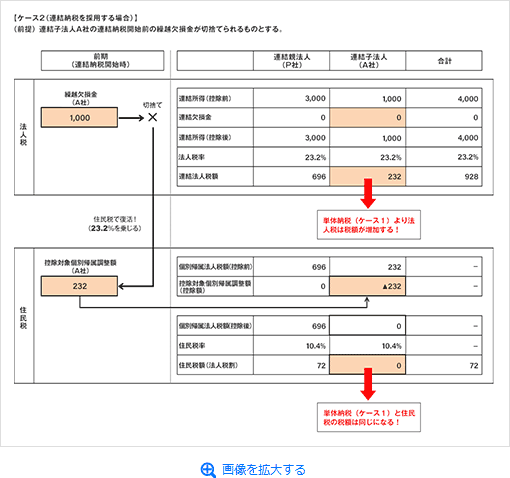

これは、法人税で連結納税開始・加入時に切り捨てられた繰越欠損金を住民税で復活させるものである。

つまり、法人税で連結納税開始前・加入前の繰越欠損金が切捨てられてしまった場合でも、住民税では単体納税が継続しているのと同じ状態(税額)にしたいため、切り捨てられた繰越欠損金を住民税独自の欠損金(控除対象個別帰属調整額)として住民税の課税標準から控除できる仕組みにしている。

この場合、住民税の課税標準である法人税額(所得金額×法人税率)から控除することになるため、切捨てられた繰越欠損金に法人税率を乗じて計算することにしている。

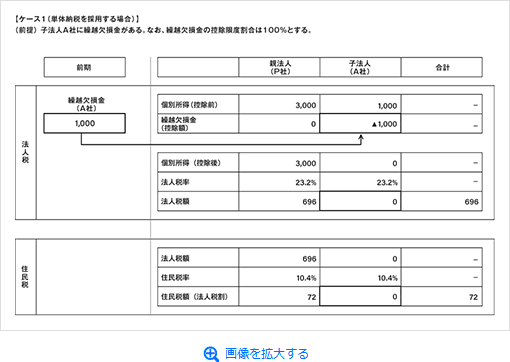

下記の【ケース1】と【ケース2】を比較すると、法人税で連結納税開始・加入時に切り捨てられた繰越欠損金について、住民税で控除対象個別帰属調整額として復活させることにより、住民税は、単体納税が継続している場合と同じ税額になるのがわかる。

この控除対象個別帰属調整額は、切り捨てられた繰越欠損金の発生事業年度の翌事業年度以後9年(2018年4月1日以後に開始した事業年度において生じた繰越欠損金については10年)繰り越すことができる(地法53⑤、321の8⑤、平成27年地法改正法附則1九の二・7④・16⑤)。

また、大法人は所得金額の50%を限度としてしか控除できない法人税の繰越欠損金と異なり、控除対象個別帰属調整額は個別帰属法人税額(控除前)の100%を限度として控除することができる(地法53⑤、321の8⑤)。

(2) 控除対象個別帰属税額とは?

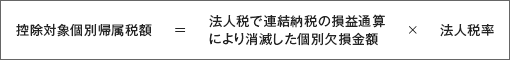

控除対象個別帰属税額は、以下のように計算される(地法53⑨、23①四の三、321の8⑨、292①四の三)。

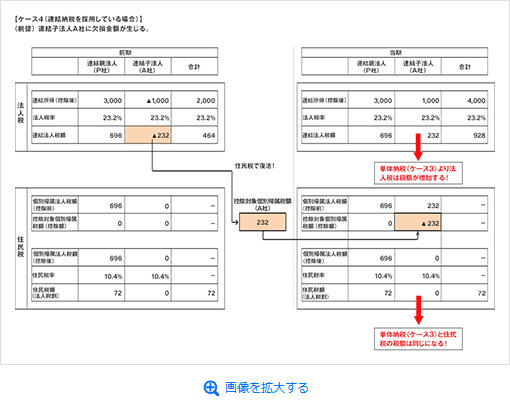

これは、法人税で連結納税の損益通算で消滅した個別欠損金額を住民税で復活させるものである。

つまり、連結法人で生じた欠損金額(赤字)について、法人税では、連結納税の損益通算により他の連結法人の所得金額(黒字)と相殺されて消滅してしまった場合でも、住民税では単体納税が継続しているのと同じ状態(税額)にしたいため、法人税で損益通算により消滅した個別欠損金額を住民税独自の欠損金(控除対象個別帰属税額)として住民税の課税標準から控除できる仕組みにしている。

この場合、住民税の課税標準である法人税額(所得金額×法人税率)から控除することになるため、消滅した個別欠損金額に法人税率を乗じて計算することにしている。

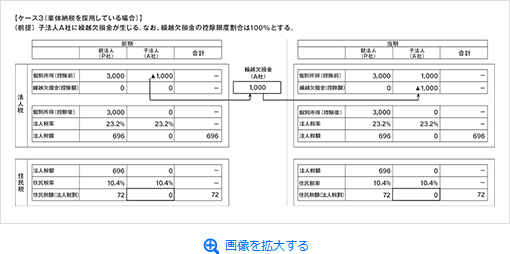

下記の【ケース3】と【ケース4】を比較すると、法人税で損益通算により消滅した個別欠損金額について、住民税で控除対象個別帰属税額として復活させることにより、住民税は、単体納税が継続している場合と同じ税額になるのがわかる。

この控除対象個別帰属税額は、その発生事業年度の翌事業年度以後9年(2018年4月1日以後に開始した事業年度において生じたものについては10年)繰り越すことができる(地法53⑨、321の8⑨、平成27年地法改正法附則1九の二・7④・16⑤)。

また、大法人は所得金額の50%を限度としてしか控除できない法人税の繰越欠損金と異なり、控除対象個別帰属税額は個別帰属法人税額(控除前)の100%を限度として控除することができる(地法53⑨、321の8⑨)。

(3) 控除対象個別帰属調整額の書類添付について

控除対象個別帰属調整額の控除の規定は、切捨てられた繰越欠損金が生じた事業年度後最初の連結事業年度において、第6号様式別表2「控除対象個別帰属調整額の控除明細書」とともに、以下の連結法人税確定申告書の別表の写しを提出する場合に限り適用することができる(地法53⑧、321の8⑧)。

この最初の手続を失念した場合、以後、控除対象個別帰属調整額の控除ができないため、このような手続があることにも注意が必要である。

●別表7(1)「欠損金又は災害損失金の損金算入に関する明細書」

※最初の連結事業年度の直前の事業年度のもの

●別表7の2「連結欠損金等の損金算入に関する明細書」

※連結親法人が提出した、当該連結事業年度のもの

●別表7の2付表2「連結欠損金当期控除前の連結欠損金個別帰属額の調整計算に関する明細書」

※連結親法人が提出した、当該連結事業年度のもの

●別表4の2「連結所得の金額の計算に関する明細書」

※連結親法人が提出した、当該連結事業年度のもの。連結欠損金がなく、連結親法人が当該連結事業年度について別表7の2を作成していない場合に、別表7の2及び別表7の2付表2に代えて添付する。

(4) 控除対象個別帰属税額等の組織再編における取扱い

適格合併を行った場合、あるいは、完全支配関係のある法人の残余財産が確定した場合において、被合併法人又は残余財産確定法人(被合併法人等)が有していた控除対象個別帰属調整額及び控除対象個別帰属税額(控除対象個別帰属税額等)は合併法人又は残余財産確定法人の株主(合併法人等)に引き継がれる(地法53⑦⑩、321の8⑦⑩)。

この場合、法人税の繰越欠損金と異なり、5年前の日又は設立日からの支配関係継続要件やみなし共同事業要件を満たす必要はなく、引継制限は生じない。

また、組織再編において合併法人、分割承継法人等(資産・事業の受け入れ側)が有する控除対象個別帰属税額等についても、法人税の繰越欠損金と異なり、利用制限は生じない。

なお、引継がれる控除対象個別帰属税額等は、被合併法人等において、それが生じた事業年度の開始日の属する合併法人等の事業年度に帰属することになる(ただし、合併法人等の適格合併の日の属する事業年度又は残余財産の確定日の翌日の属する事業年度の開始日以後に開始した被合併法人等の事業年度に生じた控除対象個別帰属税額等は、合併法人等の当該事業年度の前事業年度に帰属させる。地法53⑦⑩、321の8⑦⑩)。

(5) 最初連結期間内に被合併法人として合併した場合又は残余財産が確定した場合の控除対象個別帰属調整額の取扱い

法人税では、特定連結子法人に該当しない連結子法人(非特定連結子法人)が、最初連結期間(連結納税開始日又は加入日から連結親法人事業年度終了日までの期間)内に、被合併法人として他の連結法人に吸収合併される場合(合併日が最初連結期間の開始日である場合を除く)、最終事業年度(連結法人の単体申告)において、単体納税の繰越欠損金が切捨てられることになる(法法57⑨一)。

この場合、住民税では、その合併が適格合併である場合、最終事業年度において控除対象個別帰属調整額が生じることになる(地令8の14、48の11の3)。

そして、被合併法人の控除対象個別帰属調整額が合併法人である他の連結法人に引き継がれることになる(地法53⑦、321の8⑦)。

一方、同じケースで、非適格合併に該当する場合、最終事業年度で控除対象個別帰属調整額は生じない。

また、合併日が最初連結期間の開始日である場合についても、最終事業年度(単体申告)において控除対象個別帰属調整額の計算は行われない。

いずれも被合併法人で控除対象個別帰属調整額が生じないため、合併法人でも引き継ぎは生じない。

非特定連結子法人について、最初連結期間内に残余財産が確定する場合(残余財産の確定日が最初連結期間の終了日である場合を除く)の最終事業年度(連結法人の単体申告)についても適格合併と同様の取扱いとなる(地令8の14、48の11の3)。

なお、残余財産の確定日が最初連結期間の終了日である場合は最終事業年度が連結申告となるため、通常どおり、最終事業年度(連結申告)で控除対象個別帰属調整額が生じる。

この連載の記事

テーマ

プロフィール

税理士・公認会計士 足立 好幸(あだち よしゆき)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。