更新日 2022.08.22

TKC全国会 中堅・大企業支援研究会

TKC企業グループ税務システム普及部会会員

税理士 吉田 公彦

いよいよ、令和4年4月1日以後に開始する事業年度からグループ通算制度が始まります。

当コラムでは、グループ通算制度において重要になる“子会社を含めたグループ全体”の体制構築のためのポイントを整理し、6回にわたり各ポイントについて解説します。

- 目次

-

前回の記事 : 第5回 電子申告について(電子申告義務化の注意点)

1.グループ通算制度と電子納税

(1) 電子納税の現状

大企業については既に電子申告は義務化されており、グループ通算制度適用会社については規模を問わず全ての通算法人が電子申告の対象となるなど、申告に関しては電子化が進んでいる一方、納付についてはこれからというのが現状のようです。

申告書の作成から申告まではシステム化、電子化がほぼ完了し、業務としても定着しているにもかかわらず、最後の納付に関しては、紙の納付書に記入もしくは印刷をして金融機関の窓口で納付というような場面が多いのではないかと思います。

国は令和7年度までに、電子納税を含むキャッシュレス納付比率を、現状の25%程度から4割程度まで引き上げることを目指しており、ここ数年で電子納税をとりまく環境は大きく進歩しています。地方税についても2019年の「地方税共通納税システム」の開始に伴い複数の地方自治体への一括納付が可能になり利便性は一気に向上しました。

(2) グループ通算制度における納付業務

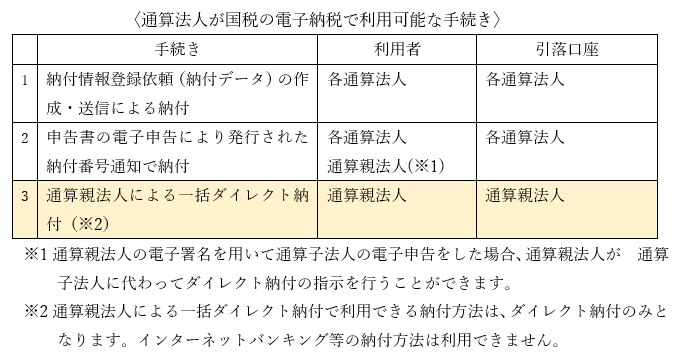

グループ通算制度は単体申告であることから、基本的には通算法人は地方税と同じくそれぞれが納税主体として法人税及び地方法人税の申告及び納付を行うことになります。

ただし、通算法人は通算グループ内の他の通算法人の法人税等について連帯納付義務を負うものとされており、単体納税とはいえ、特に通算親法人は各通算法人の納付状況についてある程度の把握をすることが求められます。

さらにこれまで連結納税制度を採用していた会社にとっては、グループ通算制度移行後もこれまでと同様に親法人を経由した精算をしたいというニーズは高いようです。

このような背景もあり、利便性向上施策として通算親法人が電子納税(ダイレクト納付)にて一括で納付を可能とする制度が整備されました。

なお電子納税に関する概要及び一般的な手続きについては、本コラムのバックナンバーにも特集がありますのでご一読ください。

TKCWEBコラム「電子納税の実務対応」

2. 国税の電子納税(ダイレクト納付(グループ通算用))

国税電子納税の方式については「ダイレクト納付」と「インターネットバンキング等による納付」がありますが、特にダイレクト納付は納付日の指定や取消し、複数の銀行口座の選択ができること、インターネットバンキングを経由せず手数料もかからないことから利便性の高いものとなっています。

ここでは、グループ通算制度に合わせてe-Taxに導入されたグループ通算用のダイレクト納付について紹介します。

(1) 概要

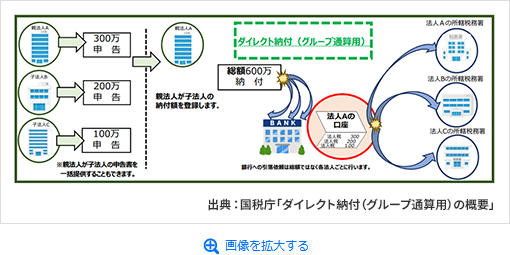

グループ通算親法人が各通算法人の法人税、地方法人税を連記式で入力することで一括してダイレクト納付することができる機能です。

通算親法人が各通算法人の納付額を登録することにより、即時又は指定期日に親法人の口座から一括して各通算法人の所轄税務署に対して納付することができます。

納付額については、通算親法人と各通算法人間で精算を行うこととなり、連結納税制度と同様に通算親法人を介した納付、精算業務を行うことが可能になります。

また、各通算法人の納付について、通算親法人が一括管理できるというメリットもあります。

(2) 納付の手順

ダイレクト納付に必要となる届出、及び基本的な手順は、通常の単体納税の場合と同じですが、特に通算親法人による一括納付の手順について、e-Taxの画面イメージにより概要を簡単に確認します(画面は国税庁「ダイレクト納付(グループ通算用)利用マニュアル」より抜粋)。

- ①

- 通算親法人が、e-Taxソフトにて通算グループ整理番号、課税期間、申告区分、各通算法人の納付金額等の一括納付情報を登録します。当該処理は通算親法人以外行うことができません。

- ②

- 「一括納付情報照会・納付」画面より、納付を行う通算法人を選択します。

- ③

- 引落口座の選択、納付日の設定(「即時納付」または「納付日指定納付」を選択)をします。「納付日指定納付」の場合には納付日を指定します。なお、納付指定日の前日までは、納付の取り消し処理も可能です。

- ④

- 納付状況の確認は「一括納付情報照会・納付」画面より行います。通算法人ごとの納付状況を一覧で確認することができます。

(参考URL)国税庁HP:ダイレクト納付

3.地方税の電子納税

地方税については、グループ通算制度の適用はなく、これまでと同様に各社が申告納付を行うことになります。前述のとおり、複数の地方自治体への一括納付ができることから納付先の地方自治体の多い大企業にとっては非常に導入メリットの大きいものとなっています。特にダイレクト納付については国税と同様、事前に届出をしておくことにより、eLTAXを利用して電子申告または納付情報登録をした後に、簡単な操作で届出をした預金口座から即時または期日指定納付を行うことができます。

4.おわりに

電子納税の導入により、申告書の作成~申告~納付までの一連の手続きの電子化が実現できます。特に、グループ通算制度を採用している場合、多数の通算子法人の管理が必要となる通算親法人にとって、そのメリットは大きいと考えられます。

一方で、電子納税による納付を行うためには、業務フローの検討も重要となります。例えば、現状、税務部門等が申告書作成~申告までを担当し、出納部門が納付書により納付を実施しているケースを考えた場合、電子納税により申告から納付までの業務がe-TaxあるいはeLTAXといったシステム上で流れていくことから、これらのシステムの操作による納付はどちらの部門の責任において実施するのか等の問題が出てきます。コンプライアンス上からも、このようなケースでは社内の手続きを見直す必要があるかもしれません。

グループ通算制度の開始に合わせて、納税手続までも含めた業務体制を再構築し、経理財務部門のDX化、効率化を進めていきましょう。

了

この連載の記事

-

2022.08.22

第6回(最終回) 電子納税について

-

2022.07.25

第5回 電子申告について(電子申告義務化の注意点)

-

2022.06.20

第4回 地方税・消費税

-

2022.05.23

第3回 申請書の書き方、手続き関連

-

2022.04.25

第2回 通算子法人の準備事項

-

2022.03.22

第1回 グループ通算制度体制構築のポイントの概要

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。