更新日 2022.09.12

TKC全国会 中堅・大企業支援研究会

TKC企業グループ税務システム普及部会会員

税理士 小山 勝

いよいよ来年10月からインボイス制度が開始されます。その対応に向けて多くの事業者が準備に取り組む中、最近はインボイス制度に関してのご質問が多数寄せられています。その中からいくつかをとりあげて、解説していきます。

当コラムのポイント

- インボイス制度について、実際にお客様からいただいた質問を元にQAをまとめています。

- 前半(第1回)は、インボイス発行事業者の登録、インボイスの交付、帳簿への記載に関連するQAを取り上げています。

- 後半(第2回)は、インボイスの保存、返還インボイス、インボイス制度における税額計算に関連するQAを取り上げています。

- 目次

-

1.適格請求書(インボイス)発行事業者の登録

(1) 免税事業者に対する支払い

Q1-1 ホームページの改修を個人事業者にお願いしていて、相手の人は消費税を納める必要のない免税事業者とのことです。改修に係る費用は100万円と聞いていたのですが、実際には110万円の金額で請求書が送られてきて、10万円は消費税分だと言われました。

このような場合、こちらは110万円を支払っても問題ないでしょうか。

A 結論としては、免税事業者に対して消費税分を支払っても問題はありません。

ただし、インボイス制度が開始すると、登録を受けた事業者のみがインボイスを交付できるようになり、インボイスの交付を受けないと仕入税額控除ができなくなります。したがって、インボイスを交付することができない免税事業者に対して支払った消費税相当額については、原則として仕入税額控除ができません(段階的に廃止されていきます)。

民法では「契約自由の原則」という考え方があり、公の秩序や強行法規に反しない限り、契約については当事者間で自由に締結できることとされています。インボイスの交付を受けることができないことを承知で、ご自身の判断によって、相手の人が提示する価格に納得いただくことに差し支えはありません。

なお、未登録の事業者がインボイスと誤認されるおそれのある書類を交付することは禁止され、罰則の対象にもなります。ただ、消費税法上、免税事業者は請求書等に消費税相当額等の記載をしてはならない等の規定はないため、請求書等に消費税相当額等が記載されていることをもって直ちに誤認されるおそれのある書類とはならないようです。

(2) 登録の必要性

Q1-2 当社はアパートやマンションなどの賃貸業を営んでおり、消費税については簡易課税制度を選択して毎年申告しています。当社も適格請求書発行事業者の登録をしなければならないのでしょうか。

A 適格請求書発行事業者の登録をするかどうかは強制ではなく、事業者の任意です。消費税が非課税とされるアパートやマンションなどの家賃に関しては、基本的にインボイス制度の影響はありません。しかし、事務所・店舗や駐車場に係る賃貸収入など消費税の課税対象となる売上が生じる場合は、インボイス制度への対策を検討する必要があります。

インボイスを交付できないと、借主に対して消費税相当額を上乗せして賃貸料を請求したとしても、借主は仕入税額控除ができなくなります。そのため、対策には大きく2つの方向性が考えられます。

対策案①:適格請求書発行事業者の登録をしてインボイスを交付できるようにする。

→これにより、借主は消費税分について仕入税額控除することができるようになります。

対策案②:適格請求書発行事業者の登録はせず、賃料から消費税相当額を減額する。

→これにより、賃貸物件に対する競争力を維持することができると考えます。

また、アパートやマンションを売却することとなった場合も、土地の売却は非課税のため消費税は課されませんが、建物の売却に対しては消費税が課されます。そのため、適格請求書発行事業者の登録をしておけば、買主は建物の売却価額に係る消費税を仕入税額控除することができますが、インボイスを交付できないと、買主は仕入税額控除をすることができなくなります。

これらの点を踏まえ、登録の必要性をご検討ください。

(3) 登録申請書に記載する電話番号

Q1-3 「適格請求書発行事業者の登録申請書」の1枚目に申請者の「電話番号」を記載する欄があります。当社は経理部が本店とは別の場所にあるため、本店に問合せがあっても対応することができません。

この欄には、納税地である本店の電話番号を記載すべきなのでしょうか。それとも問合せに対応できる経理部の電話番号を記載したほうがよいでしょうか。

A 国税庁から公表されている『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和4年4月改訂)』問2によれば、適格請求書発行事業者について公表される事項に「電話番号」は含まれていません。したがって、申請書には、内容に関して問合せを受ける連絡先、つまり、経理部の電話番号を記載するのがよいと考えます。

2.インボイスの交付

(1) 自社向け請求書に代えての「支払通知書」の発行

Q2-1 当社の購買部門では自社向けの請求書を作成し、その内容について購入先の確認を得た上で製品の購入をしてきました。インボイス制度が開始されると請求書の作成が難しくなることから、新たに「支払通知書」を作成してそれをインボイスとする案が出ています。

自社で作成し購入先へ送付するという流れは現行と変わらないのですが、「支払通知書」をインボイスとすることに関して、何か対応すべきことはありますか。

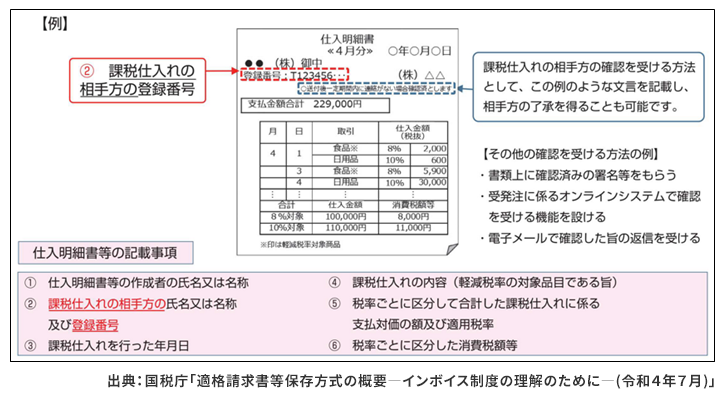

A インボイス制度が開始しても、買い手が作成する一定の事項が記載された「仕入明細書」や「支払通知書」等をインボイスとして保存することで、仕入税額控除の適用を受けることができます(売り手において課税資産の譲渡等に該当するものに限ります)。

この場合、登録番号は売り手のものを記載する必要がある点と、内容に関して売り手の確認を受けたものに限られる点に注意が必要です。

(2) EDIによるインボイスの交付

Q2-2 当社は、インボイスの交付に代えて、インボイスに係るデータをEDI(Electronic Data Interchange 電子データ交換) にて提供する予定です。この場合、提供するデータはどのように保存すればよいでしょうか。

A 提供する電子データについては、電子帳簿保存法(以下、「電帳法」といいます。)に準じた方法により保存することが必要です。

EDIでは、他社から送られてきたデータを自社システムで取り込めるように変換する仕組みがありますが、「整然とした形式及び明瞭な状態」での画面及び書面への出力されるものについては、電子データの保存要件の一つである「可視性の確保」を満たすこととなります。

そして、電帳法に準じた方法によって電子データを保存したときには、インボイスとして視覚的に確認することができるようになり、消費税法における保存要件を満たすこととされます。

(3) 請求書への非課税取引の記載

Q2-3 当社は、身体障害者用物品を販売することがあります。これは消費税がかからない非課税取引ですが、非課税売上に係る請求書を発行する場合、インボイス制度において注意すべき点はあるでしょうか。

A インボイス制度は、仕入税額控除のための仕組みです。消費税が課されない非課税取引については、インボイスの交付は必要ありません。

簡単に言いますと、インボイス制度とは、

①消費税の計算をする上では税率ごとの対価の額や税額が必要です。

②そのため、これらの事項について請求書への記載を義務付けます。

③したがって、その記載された内容に基づいて消費税の計算をします。

という趣旨に基づいて導入される制度です。

そして、非課税取引については記載事項に関して何も決められていませんので、請求書への記載においては、消費税が非課税であるということさえわかれば十分と思われます。対価の額の合計額を記載することも不要です。

ただ、インボイス制度の観点からは記載不要であっても、商慣習上、非課税取引についての合計額が記載されていた方が請求書が見やすいなどの効果があれば、非課税取引の合計額を記載するようにしても差し支えないと考えます。

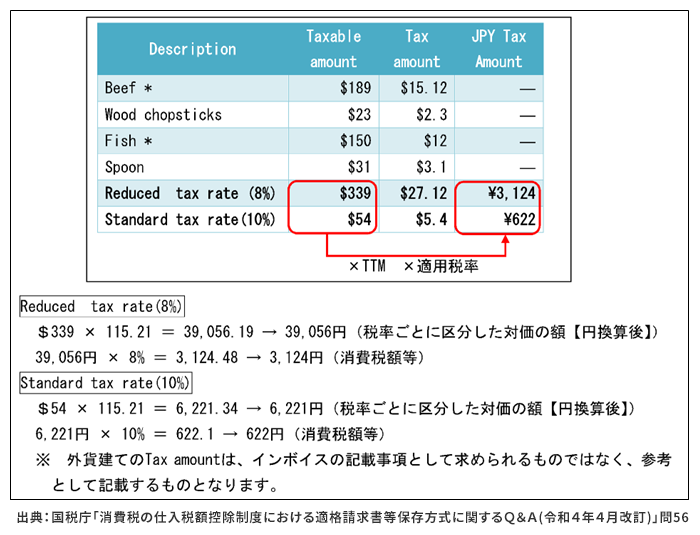

(4) 外貨建取引におけるインボイスへの記載

Q2-4 昨今、為替レートの変動が激しいため、国内取引であるにも関わらず外貨で決済したいという取引先が増えてきています。例えば、税抜金額$100.00-の場合は、税込金額$110.00-と記載してインボイスを交付すればよいのでしょうか。

また、円換算額は、銀行での為替予約時のレートを使って換算した額で問題ないでしょうか。

A 外貨建取引に係るインボイスですが、ご質問にある例($110.00-)のように、「消費税額等」以外の事項は、外貨によって記載することに問題はありません。また、円換算額を先物外国為替契約等により確定させているときは、その確定させている額をもって円換算額とすることができるとされていますので、為替予約時のレートを使って換算した額で問題ありません(消基通10-1-7)。

ただし、その外貨建取引に係るインボイスには、「消費税額等」については、税率の異なるごとに円換算した金額で記載する必要がありますので、ご注意ください。

3.帳簿への記載

(1) 帳簿の「仮受消費税等」と交付したインボイスの「消費税額等」とのズレ

Q3-1 当社では、帳簿へは納品書単位で記帳をしていますが、月ごとに請求書も発行しており、その請求書により得意先から支払いを受けています。インボイス制度の開始後は、この請求書をインボイスとして交付する予定です。

この場合、納品書単位で帳簿に記帳した「仮受消費税等」とインボイスに記載した「消費税額等」にはズレが生じることとなりますが、このズレを解消するために何らかの調整をしないといけないのでしょうか。

A 納品書単位で記帳をする場合は、納品書単位で端数処理を行った「仮受消費税等」が帳簿に計上されます。一方で、インボイスに記載すべき「消費税額等」は、一のインボイスごとに端数処理をして算定することとされています。一のインボイスに記載された個別の明細ごとに端数処理を行うことは認められません。そのため、帳簿上の「仮受消費税等」とインボイスに記載した「消費税額等」にズレが生じることはあり得ます。

このようなズレが生じた場合の処理ですが、売上税額(課税売上に係る消費税額)の計算方法によって異なると考えられます。売上税額の計算方法については、コラム第2回(後半)「6.インボイス制度における税額計算(1) 売上税額の計算方法」を参照してください。

①売上税額について「総額割戻し計算」をする場合

→帳簿を基に課税標準を算出することになるので、帳簿上の「仮受消費税等」をインボイスに記載した「消費税額等」に合わせるように調整し、ズレを解消する必要があります。

②売上税額について「積上げ計算」をする場合

→インボイスに記載した「消費税額等」を基に計算するため、帳簿上の「仮受消費税等」について、インボイスに記載した「消費税額等」とのズレを調整する必要はありません。

(2) 帳簿の「仮払消費税等」と入手したインボイスの「消費税額等」とのズレ

Q3-2 経費についてですが、個別に請求書を入手して支払っているものについては、その請求書の内容に基づいて会計システムへ仕訳を入力しています。現行の会計システムでは、税込金額を入力すると、自動的に端数を四捨五入して「仮払消費税等」を計算する設定となっています。

この入力方法だと、インボイス制度の開始後は、帳簿に記載した「仮払消費税等」と入手したインボイスに記載された「消費税額等」とにズレが生じる場合がありますが、このズレについての調整は必要でしょうか。

A インボイス制度が開始された後は、仕入税額の計算方法は「積上げ計算」が原則となります。そして、「積上げ計算」には、インボイスに記載された「消費税額等」を積み上げる「インボイス積上げ計算」のほか、帳簿に記載した「仮払消費税等」を積み上げる「帳簿積上げ計算」も認められます。仕入税額の計算方法については、コラム第2回(後半)「6.インボイス制度における税額計算(2) 仕入税額の計算方法」を参照してください。

「帳簿積上げ計算」を行うのであれば、インボイスに記載された「消費税額等」どおりに帳簿上の「仮払消費税等」を入力しなければならないということはありません。したがって、これまでと会計システムへの入力方法を変える必要はないと考えられます。

仮に、帳簿上で積み上げた「仮払消費税等」が、インボイスに記載された「消費税額等」の合計額を超えたとしても、調整は不要です。

(3) 免税事業者から購入した資産に係る「仮払消費税等」

Q3-3 免税事業者から、国内にある資産(軽減税率の対象ではない)を11,000円で購入しました。

この場合に仕訳で計上すべき「仮払消費税等」はいくらになるでしょうか。

A インボイス制度が開始された後は、インボイスを交付できない免税事業者から行った課税仕入れについては、原則として仕入税額控除の適用を受けることができません。

ただし、インボイス制度開始後6年間は、免税事業者からの課税仕入れについても、仕入税額相当額の一定割合を課税仕入れに係る消費税額とみなす経過措置が設けられています。

①令和5年10月1日~令和8年9月30日までの間に行われた課税仕入れ

→80%控除が可能

②令和8年10月1日~令和11年9月30日までの間に行われた課税仕入れ

→50%控除が可能

法人税に関する法令では、仕入税額控除の対象となる課税仕入れ等の税額及びその課税仕入れ等の税額に係る地方消費税の額に相当する金額の合計額が「仮払消費税等」とされています。したがって、ご質問にある課税仕入れを上記①の期間に行った場合の仕訳は、次のようになります。

(借方)資産 10,200円 (貸方)現金 11,000円

仮払消費税等 800円

この連載の記事

プロフィール

税理士 小山 勝(こやま まさる)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム普及部会会員

TKC全国会 システム委員会 FXクラウド(固定資産)小委員会会員

- 略歴

- 2011年9月まで株式会社TKC勤務を経て、現在、税理士法人青山アカウンティングファームに勤務。株式会社TKCでのシステム設計・営業経験を活かし、上場企業から中小企業までの税務顧問業務、会計・税務申告システムの導入・運用コンサルティング等に従事。

- 主要著書

- ホームページURL

- 税理士法人 青山アカウンティングファーム

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。