更新日 2022.09.20

TKC全国会 中堅・大企業支援研究会

TKC企業グループ税務システム普及部会会員

税理士 小山 勝

いよいよ来年10月からインボイス制度が開始されます。その対応に向けて多くの事業者が準備に取り組む中、最近はインボイス制度に関してのご質問が多数寄せられています。その中からいくつかをとりあげて、解説していきます。

当コラムのポイント

- インボイス制度について、実際にお客様からいただいた質問を元にQAをまとめています。

- 前半(第1回)は、インボイス発行事業者の登録、インボイスの交付、帳簿への記載に関連するQAを取り上げています。

- 後半(第2回)は、インボイスの保存、返還インボイス、インボイス制度における税額計算に関連するQAを取り上げています。

- 目次

-

前回の記事 : 第1回 企業でよくあるインボイス制度に関するQ&A(前半)

4.インボイスの保存

(1) 請求書が交付されない取引

Q4-1 毎月支払っている事務所の家賃について、運営会社の交代に伴い、新しい運営会社から毎月の請求書の発行を取りやめたいとの依頼がありました。そこで、新たに覚書を交わすことを予定しております。

将来的にインボイスのことも見据えて対応したいのですが、覚書に記載する項目について、考慮すべき点はあるでしょうか。

A インボイスの観点からの対応としては、例えば、下記のインボイスへの記載事項のうち「取引年月日」以外を覚書に記載するようにします。この覚書に加え、取引を行った事実・年月日を客観的に示す書類(銀行が発行する振込金受取書や銀行通帳など)を保存しておくことで、インボイスの保存があるものとすることができます。

【インボイスへの記載事項】

①書類を発行する者の氏名又は名称及び登録番号、 ②取引年月日、

③取引内容(軽減税率の対象品目である旨)、

④税率ごとに区分して合計した対価の額(税抜又は税込金額)及び適用税率、

⑤税率ごとに区分した消費税額等、 ⑥書類を受領する者の氏名又は名称

つまり、一の書類のみですべての記載事項を満たす必要はなく、相互の関連が明確な複数の書類全体で記載事項を満たしていれば、これら複数の書類を合わせて一のインボイスとすることができます。

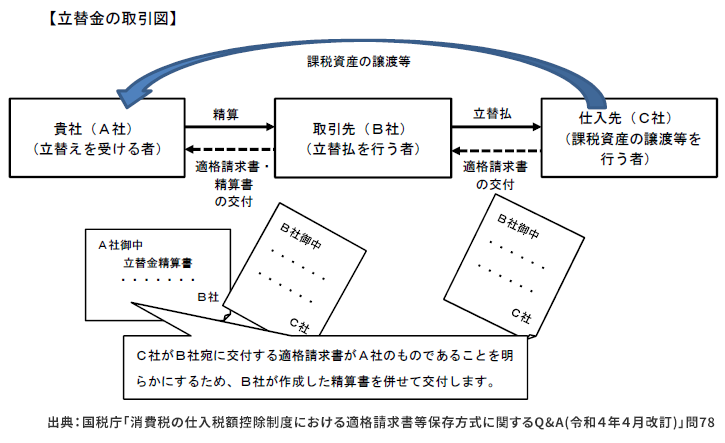

(2) 親会社に経費を立替えてもらっている場合

Q4-2 当社はグループ子会社ですが、グループで利用しているシステム利用料は、毎月、親会社が立替えて支払っています。

この場合、システムの提供会社から交付されるインボイスには立替払をした親会社の名称が記載されていますが、親会社からこのインボイスを受け取って保存しておけば、システム利用料について仕入税額控除をすることができるでしょうか。

A 貴社(立替えを受ける者)が、システム提供会社(課税資産の譲渡等を行う者)に対して支払うべき利用料を、親会社(立替払いを行う者)が立替えて支払っている場合は、システム提供会社から親会社宛に交付されたインボイスを貴社が受領して保存したとしても、Q4-1のAで示した記載事項のうち⑥を満たさないため、これをもってシステム提供会社から貴社宛に交付されたインボイスとすることはできません。

保存要件を満たすためには、貴社は、システム提供会社から親会社宛に交付されたインボイスと併せて、その課税仕入れが貴社のものであることが明らかにされている書類(例えば、親会社から貴社宛に交付される「立替金精算書等」)を保存する必要があります。

なお、親会社が複数の子会社分のシステム利用料を一括して立替えているような場合は、原則として、親会社はシステム提供会社から受領したインボイスをコピーし、「立替金精算書等」を添えるなどして各子会社に交付する必要があります。

ただし、受領したインボイスに他の子会社の内容も併せて記載されているなど、親会社がコピーを交付することが困難な事情があるときは、親会社はシステム提供会社から受領したインボイスを保存し、子会社は親会社から交付された自社の負担額が記載されている「立替金精算書等」を保存することで、仕入税額控除を受けることができます。

(3) 高速道路でETCを利用した場合

Q4-3 高速道路を利用して料金をETCにより支払った場合は、クレジットカード会社から発行される「利用明細」をインボイスとして保存しておけばよいのでしょうか。

A ETC(Electronic Toll Collection System)は、クレジット会社から発行されるETCカードなどを用いて電子決済を行い、利用した分の高速道路料金を後日支払う仕組みですが、クレジットカード会社が発行する「利用明細」は、高速道路の利用者に対してサービスを提供する高速道路会社が作成・交付する書類ではないので、インボイスとは認められません。

各クレジットカード会社からの情報によれば、インボイス制度の開始後は、WEB上の「ETC利用照会サービス」において「利用証明書」(PDF形式)を交付する予定とのことです。この「利用証明書」は簡易インボイス(※)としての必要事項を満たすとされていますので、保存することで、高速道路料金について仕入税額控除を受けられるようになります。

なお、WEB上から取得する「利用証明書」は電子取引情報となりますので、電子帳簿保存法の観点からは、電子取引データの保存要件を満たす形での保存が必要です。

※簡易インボイスとは、不特定多数の者に対して販売やサービスを行う小売業、飲食業、タクシー業などを営んでいる事業者が交付できるもので、Q4-1のAで示した記載事項のうち、⑥を除いた①~⑤(④の「消費税額等」「適用税率」はいずれか一方の記載で足ります。)が記載された請求書等をいいます。

(4) 3万円以上の出張旅費に関するインボイスの要否

Q4-4 インボイス制度が開始すると3万円未満の支払いについてもインボイスの保存が必要になりますが、従業員に対して支払う出張旅費であれば、インボイスが無くても仕入税額控除ができると聞きました。

つまり、会社が支給する出張旅費であれば、3万円以上であってもインボイスの保存は必要ないということなのでしょうか。

A インボイス制度が開始する前の「区分記載請求書等保存方式」においては、税込の支払額が3万円未満の場合には請求書等の保存は不要で、一定の事項が記載された帳簿の保存のみで仕入税額控除ができるとされています。

インボイス制度の開始後は、たとえ3万円未満の支払いであっても仕入税額控除を受けるためにはインボイスを保存することが原則とされます。その上で、出張旅費等のうち「通常必要と認められる部分の金額」は、インボイスの保存が無くても一定の事項(従業員に対して支給する出張旅費等であることを簡潔にわかりやすく)が記載された帳簿の保存のみで仕入税額控除ができるという取扱いが設けられます。

この「通常必要と認められる部分の金額」ですが、一律に金額で形式的に判定することはできず、所得税法基本通達9-3に基づき判定すると言われています。つまり、所得税が非課税となる範囲ということになりますが、この範囲については明確な基準が定められていません。

実務上は、会社で出張旅費規程等を整備した上でその規程どおりの金額を支給しており、それが一般的に相当な金額であれば、帳簿のみの保存で仕入税額控除が認められ、インボイスの保存は必要ないと考えます。

5.返還インボイス

(1) 入金時に振込手数料相当分が差し引かれている場合

Q5-1 当社の売掛金に関して、取引先からは、振込み時に振込手数料相当分が差し引かれて入金されます。このような場合、インボイス制度導入後は、どのような対応をすべきでしょうか?

A 売掛金と入金額の差額について、事前に契約などで取り決めがある場合はそれに従いますが、そうでない場合は、次のどちらと考えるか整理して、取引先と認識をすり合わせることが必要です。

- パターン①:

- 貴社が振込手数料相当額を売上から値引きしたと考える。

<仕訳例>

(借方)現預金 19,120円 (貸方)売掛金 20,000円

売上値引 880円

- パターン②:

- 貴社が負担する振込手数料を取引先に立替払いしてもらった(又は貴社が取引先から振込手数料相当額の役務提供を受けた)と考える。

<仕訳例>

(借方)現預金 19,120円 (貸方)売掛金 20,000円

支払手数料 880円

パターン①のように整理するのであれば、貴社には「返還インボイス」を交付する義務が生じます。「返還インボイス」には、対価の返還等の基となった取引を行った年月日、対価の返還等の金額(つまり、振込手数料相当額)、消費税額等などを記載することになります。

【返還インボイスへの記載事項】

①書類を発行する者の氏名又は名称及び登録番号

②対価の返還等を行う年月日

③対価の返還等の基となった取引を行った年月日

④対価の返還等の取引内容(軽減税率の対象品目である旨)

⑤税率ごとに区分して合計した対価の返還等の額(税抜又は税込金額)

⑥対価の返還等の金額に係る消費税額等又は適用税率

パターン②のように整理するのであれば、Q4-2のAで示したとおり、立替払いをした取引先から立替金精算書等(金融機関の名称、登録番号、振込手数料の金額等が記載されたもの)の交付を受けることによって、金融機関から行った課税仕入れが貴社のものであることを明らかにする必要があります。

また、貴社が振込みにより決済を受けるという役務提供を取引先から受けたものとして、「仕入明細書」を作成し、取引先に対して交付することで仕入税額控除を受けることもできます。この場合、取引先がインボイス発行事業者であり、かつ、その「仕入明細書」について取引先の確認を受けることが必要です。

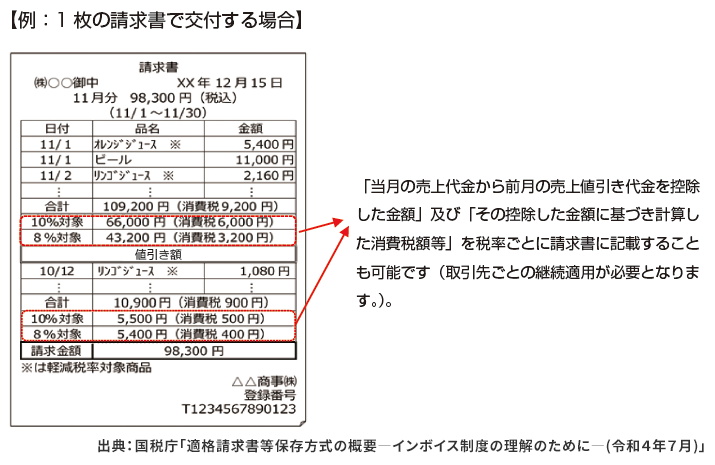

(2) 前月の売上値引きを差し引いて請求する場合

Q5-2 Q5-1の関連ですが、当社が負担する振込手数料分について、返還インボイスを交付する対応を考えています。

この場合、振込みを受けた都度、返還インボイスを交付しなければならないのでしょうか。

A 月単位など、一定期間の振込みに関してまとめて返還インボイスを交付することができます。例えば、当月に販売した製品について交付する請求書にインボイスとして必要な事項を記載するとともに、前月分の振込手数料分に関する返還インボイスとして必要な事項を記載すれば、1枚の請求書でインボイスと返還インボイスを交付することができます。

6.インボイス制度における税額計算

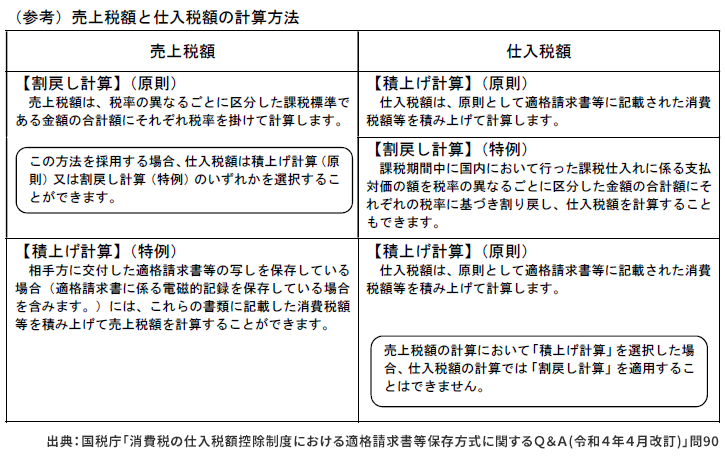

(1) 売上税額の計算方法

Q6-1 当社が利用している会計システムでは、取引金額(税込金額)を入力すると、売上高が税抜金額で計上されるとともに、仕訳単位でこれに対する消費税額が計算され、それぞれ集計されています。

インボイス制度が開始した後の消費税の申告計算を考えた場合に、この運用を何か変える必要はあるでしょうか。

A インボイス制度における売上税額の計算については、「総額割戻し計算」又は「積上げ計算」を選択することができます。

- ①総額割戻し計算【原則】

- 税率ごとに区分した課税資産の譲渡等の税込価額の合計額から算出したそれぞれの課税標準額に、7.8/100(軽減税率対象の場合は6.24/100)を掛けて計算する方法

- ②積上げ計算【特例】

- インボイスに記載した消費税額等の合計額に78/100を掛けて消費税額を算出する方法

原則である「総額割戻し計算」では、課税期間中(年間)の税込金額の合計額を求めて計算をしていきます。この計算方法による場合は、ご質問のような運用であっても、会計システムで集計された税抜金額と消費税額を合計することで年間の税込金額を算出できますので、今までと運用を変えることなく対応できます。

一方、特例である「積上げ計算」による場合は、課税期間中(年間)に交付したインボイスに記載した消費税等を積み上げて計算していきます。そのため、この計算方法による場合は、会計システム又は別の仕組み(レジシステムなど)で、インボイスに記載した消費税額等を正しく集計できるような運用に変える必要があります。

なお、売上税額を「積上げ計算」により計算した場合は、仕入税額も「積上げ計算」により計算しなければなりません。

(2) 仕入税額の計算方法

Q6-2 当社が発注する材料については、納品を受ける都度、納品書を受け取っていて、その納品書に記載されている明細単位で会計システムへ入力(記帳)しています。

一方、インボイスの交付は月ごとに受けていますが、端数処理の関係から、インボイスに記載された消費税額と帳簿に記載された「仮払消費税額等」には差額が生じています。

このまま年度末を迎えた場合、消費税の申告計算における仕入税額を正しく計算することはできるのでしょうか。

A インボイス制度における仕入税額の計算については「積上げ計算」又は「総額割戻し計算」を選択することができ、なおかつ、「積上げ計算」は「インボイス積上げ計算」か「帳簿積上げ計算」を選択することができます。

①積上げ計算【原則】 ※次の1)又は2)の方法が認められます。

- 1) インボイス積上げ計算

- インボイスに記載されている消費税額等の合計額に78/100を掛けて計算する方法

- 2) 帳簿積上げ計算

- 課税仕入れの都度、課税仕入れに係る税込価額に10/110(軽減税率対象の場合は8/108)掛けて計算した金額(1円未満の端数が生じたときは、端数を切り捨て又は四捨五入します)を「仮払消費税額等」などとして帳簿に記載している場合に、その金額の合計額に78/100を掛けて計算する方法

②総額割戻し計算【特例】

税率ごとに区分した課税仕入れに係る税込価額の合計額に、7.8/110(軽減税率対象の場合は6.24/108)を掛けて計算する方法

ご質問のケースだと、「帳簿積上げ計算」か「総額割戻し計算」による場合は、基本的に調整不要で計算が行えます。

「帳簿積上げ計算」による場合は、ご質問のような運用をされていれば、会計システムで作成される帳簿に計上された「仮払消費税額等」の合計額を基に計算していきます。

「総額割戻し計算」による場合は、売上税額における計算と同様ですが、課税期間中(年間)の税込金額の合計額を求めて計算をしていきます。ご質問のような運用をされている場合は、会計システムで集計された税抜金額と消費税額を合計することで年間の税込金額を算出します。ただし、「総額割戻し計算」により仕入税額を計算できるのは、売上税額も「総額割戻し計算」している場合に限られます。

一方、「インボイス積上げ計算」による場合は、課税期間中(年間)に交付を受けたインボイスに記載された消費税等を積み上げて計算していきます。そのため、帳簿に記載された「仮払消費税額等」が、インボイスに記載された消費税額に合うように調整する(又は別の仕組みでインボイスに記載された消費税額等を正しく集計する)ことが必要となります。

なお、「帳簿積上げ計算」と「インボイス積上げ計算」を併用することは認められますが、これらの計算方法と「総額割戻し計算」を併用することは認められません。

了

この連載の記事

プロフィール

税理士 小山 勝(こやま まさる)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム普及部会会員

TKC全国会 システム委員会 FXクラウド(固定資産)小委員会会員

- 略歴

- 2011年9月まで株式会社TKC勤務を経て、現在、税理士法人青山アカウンティングファームに勤務。株式会社TKCでのシステム設計・営業経験を活かし、上場企業から中小企業までの税務顧問業務、会計・税務申告システムの導入・運用コンサルティング等に従事。

- 主要著書

- ホームページURL

- 税理士法人 青山アカウンティングファーム

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。