更新日 2022.12.12

TKC全国会 中堅・大企業支援研究会

税理士・公認会計士 足立 好幸

グループ通算制度の実務を進めていくにあたり、現場で生じている主な論点について解説します。

当コラムのポイント

- 通算親法人の通算税効果額の会計仕訳は2つ(国税QA方式・連納方式)

- 実務では連納方式を採用している会社が大半。

- 連結内適格合併の経過措置の適用には届出書が必要。

- 届出書に被合併法人調整勘定対応金額の記載は不要。

- 届出書を提出しない方がよいケースがある。

- 目次

-

令和4年4月1日以後に開始する事業年度からグループ通算制度の適用がスタートしているが、グループ通算制度の実務を進めていくにあたって現場では様々な論点が生じている。そこで、今回は、現場からよく耳にする、「投資簿価修正における簿価純資産価額の特例計算に関する経過措置を適用する旨の届出書」は「とりあえず提出しておけばよいのでは?」は本当なのかについて取り上げたい。

なお、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

1.「投資簿価修正における簿価純資産価額の特例計算に関する経過措置を適用する旨の届出書」ってなに?

投資簿価修正の加算措置について、資産調整勘定等対応金額(株式の取得価額に含まれるプレミアム相当額)は、離脱法人を合併法人とする通算内適格合併(通算法人間の適格合併)に係る被合併法人調整勘定対応金額がある場合には、その被合併法人調整勘定対応金額を加算した金額とする(法令119の3⑥⑦)。

ここで、被合併法人調整勘定対応金額とは、通算内適格合併に係る被合併法人の株式について、合併による解散(通算終了)に伴う加算措置の適用を受けた場合におけるその適用に係る資産調整勘定等対応金額に相当する金額をいう(法令119の3⑦)。

つまり、離脱法人(合併法人)が過去に他の通算子法人(被合併法人)を適格合併していた場合に、当該他の通算子法人(被合併法人)では通算終了事由が生じ、当該他の通算子法人の株式について投資簿価修正が行われているが、その時に当該他の通算子法人の株式について加算措置が適用されている場合、その加算された被合併法人の株式に係る資産調整勘定等対応金額について、合併法人である離脱法人の株式に加算措置が適用される場合に引き継ぐ(その離脱法人の株式に係る資産調整勘定等対応金額に加算する)こととなる。

また、連結納税制度からグループ通算制度に移行した通算子法人(移行通算子法人)については、連結内適格合併の経過措置が用意されており、移行通算子法人が連結納税制度の適用期間中に自社を合併法人とした連結内適格合併(令和4年4月1日以後最初に開始する事業年度開始の日以前に行われた連結法人間の適格合併)を行っていた場合は、その連結内適格合併を通算内適格合併とみなして、被合併法人である連結子法人の株式に係る被合併法人調整勘定対応金額を計算し、その離脱法人(合併法人)の株式に係る資産調整勘定等対応金額に加算することとなる(令4改法令附6③、令4改法規附2)。

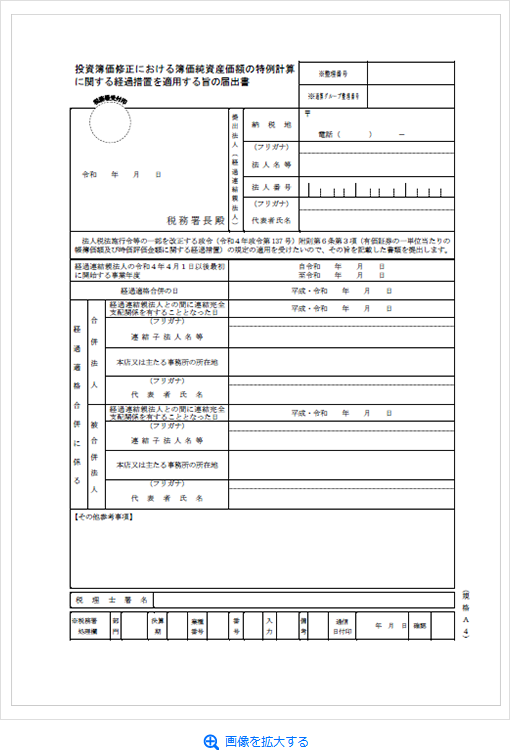

ただし、この場合、連結親法人であった通算親法人が、令和4年4月1日以後最初に開始する事業年度終了の日までに、この適用を受ける旨その他一定の事項を記載した書類を納税地の所轄税務署長に提出する必要がある(この届出により被合併法人である連結子法人の株式について、連結終了事由が生じた時に加算措置が適用されたものとみなされることとなる。令4改法令附6③、令4改法規附2)。

この連結納税制度の適用期間中に行った連結内適格合併に係る経過措置の適用を受けるための届出書を「投資簿価修正における簿価純資産価額の特例計算に関する経過措置を適用する旨の届出書」(以下「連結内適格合併の経過措置の適用を受けるための届出書」)という。

なお、「連結内適格合併の経過措置の適用を受けるための届出書」は、通算グループ内の連結内適格合併について、1件1件提出の可否を判断し、その提出も1件1件行うこととなる。したがって、当コラムについても一の連結内適格合併の取扱いについて解説している。

2.「とりあえず出しておけばよいのでは?」と言われる理由

グループ通算制度の実務では、この連結内適格合併の経過措置の適用を受けるための届出書(以下「届出書」という)の提出について、とりあえず、届出書を提出しておけばよいのでは?という声が聞こえる。

これは次の理由による。(注1)

- ①この届出書に被合併法人調整勘定対応金額の金額についてまで記載が求められていないこと。

- ②この届出書を提出した場合でも、最終的に、合併法人である通算子法人に通算終了事由が生じた時の投資簿価修正について加算措置を適用しなければ、届出書を提出した連結内適格合併に係る被合併法人調整勘定対応金額を加算しなくてもよいこと。

(注1)上記①及び②については、[国税庁]グループ通算制度に関するQ&A(令和4年7月改訂)問65においても次のように記載されている(「対象金額」は被合併法人調整勘定対応金額のことを意味している)。

(注6) 対象金額はこの届出書の記載事項とはされておらず、合併法人である通算法人に通算終了事由が生じた際に、その通算法人の対象株式に係る資産調整勘定対応金額及び負債調整勘定対応金額の計算の明細とともにその対象金額及びその計算の明細を確定申告書等に添付することとなります。

なお、被合併法人調整勘定対応金額と同様、経過適格合併に係る対象金額について届出書を提出していた場合においても、合併法人である通算法人に通算終了事由が生じた際に本加算措置の適用を受けることを選択しなかったときは、対象金額を含め、加算される金額はないこととなります。

つまり、「とりあえず、事務負担が生じる被合併法人の株式に係る資産調整勘定対応金額等の計算はしなくてよいし、届出書を提出しても将来、合併法人である通算子法人の株式に加算措置を適用しなければ、この届出は無効になるのだから、少なくとも提出しても不利益を受けることはない。だから、とりあえず提出しておこう。」ということである。

それは果たして本当なのか。

3.「とりあえず提出しておけばよい」は本当なのか

上記2の対応を言い換えると『「連結納税制度下に行われた適格合併について網羅的に届出書を提出しておけばよい」という考え方がある』ということになる。

しかし、この考え方については「届出書をとりあえず提出した場合に本当に不利益を受けることがないのか」という疑問が生じる。

具体的には、次のような質問を受けることがある。

連結納税制度下に行われた適格合併について網羅的に届出書を提出しておけばよいという考え方もありますが、この届出書を提出すると、将来、通算子法人(連結内適格合併の合併法人)が離脱する際に投資簿価修正の加算措置を適用する場合、被合併法人調整勘定対応金額を加算することが強制されると思います。そのため、被合併法人調整勘定対応金額が負債調整勘定対応金額(マイナス)になる場合や被合併法人調整勘定対応金額に関する書類が保存できない場合には、届出書を提出することによるデメリットが生じうると考えられるのですが、いかがでしょうか。

この質問に対する回答は、「その通りです」である。つまり、「被合併法人調整勘定対応金額がマイナスの場合」や「被合併法人調整勘定対応金額に関する書類が保存できない場合」には、届出書を提出することによるデメリットが生じる可能性がある。

それぞれについて解説する。

(1) 被合併法人調整勘定対応金額が負債調整勘定対応金額(マイナス)になる場合

離脱法人(合併法人)の株式に加算措置を適用する場合は、被合併法人調整勘定対応金額が存在する場合(通算内適格合併については合併時に加算措置を適用していた場合、連結内適格合併については届出書を提出していた場合)は必ずその加算を行わなくてはならない。

この点、次の①の場合に、②であれば被合併法人調整勘定対応金額の加算が強制されるということになる。

- ①合併法人(離脱法人)の株式に加算措置を適用すること

- ②被合併法人調整勘定対応金額が存在すること(通算内適格合併については合併時に加算措置を適用していた場合、連結内適格合併については届出書を提出していた場合)

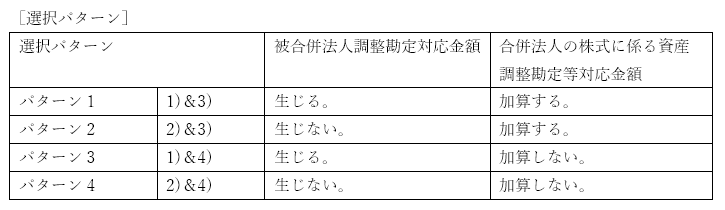

これに基づき、パターンごとに整理すると以下のようになる。

- 1)被合併法人の株式に合併時に加算措置を適用する。

- 2)被合併法人の株式に合併時に加算措置を適用しない。

- 3)合併法人(離脱法人)の株式に加算措置を適用する。

- 4)合併法人(離脱法人)の株式に加算措置を適用しない。

ここで、1)の「被合併法人の株式に合併時に加算措置を適用する」とは、連結内適格合併の場合、届出書を提出することを意味する。2)の「被合併法人の株式に合併時に加算措置を適用しない」とは、連結内適格合併の場合、届出書を提出しないことを意味する。また、4)の「合併法人(離脱法人)の株式に加算措置を適用しない」とは、株式保有法人のいずれかが別表14(5)を添付しないことを意味する。

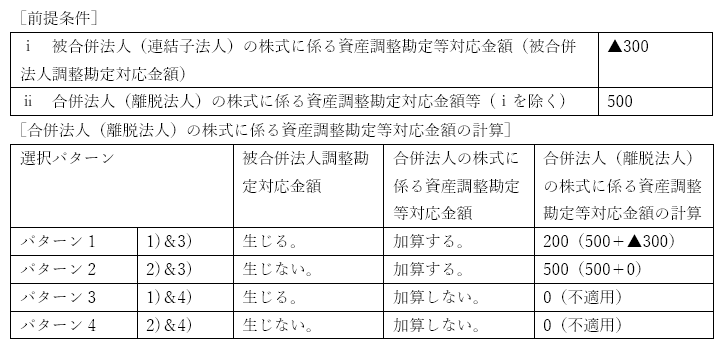

例えば、次のように、被合併法人(連結子法人)の株式に係る資産調整勘定対応金額等について、負債調整勘定対応金額が計算されてしまう場合、上記に当てはめると合併法人(離脱法人)の株式に係る資産調整勘定等対応金額は次のとおりとなる。

上記のとおり、パターン1よりもパターン2の方が有利となるため、結果、最終的に合併法人の株式に加算措置を適用した場合は、届出書は出さない方がよかった、ということになる。

この点は、勘違いをしている方が多いかと思う。したがって、「連結納税制度下に行われた適格合併について網羅的に届出書を提出しておけばよい」というのは、そうは限らないということになる。

具体的には、被合併法人調整勘定対応金額が負債調整勘定対応金額(マイナス)になる場合、届出書は提出しない方がよいことになる。

(2) 連結内適格合併に係る被合併法人調整勘定対応金額が計算できず適用要件となる書類の保存ができない場合

実務では、「とりあえず、届出書を提出したが、将来、合併法人が離脱した際に、連結内適格合併に係る被合併法人調整勘定対応金額を算出できない」場合が想定される。

ただし、令4改法令附第6条第3項では計算できない場合について定められていない。

この点、まず、連結内適格合併に係る被合併法人調整勘定対応金額については、合併法人である通算子法人に通算終了事由が生じた際に、その通算子法人の対象株式に係る資産調整勘定対応金額等の計算の明細とともにその被合併法人調整勘定対応金額及びその計算の明細を確定申告書等に添付する必要がある(法令119の3⑥)。

また、合併法人(離脱法人)の株式に加算措置を適用する場合、届出書を提出した連結内適格合併に係る被合併法人調整勘定対応金額の計算の基礎となる事項に関する書類(株式の取得価額、時価純資産価額、時価の根拠を明らかにする書類)を保存することが適用要件となっている(令4改法令附6③、令4改法規附2②。この点、連結内適格合併に係る被合併法人調整勘定対応金額を加算するための要件ではなく、合併法人(離脱法人)の株式に加算措置を適用する場合の要件となっている)。

したがって、法令の文理解釈では、連結内適格合併に係る被合併法人調整勘定対応金額が計算できず適用要件となる書類が保存できない場合は、合併法人(離脱法人)の株式に加算措置を適用することができないこととなる。

ただし、法人税基本通達2-3-21の4(資産調整勘定対応金額等の計算が困難な場合の取扱い)では、段階的取得をしている場合において、その取得後の対象株式の保有割合が低い又はその取得の時期が古いなどの理由により、その取得の時における資産調整勘定対応金額等の計算が困難であると認められる場合、課税上弊害がない限り、その取得の時において計算される資産調整勘定対応金額等を0とすることを認める特例(以下「0とする特例」という)が設けられている。

連結内適格合併に係る被合併法人調整勘定対応金額が計算できない場合も、この通達を準用することができれば、連結内適格合併に係る被合併法人調整勘定対応金額を0として、合併法人(離脱法人)の株式に加算措置を適用することができることとなる。

同通達の創設趣旨から考えると、私見としては、連結内適格合併に係る被合併法人調整勘定対応金額が計算できない場合もこの通達の条件に当てはまれば、0とする特例を適用することができると考えているが、当然、通達で明確化されない以上は確実な取扱いとは言えないこととなる。

また、同通達は「負債調整勘定対応金額が計算されることが見込まれる場合に、その計算が困難であるとして、これを零としているときには、課税上弊害があるため、本文の取扱いの適用はないことに留意する」と規定している。

つまり、意図的に資産調整勘定対応金額等を0とすることにより課税上の弊害が認められるような場合には、この通達の取扱いの適用はないこととなり、例えば、対象株式の取得時に資産調整勘定対応金額等を計算した場合には負債調整勘定対応金額が計算される(つまり、簿価純資産価額に加算できる資産調整勘定等対応金額が減少する)ことが見込まれるため、これを0としているような場合には、課税上の弊害が認められるためこの通達の取扱いの適用はないこととなる。

したがって、連結内適格合併に係る被合併法人調整勘定対応金額について、この通達が準用できると仮定しても、届け出たのにもかかわらず、連結内適格合併に係る被合併法人調整勘定対応金額がマイナスとなることが見込まれる場合は0とする特例は適用できないものと考えられる。

4.では、実務ではどう対応すればよいのか

以上により、「連結内適格合併に係る被合併法人調整勘定対応金額がマイナスとなり、さらに、その金額が多額になることが明らかな場合」は、少なくともその連結内適格合併については届出書を提出しない方がよい、というのが結論になる。

つまり、被合併法人調整勘定対応金額が負債調整勘定対応金額(マイナス)になることが見込まれる連結内適格合併については、届出書の提出を見送ることとし、被合併法人調整勘定対応金額が負債調整勘定対応金額(マイナス)になることが見込まれない連結内適格合併については、届出書の提出を行うことが実務対応として考えられる。

その際、実際に連結内適格合併に係る被合併法人調整勘定対応金額を計算すると相当な事務負担が生じるため(連結内適格合併を把握するだけで相当の事務負担が生じる)、連結財務諸表における連結子会社化の際の正ののれん、負ののれんの発生状況を目安として判断することも一つのやり方となる(ただし、資産調整勘定対応金額等に係る時価純資産価額の計算の基礎となる負債の額は、税務上の負債の額をいうため、例えば、賞与引当金等は含まれない。そのため、連結財務諸表の正ののれん又は負ののれんと資産調整勘定等対応金額はプラスマイナスの判定結果及び金額が一致しない場合があることに十分注意を要する)。

また、届出時点では計算が可能かどうかわからない連結内適格合併については、法人税基本通達2-3-21の4(資産調整勘定対応金額等の計算が困難な場合の取扱い)の準用を期待して、とりあえず、届出書を提出することも一案だろう(なお、設立出資や増資による被合併法人の株式の取得は、被合併法人の株式に係る資産調整勘定対応金額等の計算対象外となるため、被合併法人の株式の取得事由がわからない連結内適格合併について、届出書を提出しても、そのこと自体で不利益は生じない)。

ただし、この場合、その準用ができるかどうかは明確ではないこと、また、実際に連結内適格合併に係る被合併法人調整勘定対応金額を計算する際に負債調整勘定対応金額が計算されることが見込まれる場合は不利益を受けることにも留意する必要がある。

了

この連載の記事

-

2022.12.12

第2回(最終回) 「連結内適格合併の経過措置の適用を受けるための届出書」について~「とりあえず提出しておけばよいのでは?」は本当なのか~

-

2022.12.05

第1回 通算親法人の通算税効果額の会計仕訳

プロフィール

税理士・公認会計士 足立 好幸(あだち よしゆき)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。