更新日 2021.07.19

株式会社TKC 顧問

税理士 朝長 英樹

令和3年度税制改正により、株式交付の取扱いに関する税制措置が設けられました。

株式交付の法制度は、かなり柔軟な制度となっており、また、株式交付の税制も、緩やかなものとなっています。このため、株式交付は、今後、多くの場面で使われるようになる可能性が高いと考えられます。しかし、株式交付の税制には、株式交付が「現物出資の一種」であるのか否かという疑問があったり、法人税法132条の2(組織再編成に係る行為又は計算の否認)が適用されるのか否かという疑問があります。

本コラムにおいては、株式交付の法制と税制の概要を確認するとともに、このような疑問について見解を述べることとします。

はじめに

本コラムは、会社法において創設された株式交付制度に関して令和3年度税制改正によって創設された税制措置(以下「株式交付税制」といいます。)について、解説と検証を行うものです。

株式交付制度は、親子会社関係を創るために用いられる制度として創設されたものですが、株式交換制度と比べてみると分かるとおり、株式交換制度と同様に100%親子会社関係を作ることもできるものとなっていながら、株式交換制度よりもかなり柔軟な制度となっており、また、株式交付税制も、金銭等の交付があっても20%以下であれば株主における株式の譲渡損益の計上が繰り延べられるなど、かなり緩やかなものとなっています。

このため、従来であれば株式交換制度で親子会社関係を創ることとなったものが株式交付制度で親子会社関係を創ることとなったり、従来は親子会社関係を創ることが選択肢とならなかったものが新たに株式交付制度で親子会社関係を創ることが選択肢となったりすることがあるものと考えられます。複数の同族企業がグループを構成している場合であっても、企業同士が親子会社関係とはなっていないというものが数多く存在するわけですが、そのような同族企業が株式交付を用いて親子会社関係となることもあると考えられます。また、一旦、株式交付によって子会社化した上で、他の組織再編成を行うというように、株式交付が連続した組織再編成を行うスキームに用いられることも、当然、あると考えられます。

このように、株式交付制度は、今後、かなり多くの場面で数多く使われるようになる可能性が高いと考えられますので、特に、実務家の方々は、期せずして多数の株主が課税を受けるというような事態にならないように、株式交付税制の取扱いに、十分、注意しておく必要があります。

なお、本コラムは、令和3年6月30日の時点で知り得る情報に基づいて起稿していますので、本コラムに記載した事項に関しましては、同日までに筆者が知り得なかった情報及び同日以後に明らかになった情報によって修正するべき部分が出てくる可能性があることにご留意下さい。

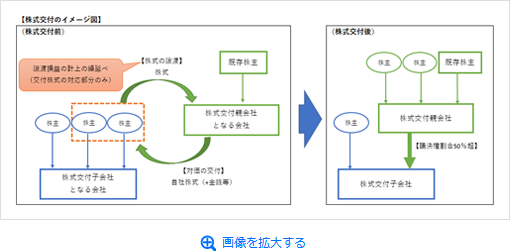

最初に、株式交付制度と株式交付税制の概要を簡易な図で確認しておくと、次のとおりです。

1.株式交付制度の概要の確認

株式交付制度は、第200回臨時国会に提出された「会社法の一部を改正する法律案」が令和元年12月4日に可決成立したことによって創設された制度で、同案の株式交付に係る部分は、令和3年3月1日に施行されています。

株式交付とは、会社法2条(定義)32号の2において、次のように定義されています(下線は筆者が付したもので、以下、同じです。)。

三十二の二 株式交付 株式会社が他の株式会社をその子会社(法務省令で定めるものに限る。第774条の3第2項において同じ。)とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。

この定義から、株式交付は、子会社となる会社の株式の「譲渡」と位置付けられていることを確認することができます。

会社法は、第1編が「総則」、第2編が「株式会社」、第3編が「持分会社」、第4編が「社債」、そして第5編が「組織変更、合併、会社分割、株式交換、株式移転及び株式交付」となっており、株式交付は、「組織変更」、「合併」、「会社分割」、「株式交換」、「株式移転」と並んで第5編に具体的な定めが設けられていますので、税法上も、合併、分割、株式交換及び株式移転と同列のものと捉えることが必要となります。

株式交付に関する具体的な定めは、会社法の第5編の第4章の2(株式交付)の774条の2(株式交付計画の作成)から774条の11(株式交付の効力の発生等)まで、そして、第5章(組織変更、合併、会社分割、株式交換、株式移転及び株式交付の手続)の第4節(株式交付の手続)の816条の2(株式交付計画に関する書面等の備置き及び閲覧等)から816条の10(株式交付に関する書面等の備置き及び閲覧等)までとなっています。

株式交付制度の概要を簡記すると、次のとおりとなります。

- 株式会社(国内の株式会社に限られる。)が他の株式会社(国内の株式会社に限られる。)で子会社となっていないものを子会社(議決権株式の50%超を保有される会社)とするために用いる制度である(既に子会社となっている会社には適用されない。)(会法2三十二の二)。

- 子会社となる株式会社の株式を親会社となる株式会社に譲り渡す株主は、子会社となる株式会社の株主の全員でもよく、一部でもよい(会規3③1一、4の2)。

- 親会社となる株式会社が子会社となる株式会社の株主に対して譲り受ける株式の対価として交付するものには、親会社となる株式会社の株式が含まれていなければならないが、その他に金銭等が含まれていてもよい(会法774の3①)。

- 親会社となる株式会社の株主総会において特別決議を行うことが原則であるが取締役会決議でよいケースもあり、子会社となる株式会社においては機関決定をする必要はない(ただし、子会社となる株式会社の株式が譲渡制限株式である場合には、定款に別段の定めがある場合を除き、株主総会(取締役会設置会社にあっては、取締役会)の承認の決議が必要となる。)(会法816の3、139①他)。

- 子会社となる会社が上場会社等の有価証券報告書の提出会社等である場合には、基本的には、公開買付規制に従う必要がある(金商法27の2、「株券等の公開買付けに関するQ&A」問13)。

2.株式交付税制の概要の確認

株式交付税制については、「株式対価M&Aを促進するため」(「令和3年度税制改正の大綱」令和2年12月21日閣議決定)に設けたと説明されていますので、そのような趣旨目的で設けられたということであれば、株式交付税制は、政策措置ということになります。

株式交付税制は、租税特別措置法66条の2の2(株式等を対価とする株式の譲渡に係る所得の計算の特例)(注1)に定められており、株式交付子会社の株主が株式交付によって交付を受ける株式交付親会社の株式の割合(株式交付により交付を受けた株式交付親会社の株式の価額が株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合)が80%以上であれば、株式交付子会社の株式の譲渡損益について、その交付を受ける株式交付親会社の株式に対応する部分の計上を繰り延べるというもので、選択制とはなっておらず、要件に該当すれば、必ず、適用されることになります。また、租税特別措置法66条の2の2は、株式交付子会社の株主ごとに適用するものとされています。

(注1)2以下の説明においては、説明を簡略化するために、子会社となる法人の株主は、法人であるものとします。

租税特別措置法66条の2の2第1項においては、株式交付子会社の株主が株式交付により株式交付子会社の株式を譲渡して株式交付親会社の株式の交付を受けた場合に、法人税法61条の2(有価証券の譲渡益又は譲渡損の益金又は損金算入)第1項の適用について、特例を設けるものとしています(注2)。租税特別措置法66条の2の2第1項は、法人税法61条の2第1項の適用を変更するものであって、法人税法の他の規定の適用を変更するものではないということは、正確に理解しておく必要があります。

(注2)租税特別措置法66条の2の2第1項による取扱いは、「適格」という用語を用いて定義されているわけではありませんので、「適格」と呼ぶべきものではなく、条文見出しにもあるとおり、「特例」と呼ぶべきものです。

租税特別措置法66条の2の2第1項においては、「法人が…株式交付により当該所有株式を譲渡し…株式交付親会社…の株式の交付を受けた場合」について、括弧書きで「(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合が100分の80に満たない場合を除く。)」と定めており、この括弧書きの部分が会社法の株式交付制度による取引に付加された税法上の要件ということになります。租税特別措置法66条の2の2第1項においては、この括弧書きが一番重要なところとなっており、この括弧書きがあるが故に、株式交付割合の計算、株主における株式交付親会社の取得価額、株式交付親会社における株式交付子会社の株式の取得価額と増加させる資本金等の額、確定申告における添付書類などをどのようにすればよいのかということが問題となることになります(注3)。この括弧書きで除かれた株式交付については、租税特別措置法66条の2の2第1項の適用を受けることはなく、法人税法の関係規定の適用のみを受けるということになります。

(注3)株式交付子会社の株主における株式の譲渡に係る取扱いの特例を定めた租税特別措置法66条の2の2第1項においては、「株式の交付を受けた場合」の括弧書きにおいて「(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合…)」、「株式交付割合」の括弧書きにおいて「(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(…)のうちに占める割合をいう。)」というように、株式交付子会社の株主の立場から「割合」と「株式交付割合」を定めています。

一方、株式交付親会社における株式交付子会社の株式の取得価額について定めた租税特別措置法施行令39条の10の3(株式等を対価とする株式の譲渡に係る所得の計算の特例)第4項においては、「株式を取得した場合」の括弧書きにおいて「(当該株式交付により当該株式交付子会社の株主に交付した自己の株式の価額が当該株式交付により当該株主に交付した金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合…)」、「株式交付割合」(同二イ)の括弧書きにおいて「(当該株式交付により当該株主に交付した当該株式交付親会社の株式の価額が当該株式交付により当該株主に交付した金銭の額及び金銭以外の資産の価額の合計額(…)のうちに占める割合をいう。)」というように、株式交付親会社の立場から「割合」と「株式交付割合」の定めを設けています。

これらの「割合」と「株式交付割合」は、端株代わり金を株式として取り扱うため(措通66の2の2−3)、それぞれ同じ割合となるものと考えられますが、念のため、株式交付子会社の株主と株式交付親会社は、それぞれに定められた方法によって「割合」と「株式交付割合」を算出する方がよいと思われます。

株式交付税制の概要を簡記すると、次のとおりです。

- 株式交付税制は、株式対価M&Aを促進するための措置とされており、他の組織再編成税制とは異なって、その中心となる条文は、租税特別措置法(措法66の2の2)に定められている。

- 株式交付子会社の株主が株式交付によって交付を受ける対価のうち、株式交付親会社の株式の割合(株式交付により交付を受けた株式交付親会社の株式の価額が当該価額と株式交付により交付を受けた金銭等の額との合計額のうちに占める割合であり、ⅵ及びⅶの「株式交付割合」とは異なり、判定の際には剰余金の配当等として交付された金額を除かないで計算したもの。ⅲにおいて同じ。)が80%以上であれば、株式交付子会社の株式の譲渡損益について、その交付を受ける株式交付親会社の株式に対応する部分(株式交付親会社の株式のみの交付を受ける場合には、譲渡損益の全額)の計上が繰り延べられる(措法66の2の2①)。

- 株式交付子会社の株主が株式交付によって交付を受ける株式交付親会社の株式の割合が80%以上(金銭等の額の割合が20%以下。1株未満の端数に相当する金銭は、「金銭等の額」に含めず、1株未満の端数を株式の数に含める。)であるか否かは、株式交付計画において定められた交換比率の計算に用いられた算定基準日又は株式交付の日における価額によって判定することになるものと解される(措通66の2の2-2)。

- 株式交付親会社の株式以外の資産が交付される場合に計上することとなる株式交付子会社株式の譲渡損益は、株式交付の日における価額に基づいて計算する(法規27の3十五)。

- 株式交付子会社の株主における株式交付子会社の株式の譲渡損益の計上の繰延べは、譲渡対価の額を次に掲げる金額の合計額とすることによって行われる(措法66の2の2①、措通66の2の2-3)。

- (ⅰ)

- 株式交付の直前の株式交付子会社の株式の帳簿価額に株式交付割合(株式交付により交付を受けた株式交付親会社の株式の価額が当該価額と株式交付により交付を受けた金銭等の額(剰余金の配当等として交付された金額を除く。)との合計額のうちに占める割合。1株未満の端数に相当する金銭は、「金銭等の額」に含めず、1株未満の端数を株式の数に含める。ⅵ及びⅶにおいて同じ。)を乗じた金額

- (ⅱ)

- 株式交付により交付を受けた金銭等の額(剰余金の配当等の額を除く。)

- 株式交付子会社の株主において、株式交付により取得した株式交付親会社の株式の取得価額は、株式交付により譲渡した株式交付子会社の株式の譲渡直前の帳簿価額に株式交付割合を乗じた金額(株式交付親会社の株式のみが交付される場合には、株式交付子会社の株式の譲渡直前の帳簿価額)に相当する金額(取得に要した費用がある場合には、その費用の額を加算した金額)とする(措令39の10の3③一)。

- 株式交付親会社において、株式交付により取得した株式交付子会社の株式の取得価額は、次の区分に応じてそれぞれに記載した金額(取得に要した費用がある場合には、その費用の額を加算した金額)とする(措令39の10の3④一)。

- (ⅰ)

- 株式交付により50人未満(株式交付子会社の株主数ではなく、株式交付に応ずる株主数で判定。(ⅱ)において同じ。)の株主から株式交付子会社の株式を取得した場合

株主の株式交付子会社の株式のその取得の直前における帳簿価額に相当する金額に株式交付割合(株式交付親会社の株式のみが交付された場合には、100%。(ⅱ)において同じ。)を乗じた金額と、その株主に交付した金銭等の額(剰余金の配当等として交付された金額を除く。)とを合算した金額 - (ⅱ)

- 株式交付により50人以上の株主から株式交付子会社の株式を取得した場合

株式交付子会社の前期末の簿価純資産価額に、株式交付子会社の発行済株式数のうちに株式交付により取得した株式交付子会社の株式の数の占める割合を乗ずる方法、その他の方法により計算した金額に、株式交付割合を乗じた金額と、株主に交付した金銭等の額(剰余金の配当等として交付された金額を除く。)とを合算した金額

- 株式交付親会社においては、株式交付により取得した株式交付子会社の株式の取得価額(取得に要した費用が加算されている場合には、その費用の額を控除した金額)から株主に交付した金銭等の額(剰余金の配当等として交付された金額を除く。)を減算した金額に相当する資本金等の額を増加させる(措令39の10の3④三)。

- 株式交付親会社の確定申告書には、株式交付計画書その他これらに類するもの、株式交付子会社の株主から移転を受けた株式その他主要な事項に関する明細書、そして、株式交付子会社の株主に対して交付した株式その他の資産の数又は価額の算定の根拠を明らかにする事項を記載した書類を添付しなければならない(法規35五・六)。

この連載の記事

-

2021.08.02

第3回(最終回) 株式交付税制の検証-適用される法人税法の規定-

-

2021.07.26

第2回 株式交付税制の検証-趣旨目的と取扱いの原則-

-

2021.07.19

第1回 株式交付制度と株式交付税制の概要の確認

テーマ

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。