更新日 2019.09.17

TKC全国会 中堅・大企業支援研究会

連結納税システム普及部会会員

税理士 宮﨑 純子

2020年4月1日以後開始する事業年度から、大法人は法人税・消費税・地方税の電子申告が義務化されます。当コラムでは、電子申告義務化に備えて事前準備から電子申告までの実務を全6回で解説いたします。

※令和元年9月10日現在国税庁・地方税共同機構HPで公表されている情報をもとに記載しています。

まずは、電子申告の義務化の概要と実務の流れを確認しましょう。電子申告の義務化については、TKCWEBコラム「電子申告義務化の最新情報」でも詳しく解説しています。

1.電子申告義務化の概要

(1) 電子申告義務化の対象法人

事業年度開始の時における資本金が1億円超の法人等が対象です。連結納税を適用している場合には、連結親法人の資本金が1億円超であれば、連結子法人の個別帰属額届出書及び財務諸表等も連結確定申告書の添付書類として電子申告義務化の対象となります。ただし、消費税・地方税については、連結納税グループ内の個々の法人ごとに電子申告義務化の対象法人かどうか判定します。

(2) 届出書の提出

電子申告義務化の対象法人は、納税地の所轄税務署長に対し2020年4月1日以後最初に開始する事業年度開始の日から1月以内に「e-Taxによる申告の特例に係る届出書」の提出が必要です。なお、この届出書は、電子申告義務化対象法人であることを確認するための届出書であるため、既に申告書を電子申告している場合でも提出する必要がありますのでご注意ください。この届出書は2020年4月1日以後使用可能となります。

(注)連結親法人の資本金が1億円超の場合でも、資本金1億円以下の連結子法人は電子申告義務化対象法人に該当しないため、「e-Taxによる申告の特例に係る届出書」の提出義務はありません。

(3) 適用開始時期及び対象手続

2020年4月1日以後開始事業年度から、対象法人は申告書及び添付書類の全てについて電子申告が義務化されます。確定申告のみならず、中間(予定)申告、修正申告、還付申告も電子申告義務化の対象です。従って、最も早い適用開始時期は、3月決算法人が消費税の課税期間を1月ごとに短縮した場合の消費税の申告で、平成2020年6月となります。

電子申告の義務化の対象となる法人が、法定申告期限までに電子申告せず、書面により申告書を提出した場合には、その申告書は無効となり無申告加算税の対象となりますので、ご注意ください。

2.電子申告の実務の流れ

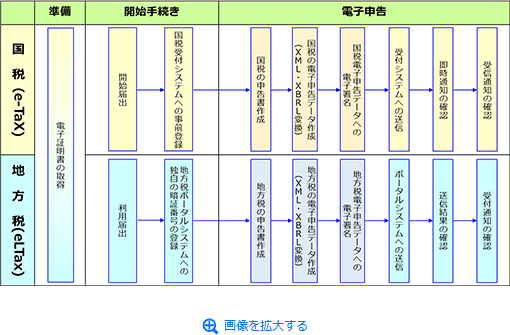

電子申告の業務フローは以下のとおりです。

各業務フローの手続きの詳細は、第2回から第6回のコラムで解説しますので、まずは実務の流れをご確認ください。

(1) 事前準備

まずは電子証明書を取得します。電子証明書は、電子申告の際「印鑑」の役割をするものであり、電子申告には電子証明書が必要となります。

- ①電子証明書の取得

よく使われている電子証明書は、「商業登記に基づく電子認証制度の電子証明書」「マイナンバーカード」です。 - ②ICカードリーダライタの購入

「マイナンバーカード」など、電子証明書がICカード形式の場合、ICカードリーダライタを購入します。「商業登記に基づく電子認証制度の電子証明書」の場合は購入不要です。

(2) 開始手続き

電子申告を行うためには、事前にe-Tax及びeLTaxで電子申告開始の手続きが必要です。

- ①国税の開始届出

e-Taxホームページから「電子申告・納税等開始(変更等)届出書」を作成し、オンライン提出します。書面により税務署へ持参又は送付も可能です。これにより電子申告に必要な「利用者識別番号」を取得します。その後、e-Taxソフトをダウンロードし、電子証明書を登録します。 - ②地方税の利用届出

eLTaxホームページから「利用届出(新規)」の画面に沿って必要事項を入力し、電子証明書を登録します。これにより、電子申告に必要な「ID」「仮暗証番号(「仮暗証番号」から「独自の暗証番号」への変更が必要です)」を取得します。なお、地方税の電子申告を行う場合には、eLTaxより電子申告対応ソフト「PCdesk」のダウンロードが必要です。

※TKC電子申告システムを使用する場合には、e-Taxソフト・PCdeskのダウンロードは不要です。

(3) 電子申告

税務申告ソフトなどで申告書を作成し、添付書類も含め電子申告データを作成後、電子署名・電子申告を行います。業務フローは以下のとおりです。詳細は、後述のコラムで解説します。

- ①法人税・消費税・地方税申告書の作成

- ②財務諸表・勘定科目内訳明細書等の作成

- ③申告書及び添付書類の電子申告データ作成

- ④電子申告データへの電子署名

- ⑤電子申告データの送信・受信通知の確認

電子申告を実施するにあたり、申告業務に係る業務フロー及び電子証明書の管理方法を検討しましょう。検討事項としては、電子証明書の種類を何にするか、電子証明書の管理者をどの部署とするか、電子署名付与をどのように行うか、などが挙げられます。e-Taxに登録できる電子証明書は1つです。従って、申告書は経理部、法定調書は人事部が管理といったケースでは、電子証明書の管理部署の検討が必要となります。電子証明書の管理規定を策定し準備をすすめましょう。

※電子申告の事前準備チェックシート・電子証明書管理規定(サンプル)を以下のURLからダウンロードできますので、ご活用ください。

この連載の記事

-

2019.11.25

第6回(最終回) 電子申告の実務-電子署名して送信!業務効率化しよう-

-

2019.11.11

第5回 電子申告の実務-勘定科目内訳明細書のCSVデータを作ろう-

-

2019.10.28

第4回 電子申告の実務-財務諸表のCSVデータを作ろう-

-

2019.10.15

第3回 電子申告の実務-電子申告の開始手続きをしよう-

-

2019.09.30

第2回 電子申告の実務-電子証明書を取得しよう-

-

2019.09.17

第1回 電子申告の実務-電子申告義務化と実務の流れ-

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。