更新日 2021.11.01

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 足立 好幸

2022年4月1日以後に開始する事業年度から、現行の連結納税制度が見直され、グループ通算制度に移行することとなりました。グループ通算制度への移行に伴い、企業会計基準委員会(ASBJ)は、2021年8月12日に実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」を公表しました。当コラムでは、実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」の概要について解説します。

1.繰延税金資産及び繰延税金負債に関する表示

グループ通算制度を適用する場合の法人税及び地方法人税に係る繰延税金資産及び繰延税金負債の財務諸表における表示は、次のとおり連結納税制度の取扱いを踏襲している(実務対応報告第42号26・27)。

(1) 個別財務諸表における表示

通算会社で計上した繰延税金資産及び繰延税金負債の表示は、単体納税制度を適用する場合と同様の取り扱いとなる。

具体的には、繰延税金資産は投資その他の資産の区分に、繰延税金負債は固定負債の区分に表示し、同一納税主体の繰延税金資産と繰延税金負債は、双方を相殺して表示する。

(2) 連結財務諸表における表示

法人税及び地方法人税に係る繰延税金資産及び繰延税金負債は、通算グループ全体の繰延税金資産の合計と繰延税金負債の合計を相殺して、連結貸借対照表の投資その他の資産の区分又は固定負債の区分に表示する。

2.注記事項

グループ通算制度を適用する場合の注記については次の取扱いとなる(実務対応報告第42号28~30)。

(1) 実務対応報告第42号の適用に関する注記

グループ通算制度の適用により、実務対応報告第42号に従って法人税及び地方法人税の会計処理又はこれらに関する税効果会計の会計処理を行っている場合には、その旨を下記(2)の注記の内容とあわせて注記する。

(2) 税効果会計に関する注記

連結財務諸表及び個別財務諸表における税効果会計に関する注記(内訳注記、税率注記等)は、法人税及び地方法人税と住民税及び事業税を区分せずに、これらの税金全体で注記する。

(3) 連帯納付義務に関する注記

通算会社が負っている連帯納付義務については、偶発債務としての注記を要しない。

なお、連結納税制度では、連結納税親会社の個別財務諸表における法人税及び地方法人税に係る繰延税金資産の計上額が、連結財務諸表における回収可能見込額を大幅に上回り、その上回る部分の金額に重要性がある場合には、連結納税親会社の個別財務諸表に追加情報として注記することとされていたが、グループ通算制度では、その取扱いを踏襲せず、特段の定めを置かないこととしている(実務対応報告第42号63)。

3.適用時期

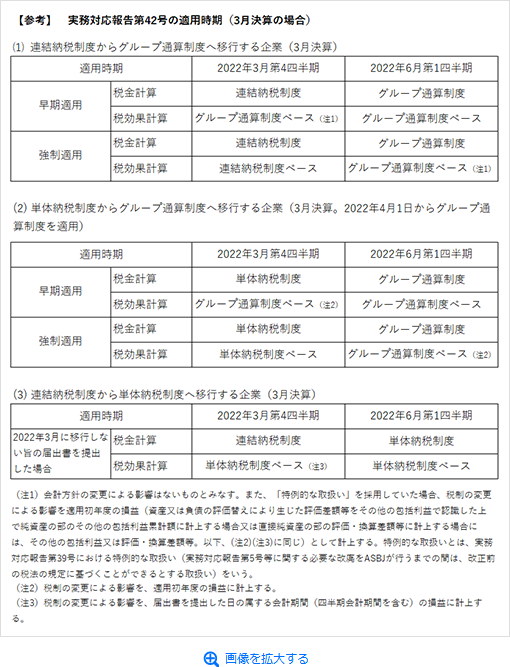

実務対応報告第42号の適用時期については次のとおりとなる(実務対応報告第42号31)。

実務対応報告第42号は、2022年4月1日以後に開始する連結会計年度及び事業年度の期首から適用する(強制適用)。

ただし、税効果会計に関する会計処理及び開示については、2022年3月31日以後に終了する連結会計年度及び事業年度の期末の連結財務諸表及び個別財務諸表から適用することができる(早期適用)。

4.経過措置

税効果会計の会計処理及び開示に関する経過的な取扱いは、次のとおりとなる(実務対応報告第42号32・33)。

- (1)

- 連結納税制度を適用している企業がグループ通算制度に移行する場合、実務対応報告第42号の適用は、会計基準等の改正に伴う会計方針の変更に該当するが、会計方針の変更による影響はないものとみなす。また、会計方針の変更に関する注記は要しない。

- (2)

- 単体納税制度を適用している企業が2022年4月1日以後最初に開始する連結会計年度及び事業年度の期首からグループ通算制度に移行する場合の実務対応報告第42号に基づく税効果会計の適用時期については、通常の適用時の取扱い(実務対応報告第42号21)の定めによらず、実務対応報告第42号の適用時期(強制適用又は早期適用)から適用する。

- (3)

- 連結納税制度を適用している企業が単体納税制度に移行する場合、グループ通算制度を適用しない旨の届出書を提出した日の属する会計期間(四半期会計期間を含む)から、2022年4月1日以後最初に開始する事業年度より単体納税制度を適用するものとして税効果会計を適用する。

上記(1)では、実務対応報告第42号を適用しても、会計方針の変更による影響はないものとされるため、実務対応報告第42号を適用することによる影響、つまり、連結納税制度の適用を前提とした繰延税金資産の計上額とグループ通算制度の適用を前提とした繰延税金資産の計上額の差額(いわゆる、繰延税金資産の積増し額又は取崩し額)については、実務対応報告第42号の適用初年度の損益(資産又は負債の評価替えにより生じた評価差額等をその他の包括利益で認識した上で純資産の部のその他の包括利益累計額に計上する場合又は直接純資産の部の評価・換算差額等に計上する場合には、その他の包括利益又は評価・換算差額等。以下、同じ)に一括で計上することとなる。

したがって、実務対応報告第42号の適用時期について、強制適用又は早期適用のいずれを選択するのかについて、実務対応報告第42号の適用による繰延税金資産の積増し額又は取崩し額の損益に与える影響を考慮して決定する必要があろう。

また、単体納税制度からグループ通算制度に移行する場合も、実務対応報告第42号を適用することによる影響、つまり、単体納税制度の適用を前提とした繰延税金資産の計上額とグループ通算制度の適用を前提とした繰延税金資産の計上額の差額(いわゆる、繰延税金資産の積増し額又は取崩し額)については、実務対応報告第42号の適用初年度の損益に一括で計上することになる。

この点、連結納税制度からグループ通算制度に移行する場合と異なり、単体納税制度からグループ通算制度に移行する場合、繰延税金資産の計上額が大きく変動する可能性があるため、繰延税金資産の積増し額又は取崩し額を試算して、その金額的重要性を加味して、実務対応報告第42号の適用時期について、強制適用又は早期適用のいずれにするかを決定する必要がある。

この連載の記事

-

2021.11.01

第5回(最終回) 適用時期等

-

2021.10.25

第4回 適用時・加入時及び離脱時の取扱いほか

-

2021.10.18

第3回 法人税及び地方法人税に係る繰延税金資産の回収可能性の判断(計算例)

-

2021.10.11

第2回 法人税及び地方法人税に係る繰延税金資産の回収可能性の判断

-

2021.10.04

第1回 通算税効果額に関する会計処理

プロフィール

税理士・公認会計士 足立 好幸(あだち よしゆき)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。